相続財産とは?具体例で相続財産に含まれるもの含まれないものを解説

相続財産とは、死亡した人(被相続人)から相続人に引き継がれる一切の権利や義務のことをいいます。

つまり、被相続人が死亡時点で保有していた財産と債務のすべてをさします。

相続財産は形のあるものだけとは限らないため、見落としてしまうことも少なくありません。

また、相続財産と相続税がかかる財産の範囲は必ずしも同じではないことにも注意が必要です。

この記事では、どのようなものが相続財産に含まれるのか具体例をご紹介して、相続税の対象になる財産との違いについて解説します。遺産の種類がさまざまで、どこまでが相続で分け合う対象になるのか、何が相続税の対象になるのかでお困りの方はぜひ参考にしてください。

この記事の目次 [表示]

1.民法で相続の対象になるもの

民法では、相続財産について以下のように定めています。

(相続の一般的効力)

第896条 相続人は、相続開始の時から、被相続人の財産に属した一切の権利義務を承継する。

ただし、被相続人の一身に専属したものは、この限りでない。

この章では、相続財産に含まれるものと相続財産にならないものの具体例をご紹介します。

被相続人が保有していた財産は「遺産」と呼ばれることも多いですが、遺産と相続財産は同じと考えて構いません。

1-1.相続財産に含まれるものの具体例

相続財産は、相続人が相続により承継するものであり、被相続人が死亡時点で保有していた一切の権利義務のことをいいます(民法第896条本文)。

具体的には次のようなものが相続財産に含まれます。

現預金や不動産などプラスの価値を持つ財産のほか、借入金や未払金などマイナスの価値を持つ財産も相続で承継します。

| 主なプラスの財産 |

|

|---|---|

| 主なマイナスの財産 |

|

現預金や不動産などのように形があるものだけでなく、不動産上の権利や損害賠償請求権、知的財産権など形がないものも相続財産に含まれます。生命保険金のうち被相続人が受け取るはずであったものも相続財産に含まれます。

財産を相続しても借金を返済しきれない場合など、マイナスの財産がプラスの財産を超えるときは、相続放棄をおすすめします。

相続放棄をすると財産を相続することができませんが、借金を返済する義務がなくなります。

相続放棄は、相続があったことを知ったとき(通常は被相続人の死亡日)から3か月以内に家庭裁判所で手続きをします。

(参考)相続放棄とは?メリット・デメリットから手続き方法・期限など基礎知識を解説

なお、住宅ローンの契約者が死亡すると、多くの場合団体信用生命保険(団信)の保険金で完済されます。

そのため、住宅ローンが相続財産になることはあまりありません。

1-2.相続財産にならないものの具体例

相続財産は被相続人が保有していた一切の権利義務をさしますが、被相続人の一身に専属した権利義務は相続財産から除かれます(民法第896条ただし書)。

また、墓地・仏壇などの祭祀財産は一般の相続財産とは異なり、祖先の祭祀を主宰する人が承継することとされています(民法第897条)。

相続財産にならないものの具体例は次のとおりです。

| 一身専属の権利・義務 (主なもの) |

|

|---|---|

| 死亡保険金・死亡退職金 |

|

| 祭祀財産 |

|

| 香典・弔慰金 | (遺族に渡されるものであり相続財産ではない) |

| 未支給の公的年金・ 死亡後に支給された公的年金 | (遺族に渡されるものであり相続財産ではない) |

民法の規定では相続財産にならないものであっても、税法では相続税の課税対象になる場合があります。

たとえば、死亡保険金(被相続人が保険料を負担していた場合)や死亡退職金は、一定額を超えると相続税が課税されます。

詳しい内容は次の章でお伝えします。

2.民法の相続財産と相続税がかかる財産は異なる

相続税法では、課税の対象になる財産について以下のように定めています。

(相続税の課税財産の範囲)

第2条 第1条の3第1項第1号又は第2号の規定に該当する者については、その者が相続又は遺贈により取得した財産の全部に対し、相続税を課する。

(条文の「第1条の3第1項第1号又は第2号の規定に該当する者」とは、無制限納税義務者(居住・非居住)のことで、日本国内に居住する人や国内に居住していなくても一定の要件を満たす人が該当します。)

上記の条文のとおり、相続税は相続財産のすべてに課税されます。

しかし、相続財産でないのに相続税が課税されるものもあります。

この章では、相続税がかかる財産について、民法上の相続財産との違いがあるものを中心にご紹介します。

相続税がかかる財産について一般的な解説は、国税庁ホームページを参考にしてください。

(参考)国税庁ホームページ No.4105 相続税がかかる財産

2-1.相続財産でないのに課税されるもの(1)みなし相続財産

相続税法では相続財産のほか、被相続人が死亡したことによって得られた財産も課税対象になります。

このような財産をみなし相続財産といい、次のようなものが該当します(相続税法第3条第1項)。

- 生命保険金(死亡保険金)(被相続人が保険料を負担していた場合)

- 退職手当金(死亡退職金)(死亡後3年以内に支給が確定したもの)

- 生命保険契約に関する権利(被相続人が保険料を負担し、契約者が被相続人以外の場合)

- 定期金に関する権利(被相続人が掛金・保険料を負担し、契約者が被相続人以外の個人年金など)

- 保証期間付定期金に関する権利

- 契約に基づかない定期金に関する権利

(参考)みなし相続財産とは?死亡保険金と死亡退職金に相続税がかかるって本当?

生命保険金と退職手当金には非課税限度額があり、相続人が受け取った場合は下記の金額まで相続税が非課税になります(相続税法第12条第1項第5号、第6号)。

- 生命保険金の非課税限度額=500万円×法定相続人の数

- 退職手当金の非課税限度額=500万円×法定相続人の数

(非課税限度額の計算では、相続放棄がなかったものとして法定相続人の数を数えます。養子については、実子がいる場合は1人まで、実子がいない場合は2人まで法定相続人に含めることができます。)

未支給の年金のうち、私的年金(企業年金や個人年金)の未支給分は、退職手当金または定期金に関する権利として相続税の課税対象になります。一方、公的年金(国民年金や厚生年金など)の未支給分は遺族のものであり相続財産ではないため、相続税の対象にはなりません。

(参考)未収年金は相続税の対象? 未収年金と相続税の関係を整理します

2-2.相続財産でないのに課税されるもの(2)生前贈与財産

被相続人が生前に贈与した財産は相続財産ではありませんが、次の生前贈与財産は相続税の課税対象になります。

- 死亡までの3年以内に被相続人から贈与された財産

- 相続時精算課税制度を適用して被相続人から贈与された財産

死亡までの3年以内に贈与された財産は、相続税の申告から漏れることが多いため注意が必要です。

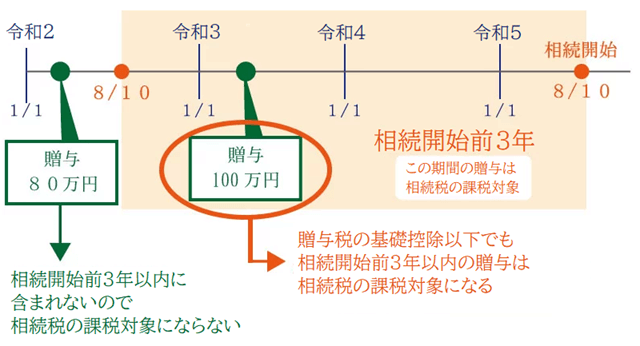

2-2-1.死亡までの3年以内に贈与された財産

死亡までの3年以内(相続開始前3年以内)に被相続人から贈与された財産は、相続税の課税対象になります(相続税法第19条第1項)。

贈与のときに贈与税が課税されたかどうかは関係なく、贈与財産が贈与税の基礎控除額(110万円)以下であっても相続税の対象になります。ただし、贈与税の各種特例を適用して贈与された財産や、相続で財産を受け取らない人に贈与された財産は相続税の対象にはなりません。

なお、贈与のときに贈与税を納めている場合は、相続税からその贈与税を控除します。

(参考)相続開始前3年~7年以内の贈与は相続税の対象になる!? 相続時加算される贈与とは?

(上記の「3年以内」という期間は令和9年以降段階的に延長され、令和13年以降は「7年以内」となります。この場合、相続開始の3年前から7年前の間に贈与された財産は、総額100万円まで相続税の対象になりません。)

2-2-2.相続時精算課税制度で贈与された財産

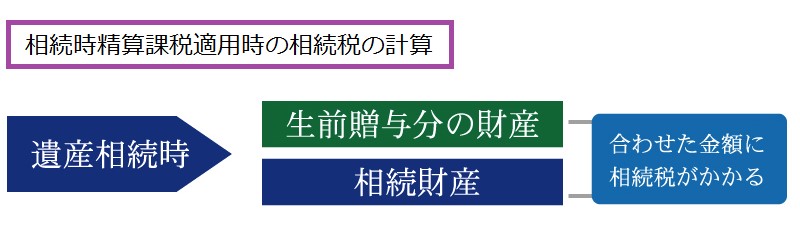

相続時精算課税制度を適用して被相続人から贈与された財産も、相続税の課税対象になります(相続税法第21条の16第1項)。

相続時精算課税制度は、贈与者が死亡したときに贈与財産を相続税の対象に加える制度で、両親・祖父母からの贈与に一定の要件のもとで適用できます。

すでに納めた贈与税は相続税から控除され、控除しきれない贈与税があれば還付されます。

(参考)相続時精算課税制度とは?活用するメリット・デメリットや注意点も解説!

2-3.家族名義の預金に相続税が課税される場合もある

財産が相続税の課税対象になるかどうかは、名義ではなく実質的に誰が管理していたかによって判断します。

たとえば、被相続人が配偶者や子供、孫の名義で持っていた預金(名義預金)は、被相続人が自ら管理していたものであれば相続税の課税対象になります。

被相続人の名義ではないからといって申告しないでおくと、税務調査で申告漏れを指摘されることになるため注意が必要です。

(参考)名義預金の基礎知識と相続税が追加で発生する条件を解説

2-4.相続税の非課税財産

相続税法では、相続または遺贈により取得した財産であっても、財産の性質や国民感情などに配慮して相続税を非課税にするものが定められています(相続税法第12条第1項)。

(参考)国税庁ホームページ No.4108 相続税がかからない財産

相続税の非課税財産のうち、一般家庭の相続で関係するものには以下のようなものがあります。

- 国、地方公共団体、特定の公益法人に寄付した財産

- 相続人が取得した生命保険金・退職手当金のうち一定の金額

- 墓地・墓石、仏壇・仏具・仏像、神棚・庭内神し(祠)など日常礼拝をしているもの(投資目的のものは除く)

「相続人が取得した生命保険金・退職手当金のうち一定の金額」とは、みなし相続財産の項目で解説した生命保険金と退職手当金の非課税限度額のことです。

3.相続財産がいくらあるかを調べる方法

ここまで、相続財産に含まれるものや相続税の課税対象になるものをお伝えしましたが、最後に相続財産がいくらあるかを調べる方法を簡単にご紹介します。

相続財産がいくらあるかを入念に調べておかないと、相続手続きが終わった後に新たに財産が見つかって、相続をやり直すことになりかねません。遺産を相続するか相続放棄するかの判断にも影響することがあり、相続税の申告漏れが起こるリスクもあります。

相続財産を調べるには、まず自宅で預金通帳や不動産登記の書類(権利証・登記済証(登記識別情報))などを探します。

被相続人宛ての郵便物も手がかりになるほか、不動産については市区町村役場で名寄帳を取得して所在を調べることもできます。

債務については、借用書や金銭消費貸借契約書を探しますが、預金通帳で借入や返済の記録があればそれも手がかりになります。

借入先がわからなければ、信用情報機関で調べてもらうこともできます。

相続財産がいくらあるかを調べる具体的な方法は、下記の記事をご覧ください。

(参考)

相続が発生したら遺産の調査をしましょう!!

故人の財産調査が必要な3つの理由と具体的な方法を徹底解説!

4.まとめ

相続財産は、被相続人が死亡した時点で保有していた財産と債務のすべてをさします。

しかし、民法にもとづいて遺産を分け合う場合と、税法にもとづいて相続税を申告する場合では対象となる財産の範囲が異なることに注意が必要です。

何が相続で分け合う対象で、どれが相続税の対象になるのかでお困りの方は、ぜひ相続税専門の税理士にご相談ください。

税理士法人チェスターは、相続税専門の税理士法人として、業界トップクラスの実績があります。

相続税の対象になる遺産についてのご相談も承っておりますので、お気軽にお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続税申告は相続専門の実績あるチェスターで安心。

税理士法人チェスターは相続に関する業務のみに特化している専門事務所であり、創業からこれまで培ってきた知見やノウハウがずっと引き継がれているため、難解な案件や評価が難しい税務論点にもしっかり対応致します。

初回面談から申告完了まで担当スタッフがお客様専任として対応しているので、やり取りもスムーズ。申告書の質の高さを常に追求しているからこそ実現できる税務調査率が1%であることも強みの一つです。

相続税申告実績は年間3,000件超、税理士の数は88名とトップクラスの実績を誇るチェスターの相続税申告を実感してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編