【準確定申告とは】必要・不要の判断方法、記入例などを解説

準確定申告とは、一般的には「被相続人(亡くなった人)の所得の確定申告を、相続人等が代わりに行うこと」を指します。

準確定申告が必要になるケースは、被相続人が自営業や不動産賃貸をしていた場合などです。

このほか、準確定申告が不要であるものの、医療費控除などを適用して、源泉徴収された税金の還付を受けたい場合にも準確定申告をすることができます。

この記事では、被相続人の所得を申告する準確定申告について、以下の内容を中心に税理士が徹底解説します。

- 準確定申告をするのは誰なのか

- 準確定申告が必要か不要か

- 準確定申告の手続きの流れや必要書類

- 準確定申告の書き方

- 準確定申告の注意点

準確定申告の期限は被相続人の死亡日から4か月と短いですが、この記事を参考にすればスムーズに手続きをすることができるでしょう。

この記事の目次 [表示]

1.準確定申告とは?

準確定申告とは、一般的には被相続人(亡くなった人)の代わりに、相続人等が確定申告を行うことを指します。

通常所得税の確定申告は、翌年の2月16日~3月15日の間に行いますが、亡くなった人は確定申告をすることができません。

そこで、確定申告をする前に亡くなった人の所得については、死亡した年の1月1日から死亡日までの所得について、被相続人に代わって相続人や包括受遺者が「準確定申告」をします。

準確定申告の詳細については、国税庁「No.2022 納税者が死亡したときの確定申告(準確定申告)」でもご確認いただけます。

なお、1年以上の予定で海外に移住する場合も準確定申告が必要となるケースもありますが、この記事では「相続」を起因とする準確定申告についてご紹介します。

1-1.準確定申告の手続きができる人

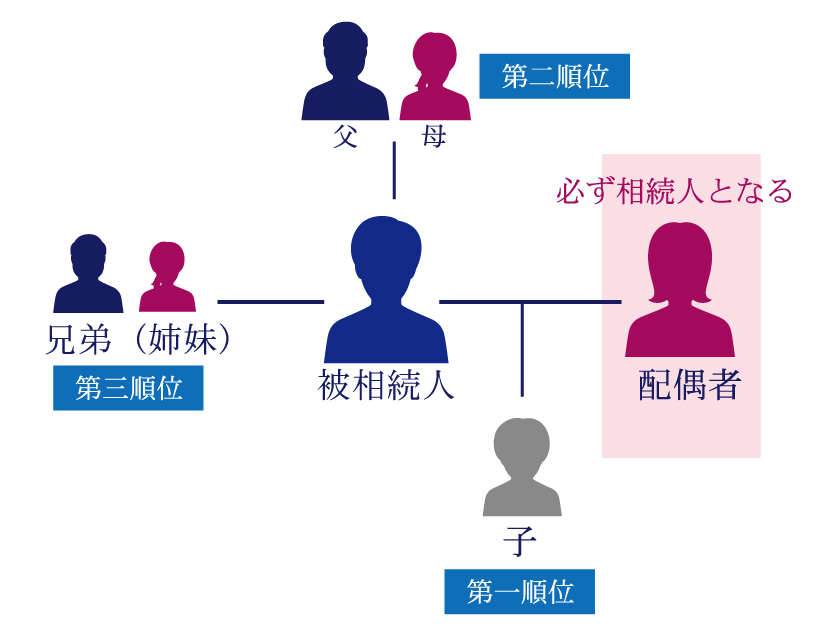

準確定申告の手続きができるのは、相続人と包括受遺者(以下、相続人等)で、原則として相続人等が連名で申告をすることとなります。

相続人等の誰かが代表して申告もできますが、代表者が還付を受け取る場合は委任状が必要となり、準確定申告の内容は他の相続人等に伝える必要があります。

「相続人」とは、被相続人が遺言書を遺していなかった場合において、民法で相続権が認められている親族となります(相続放棄をした人はカウントしません)。

相続人について、詳しくは「法定相続分は相続人の家族構成でこんなに変わる!【ケース別で解説】」をご覧ください。

「包括受遺者」とは、遺言書により「遺産の全部」あるいは「遺産の3分の1」といったように、取得割合を定めて遺贈された受遺者のことです。

法定相続人と包括受遺者の違いについて、詳しくは「遺贈とは?相続との違いや包括遺贈と特定遺贈・注意点をご紹介」をご覧ください。

2.準確定申告が必要なケースと不要なケース

準確定申告は、「絶対に必要なケース」と「義務ではないものの申告をした方が良いケース」と「不要なケース」があります。

みなさんがどのケースに当てはまるのか、この章で確認しておきましょう。

2-1.確定申告が絶対に必要なケース

準確定申告が必要なのは、「被相続人が生前に確定申告をしていた場合」や「被相続人が死亡した年に特別な事情がある場合」などです。

なお、準確定申告が必要であるにもかかわらず、期限までに申告をしなければ、所得税の税額に加えて加算税や延滞税が課されます(詳細は後述します)。

2-1-1.被相続人が生前に確定申告をしていた場合

被相続人が生前に、以下のような事情で所得税の確定申告をしていた場合は、準確定申告が必要です。

- 個人事業を営んでいた

- 不動産を貸し出していた(アパート、駐車場など)

- 2か所以上から給料をもらっていた

- 一定額を超える収入があった(※)

- 同族会社の役員で会社から利子や賃料を受け取っていた

上記の「一定額を超える収入があった(※)」とは、給与2,000万円超、年金400万円超、副収入(必要経費を除く)20万円超が該当します。

被相続人が生前に継続的に確定申告をしていた場合は、自宅で申告書の控えや税務署からの郵便物が保管されているかもしれません。遺品にこれらのものがないか確認するのもよいでしょう。

2-1-2.被相続人が死亡した年に特別な事情がある場合

被相続人が生前に確定申告をしていなくても、死亡した年に特別な事情による以下のような所得がある場合も、準確定申告が必要になります。

- 保険金をもらった(相続税、贈与税の対象となる場合を除く)

- 不動産を売却した

- 株式を売却した(源泉徴収されている場合を除く)

2-1-3.海外移住で準確定申告が必要になることも

準確定申告は、人が亡くなったときのほか、1年以上の予定で海外に移住するときも必要になる場合があります。

海外に移住するときの準確定申告は、人が亡くなったときの準確定申告とは次のような点が異なります。

- 申告は本人が行う

- 期限は本人が出国する日まで

- 国内で納税事務を代行する納税管理人を定めれば準確定申告は必要ない

なお、海外に移住する人であっても、所得が給与所得のみの場合は、勤務先で年末調整が行われるため、準確定申告をする必要はありません。

2-2.準確定申告をしたほうがよいケース

準確定申告は不要であっても、準確定申告を行うことで還付金が返ってくる可能性がある場合は、準確定申告をした方がよいでしょう。

例えば「年末調整が行われていない場合」や、「医療費控除を適用できる可能性がある場合」や、「その他の控除を受ける場合」などがあてはまります。

還付の申告は「権利」であって「義務」ではありませんので、申告しなかったことで罰せられることもありません。

しかし、まとまった金額の還付金が返ってくる見込みであれば、準確定申告することをおすすめします。

2-2-1.年末調整が行われていない場合

年の途中で被相続人が退職したり被相続人の相続が発生したりすると、年末調整が行われないままとなり、源泉徴収で税金を納め過ぎている可能性があります。

毎月の給与から差し引かれる源泉徴収は概算のため、本来納税すべき税額とは一致しません。

年末調整が行われておらず、税金を納め過ぎている場合は、準確定申告をすることで還付金として返してもらえます。

2-2-2.医療費控除を適用できる可能性がある場合

被相続人が亡くなった年に「多額の医療費(10万円超)」を支払っていた場合、医療費控除の対象となり、準確定申告をすることで税金が還付される可能性があります。

もし被相続人の死亡日までの医療費の領収書が手元にあれば、インターネットで公開されている「医療費控除金額計算シミュレーター」などを使って、還付金を計算してみましょう。

2-2-3.その他の控除を受ける場合

準確定申告をして、以下のような控除を適用できれば、還付金が返ってくる可能性があります。

- 配偶者控除(被相続人に配偶者がいる場合)

- 扶養控除(被相続人に扶養家族がいる場合)

- 雑損控除(被相続人の資産が自然災害などのトラブルに見舞われた場合)

- 寄附金控除(被相続人が一定の寄附金を支払っていた場合)

2-3.準確定申告が不要なケース

準確定申告が不要なケースは、被相続人が以下の条件のいずれかに当てはまる場合です。

- 被相続人が給与所得者(会社員・派遣・パート・アルバイト)

- 被相続人の副収入が20万円以下

- 被相続人が年金受給者(受給額400万円以下)

被相続人が給与所得者であった場合、企業側(給与支払者)が源泉徴収をして年末調整をするため、準確定申告は不要となります。

また、副収入が20万円以下であった場合や、公的年金の受給額が400万円以下である場合も、準確定申告は不要です。

しかし、先述した通り、まとまった還付金が返ってくる可能性がある場合は、準確定申告をされることをおすすめします。

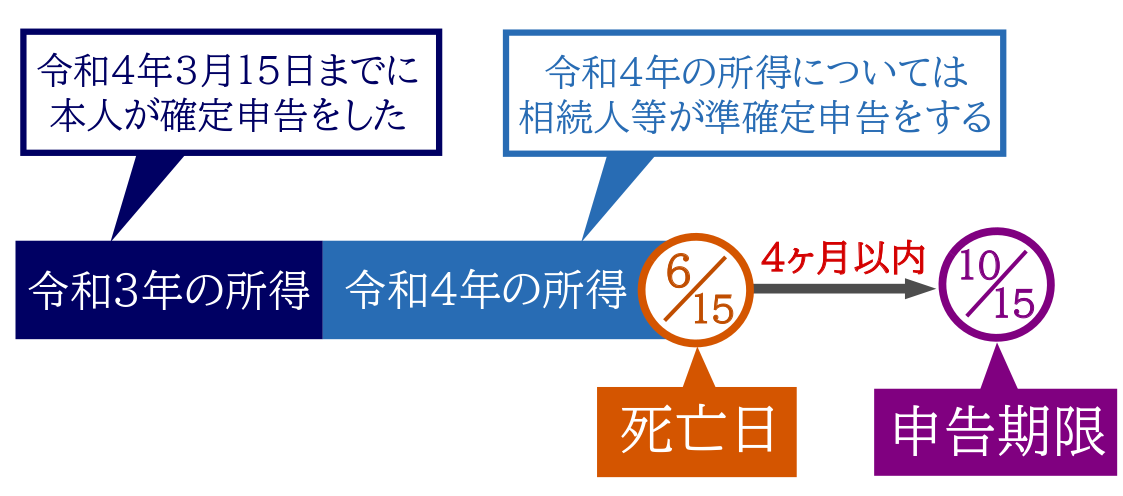

3.準確定申告の期限は「相続開始から4ヶ月以内」

準確定申告の期限は、通常の確定申告の期限とは異なり、「相続の開始を知った日の翌日から4か月以内」と定められています。

「被相続人が死亡した日」と「相続人がそのことを知った日」が同じであるなら、死亡日の4か月後の応当日が準確定申告の期限となります(この記事では「被相続人が死亡した日」と「相続人がそのことを知った日」は同じであるものとします)。

例えば、被相続人が令和4年6月15日に死亡して、法定相続人が同じ日にそのことを知った場合は、準確定申告の期限は令和4年10月15日となります。

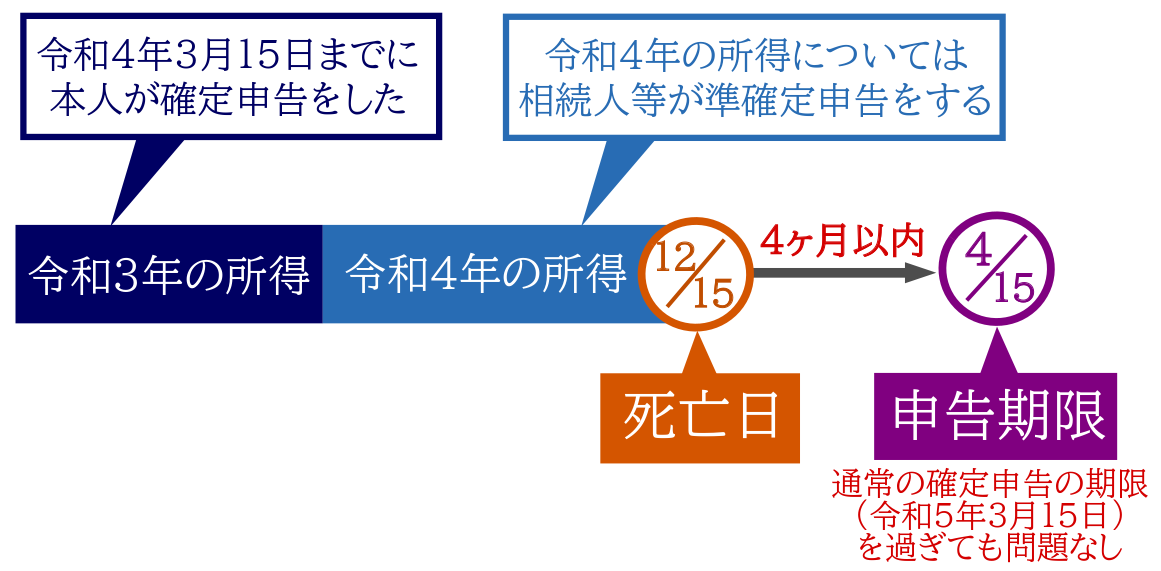

また、被相続人が令和4年12月15日に死亡した場合は、準確定申告の期限は令和5年4月15日となります。

この場合、通常の確定申告の期限(令和5年3月15日)は過ぎてしまいますが、令和5年4月15日までに申告すれば問題はありません。

3-1.前年分の確定申告前に死亡したときの準確定申告は2回分必要

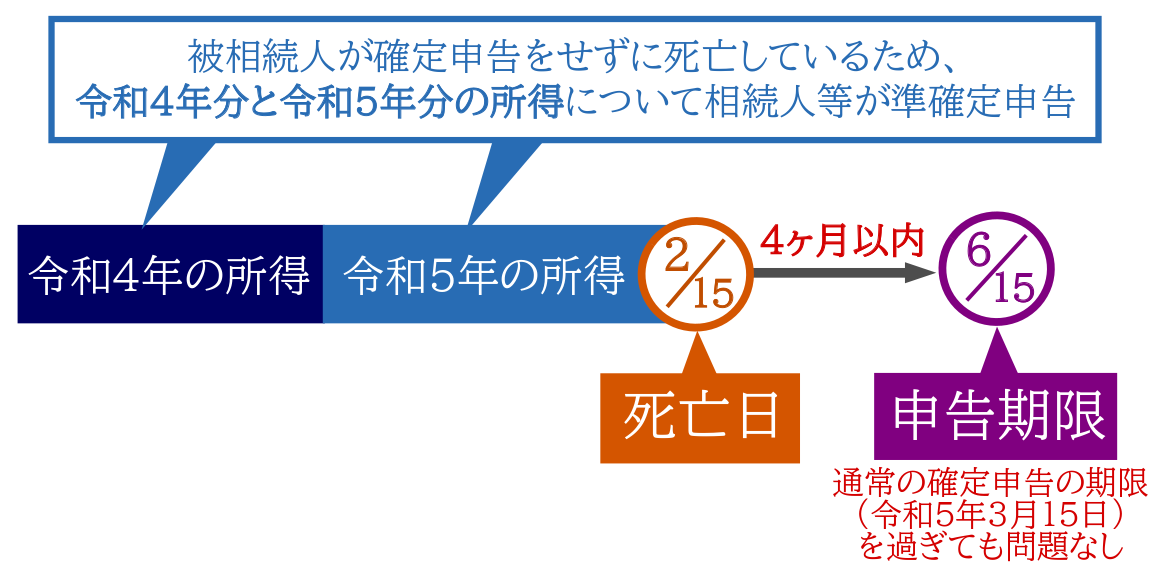

被相続人が前年分の確定申告をする前に死亡した場合は、前年分と本年分の準確定申告が必要になり、前年分の準確定申告の期限も、相続開始を知ってから4か月以内となります。

例えば、被相続人が令和4年分の確定申告をしないまま、令和5年2月15日に死亡した場合は、令和4年分と令和5年分の所得について準確定申告が必要となります。

準確定申告の期限は令和5年6月15日となり、通常の確定申告の期限(令和5年3月15日)は過ぎてしまいますが、相続開始(死亡とそのことを知った日)から4か月以内に申告すれば問題はありません。

3-2.準確定申告の期限を過ぎたら還付申告はできない?

準確定申告は不要であるものの、還付を受けるために準確定申告をしたい方もいらっしゃるかと思います。

準確定申告の期限は相続発生から4ヶ月以内ですが、この期限を過ぎても、5年以内であれば還付申告は受け付けてもらえます。

ただし、還付金は相続税の課税対象になるため、相続税の申告が必要と見込まれる場合は、早めに還付を受けるようにしましょう。

具体的には、相続税の申告期限(相続発生の翌日から10ヶ月以内)までに、還付申告を完了させておくことが望ましいです。

4.準確定申告の具体的な手続き

それでは、準確定申告の手続きの流れや必要書類、提出先について確認をしていきましょう。

4-1.準確定申告手続きの流れ

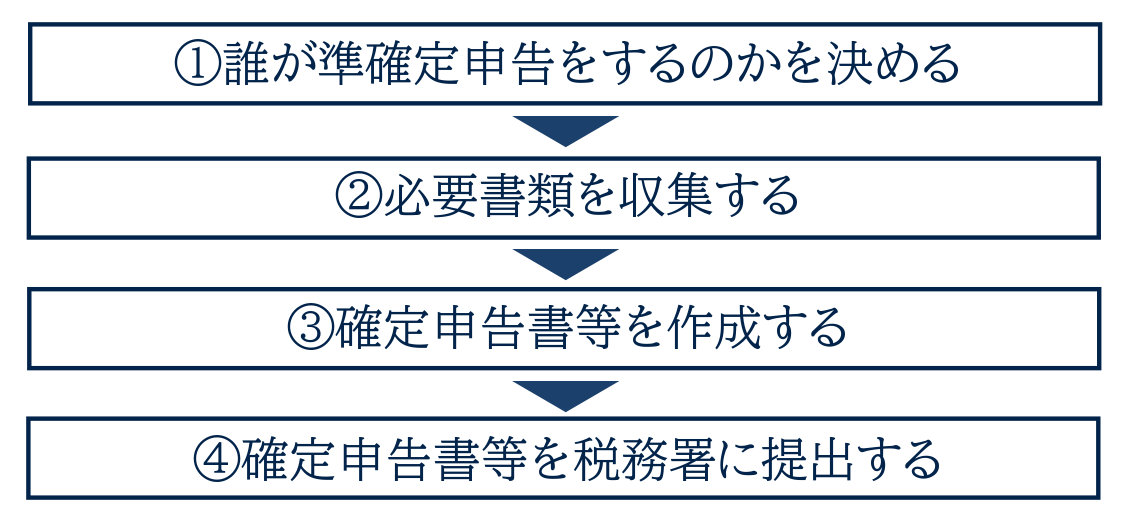

準確定申告の手続きは、以下の流れとなります。

準確定申告は「相続人等が連名で行う」のが原則ですが、スムーズに手続きを進めるためにも、誰が準確定申告の書類を作成するのか等を決めておくと良いでしょう。

なお、確定申告書等の書き方については、次章で解説を行います。

4-2.準確定申告時に提出する必要書類

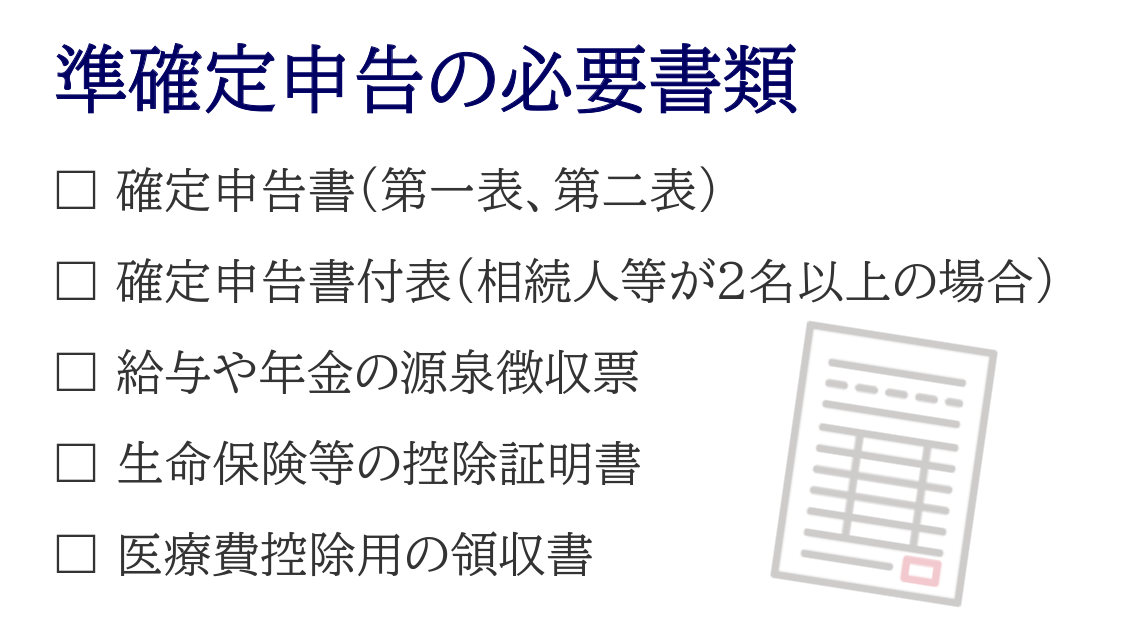

準確定申告の必要書類は、以下の通りとなります。

なお、還付金がある場合に相続人の代表者がまとめて受け取るときは「還付金の受領に関する委任状」を提出する必要があります(詳しくは後述します)。

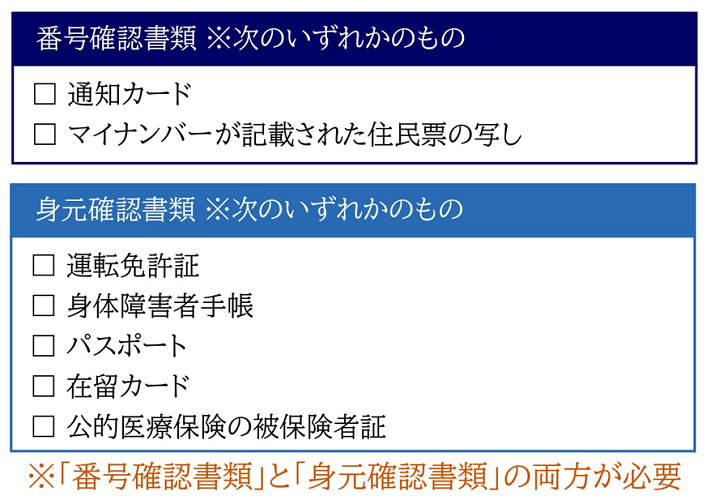

この他、申告する人のマイナンバー関係書類(本人確認書類)の添付も必要となり、複数の相続人の連名で申告する場合は、全員分のマイナンバー関係書類が必要です。

マイナンバーカード(個人番号カード)がある場合は、両面のコピーを添付書類として提出しますが、マイナンバーカードがない場合は、マイナンバーの通知カードと運転免許証やパスポートなどを組み合わせてコピーを添付します。

マイナンバーカードがない場合に、本人確認書類として使用できるものは以下の通りです。

4-3.準確定申告書等の提出先

準確定申告書等の提出先は、被相続人の死亡当時の納税地の税務署です。

準確定申告をする相続人等の住所地の税務署ではないため、間違えないよう注意しましょう。

住所地を管轄する税務署は、税理士法人チェスター「管轄税務署を検索」で調べることができます。

税務署に直接あるいは郵送で提出するほか、令和2年分以後は、国税電子申告・納税システム「e-Tax」で準確定申告をすることもできます。

個人でご利用の方 | 【e-Tax】国税電子申告・納税システム(イータックス)

5.準確定申告書や付表の書き方【記載例つき】

準確定申告専用の申告書の様式はないため、「通常の確定申告書の様式」を使用します。

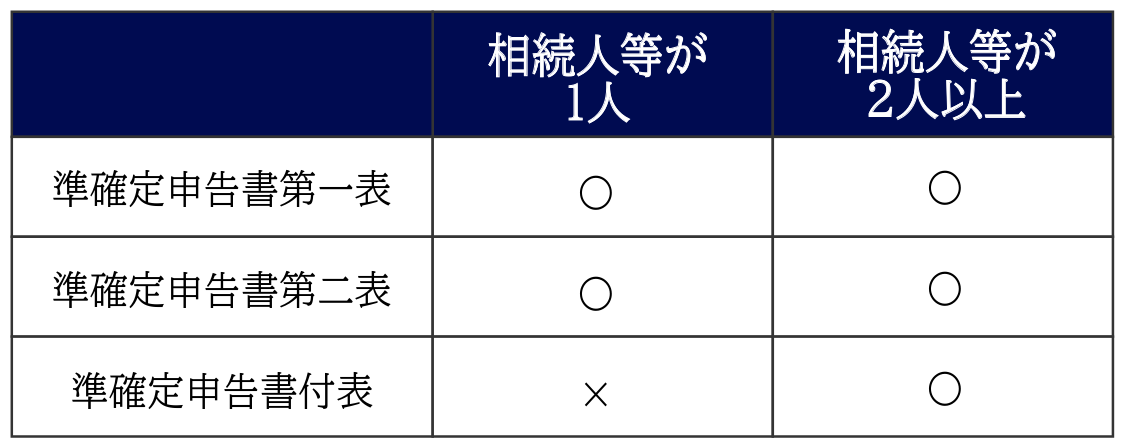

準確定申告書第一表は「相続人が1人の場合」と「相続人が2人以上の場合」で書き方が異なり、相続人が2人以上の場合は「準確定申告書付表」の作成が必要となりますので、失念しないようご注意ください。

準確定申告書や付表の書き方は、国税庁ホームページから該当する年のものをご確認いただけます。

なお、申告書や付表は「申告書A」と「申告書B」がありますが、被相続人が給与所得者であれば「申告書A」、事業所得などであれば「申告書B」を選択してください。

5-1.相続人等が1人の場合

相続人等が1人の場合、「準確定申告書第一表」と「準確定申告書第二表」を作成する必要があります。

ここでは「申告書A」を使用した場合の準確定申告書の書き方をご紹介しますが、「申告書B」を使用した場合も記載事項はおおむね共通しています。

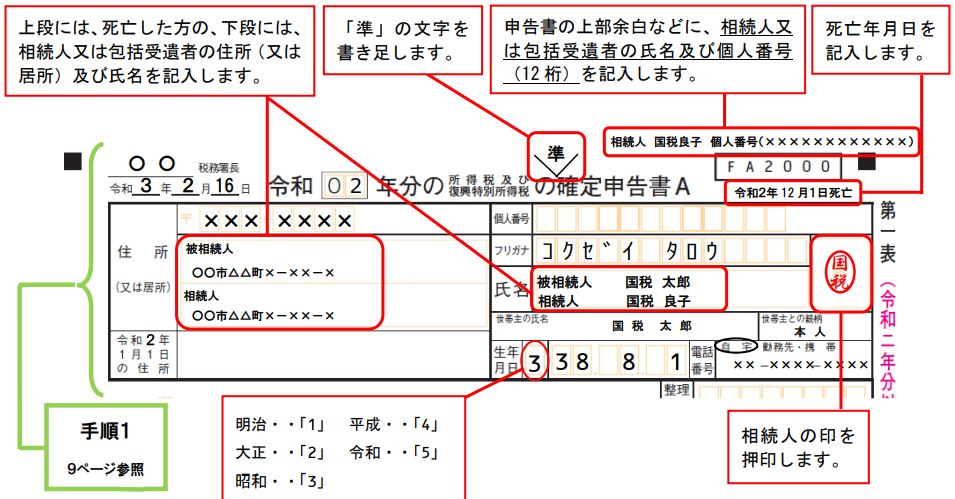

5-1-1.準確定申告書第一表の書き方

- 準確定申告であることを示すため、表題に「準」の字を書き加える

- 住所と氏名の欄は被相続人と相続人等の両方について記入

- 上の余白には被相続人の死亡年月日と相続人のマイナンバーを記入

- 被相続人のマイナンバーは不要(空白にしておく)

- 印鑑は相続人のものを押印します(令和3年4月1日以降は不要)

- その他の記載事項は通常の確定申告書と同様

なお、準確定申告第一表の用紙の右下に「還付される税金の受け取り場所」という項目がありますが、ここには相続人等の名義の口座番号等を記入することとなります。

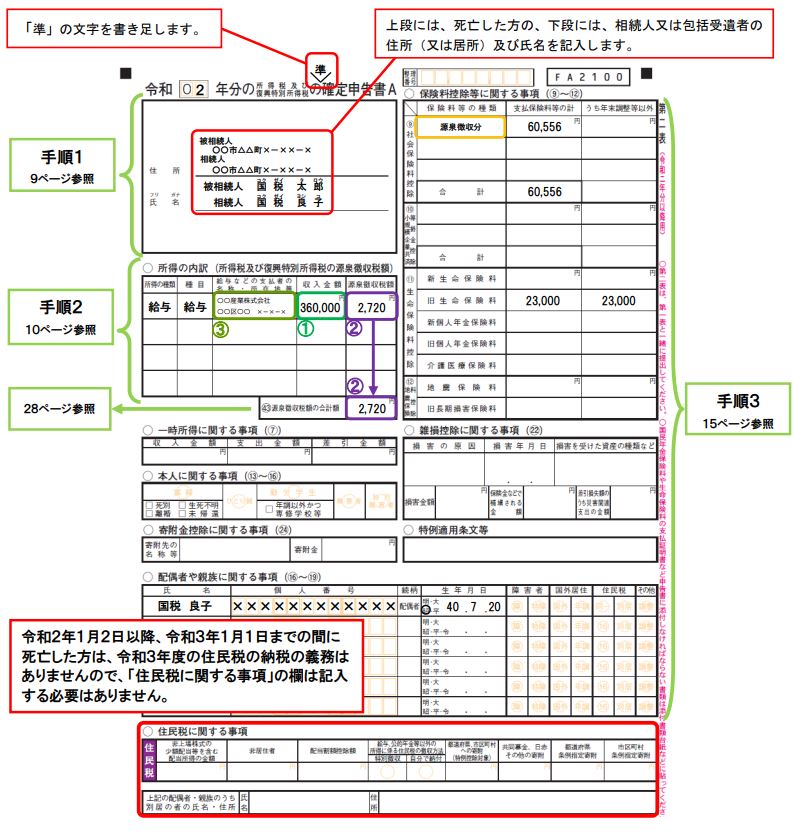

5-1-2.準確定申告書第二表の書き方

- 準確定申告であることを示すため、表題に「準」の字を書き加える

- 住所と氏名の欄は被相続人と相続人等の両方について記入

- その他の記載事項は通常の確定申告書と同様

なお、1月2日から翌年1月1日までに死亡した人に住民税は課税されないため、住民税に関する事項を記入する必要はありません。

5-2.相続人等が2人以上の場合

相続人等が2人以上いる場合、「準確定申告書第一表」と「準確定申告書第二表」だけではなく、「準確定申告書付表」も作成する必要があります。

ここでは「申告書B」を使用した場合の準確定申告書の書き方をご紹介しますが、「申告書A」を使用した場合も記載事項はおおむね共通しています。

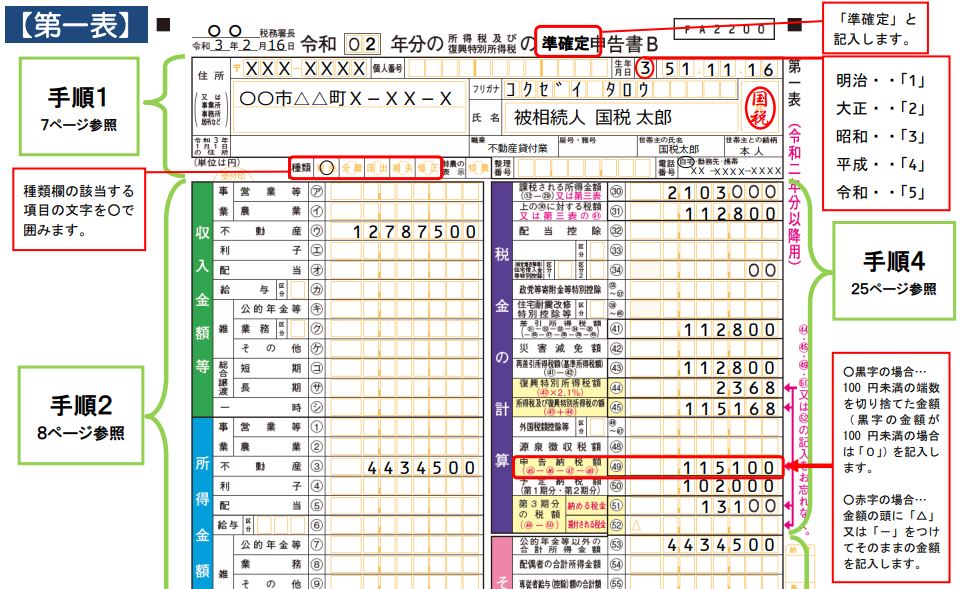

5-2-1.準確定申告書第一表の書き方

- 準確定申告であることを示すため、表題に「準確定」と記入

- 住所と氏名の欄は被相続人のみを記入

- 印鑑の押印は不要(上の画像では印影があるが本来は不要)

- 被相続人のマイナンバーは不要

- その他の記載事項は通常の確定申告書と同様

相続人等の住所・氏名・マイナンバーなどは、「準確定申告書付表」に記入するため、「準確定申告書第一表」には記入しません。

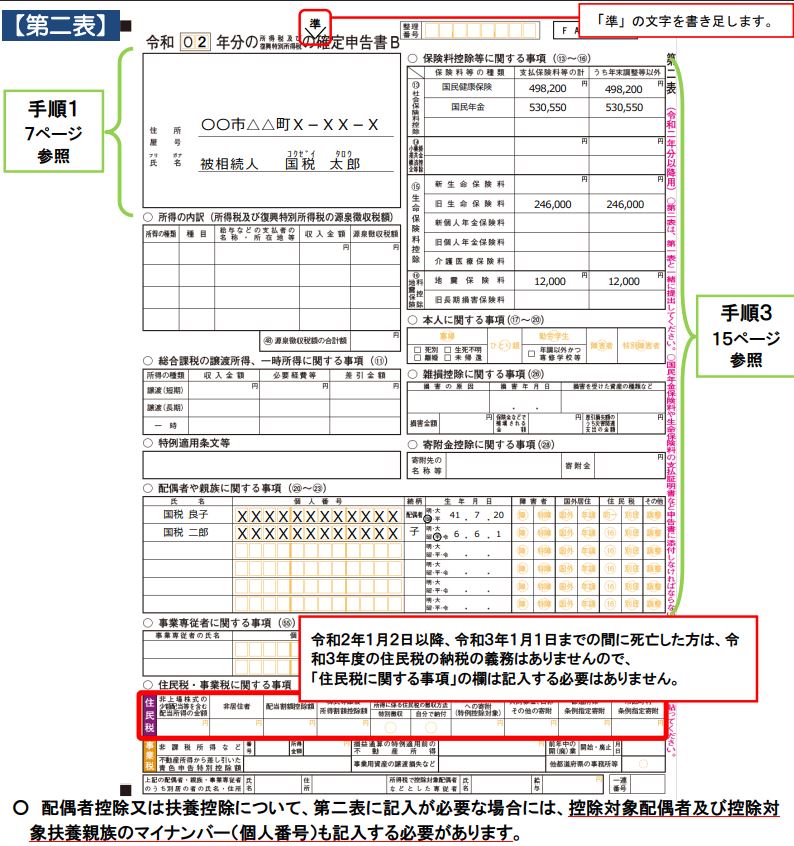

5-2-2.準確定申告書第二表の書き方

- 準確定申告であることを示すため、表題に「準」の字を書き加える

- 被相続人の住所、氏名を記入

- その他の記載事項は通常の確定申告書と同様

なお、1月2日から翌年1月1日までに死亡した人に住民税は課税されないため、住民税に関する事項を記入する必要はありません。

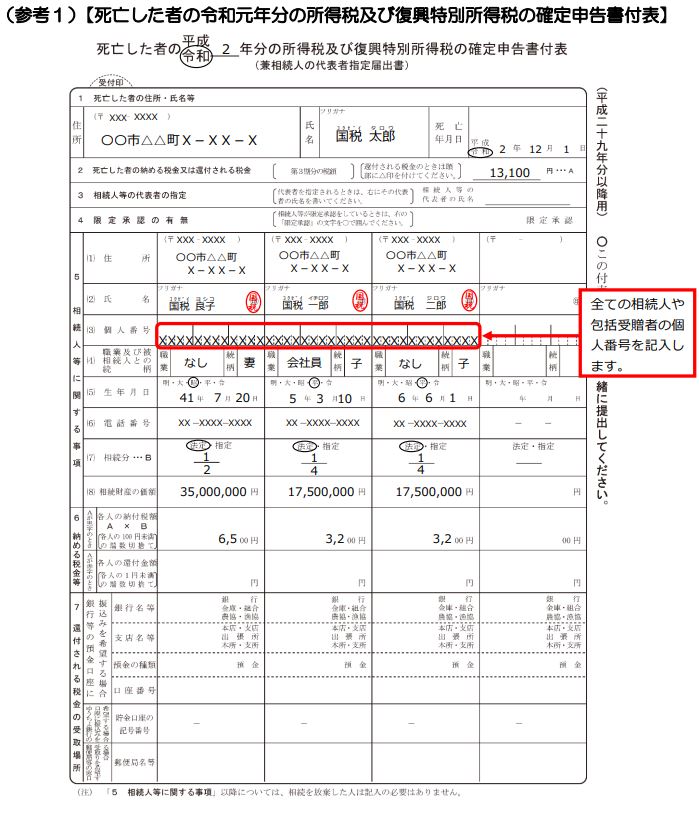

5-2-3.準確定申告書付表の書き方

- 被相続人の住所、氏名、死亡年月日を記入

- 納める税金または還付される税金の総額を記入

- 相続人の代表者を定めるときはその人の氏名を記入

- 遺産相続で限定承認(※)をしている場合は「限定承認」の文字を○で囲む

- 相続人全員の住所、氏名、マイナンバーなど必要事項のほか、相続割合(相続分)、相続財産の価額も記入、氏名の横には印鑑を押印(令和3年4月1日以降は不要)

- 各人の納付税額または還付金額を計算して記入

- 還付を受ける場合は銀行口座など受け取り方法を指定

(※:限定承認は、相続した財産の範囲内で被相続人の債務を引き継ぐ相続の方法です)

準確定申告書付表の詳しい書き方は、付表の裏面に記載されているので参照してください。

また、この様式ではマイナンバーが他の相続人に知られてしまいます。

マイナンバーを他の相続人に知られたくない場合は、他の相続人とは別に準確定申告書と付表を提出することも可能です。

6.準確定申告の期限が過ぎた場合の罰則

準確定申告が絶対に必要なのに申告期限が過ぎた場合、本来の税額に加えて、「無申告加算税」と「延滞税」という2つの罰則が課せられます。

「相続税の延滞税・加算税っていくら?税率・計算方法・免除特例も解説」では、相続税の延滞税や加算税について解説していますが、所得税についても税率が同じとなりますので、参考にしてください。

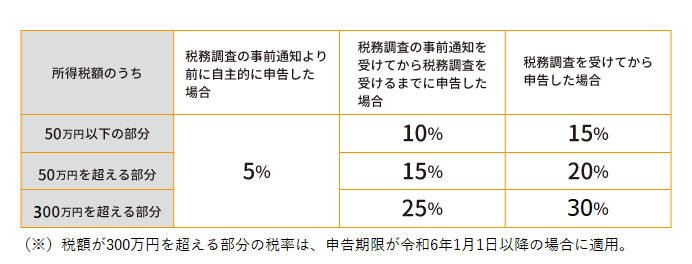

6-1.所得税の税額に対する無申告加算税の税率

無申告加算税とは、期限までに申告しなかったことに対するペナルティのことです。

所得税の税額に対する無申告加算税の税率は、以下の通りです。

過去に所得税で無申告加算税または重加算税を課されたことがあり一定の要件にあてはまるときは、税率が10%加重される場合があります。

課税を免れようとして証拠書類を偽装するなど、特に悪質な場合は、無申告加算税のかわりに重加算税が課されます。

なお、重加算税の税率は40%です(過去に所得税で無申告加算税または重加算税を課されたことがあり一定の要件にあてはまるときは50%になります)。

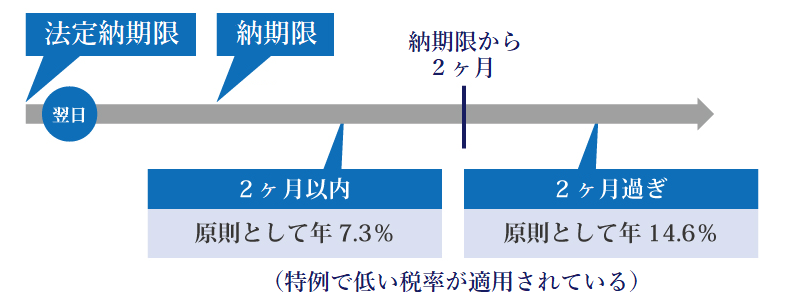

6-2.所得税の税額に対する延滞税の税率

延滞税とは、納税が遅れたことに対するペナルティのことです。

所得税の税額に対する延滞税は、「本来の納期限の翌日」から「所得税を納付した日までの日数」に応じて計算されます。

なお、延滞税の税率は、所定の納期限の翌日から2か月を境に、2段階に分かれています。

税率は銀行の貸出金利に連動して毎年変動するため、最新の税率は国税庁「延滞税について」でご確認ください。

7.準確定申告についての注意点

準確定申告では、申告書の書き方以外にも注意点がいくつかあります。

この章では、「準確定申告をするときの注意点」と「納税と還付についての注意点」をご紹介します。

7-1.準確定申告をするときの注意点

7-1-1.所得控除できるのは死亡までに支払ったものだけ

準確定申告で医療費控除や社会保険料、生命保険料、地震保険料などの控除を受けるときは、被相続人が死亡するまでに支払いを済ませたものが対象になります。

配偶者控除や扶養控除など人的控除については、被相続人が死亡した日の現況で適用を判断します。控除額の月割計算は行いません。

7-1-2.電子申告(e-Tax)による申告は準確定申告の確認書が必要

令和2年1月6日以降に提出される、令和2年分以降の準確定申告書は、電子申告(e-Tax)を利用できます。

しかし、電子申告では相続人等が個別で準確定申告を行うことはできませんので、代表相続人を決めた上で、その代表相続人が準確定申告を行うこととなります。

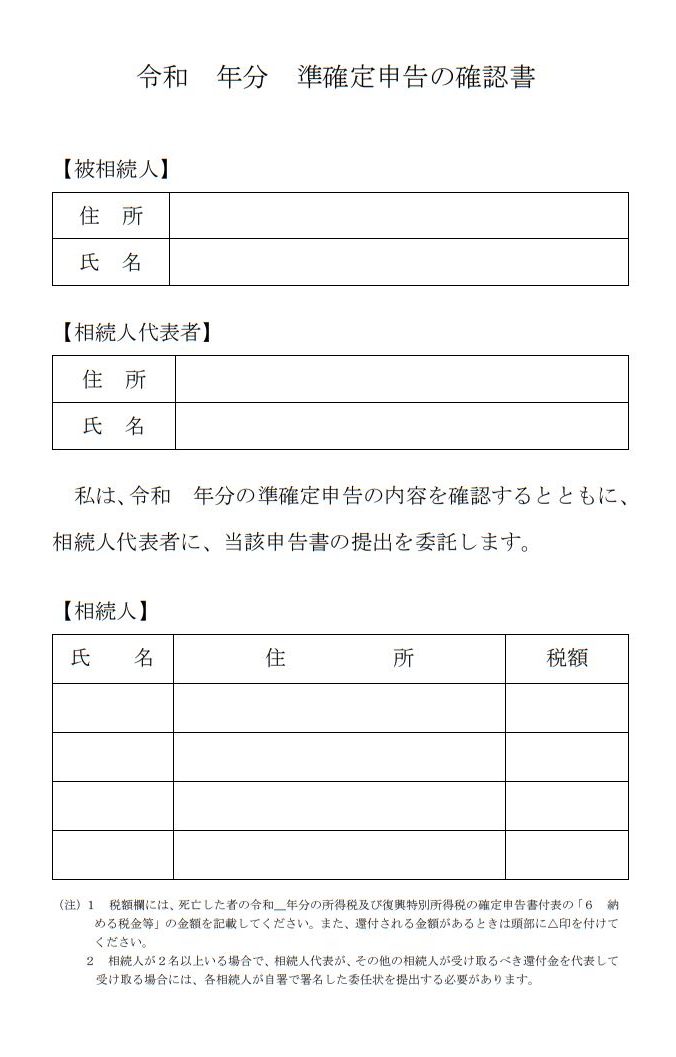

そのため、代表相続人に委託する旨を記載した「準確定申告の確認書」という書類が、必要書類に追加されます。

【国税庁「所得税及び復興特別所得税の準確定申告のe-Tax対応について」】

なお、電子申告で準確定申告をする際に「委任状」が必要な場合、委任状もe-Taxで送信できます(委任状の詳細は後述します)。

7-1-3.個人事業主は消費税の準確定申告も必要

被相続人が個人事業主で消費税の課税事業者であった場合は、消費税の準確定申告も必要です。

消費税の準確定申告の期限は、所得税の準確定申告と同じく、相続の開始があったことを知った日の翌日から4か月以内です。

消費税の準確定申告について、詳しくは「消費税の準確定申告手続きとは」をご覧ください。

7-2.納税と還付についての注意点

7-2-1.納税額と還付金は法定相続分又は指定相続分で分ける

準確定申告は相続人全員の連名で行いますが、納める税額は法定相続分又は指定相続分に応じて負担します。

還付を受ける場合も各人の法定相続分又は指定相続分に応じて受け取るため、その割合を記入します。

納税額や還付金を分ける割合や分けた後の各人の金額は、「死亡した者の_年分の所得税及び復興特別所得税を確定申告書付表」に記入します。

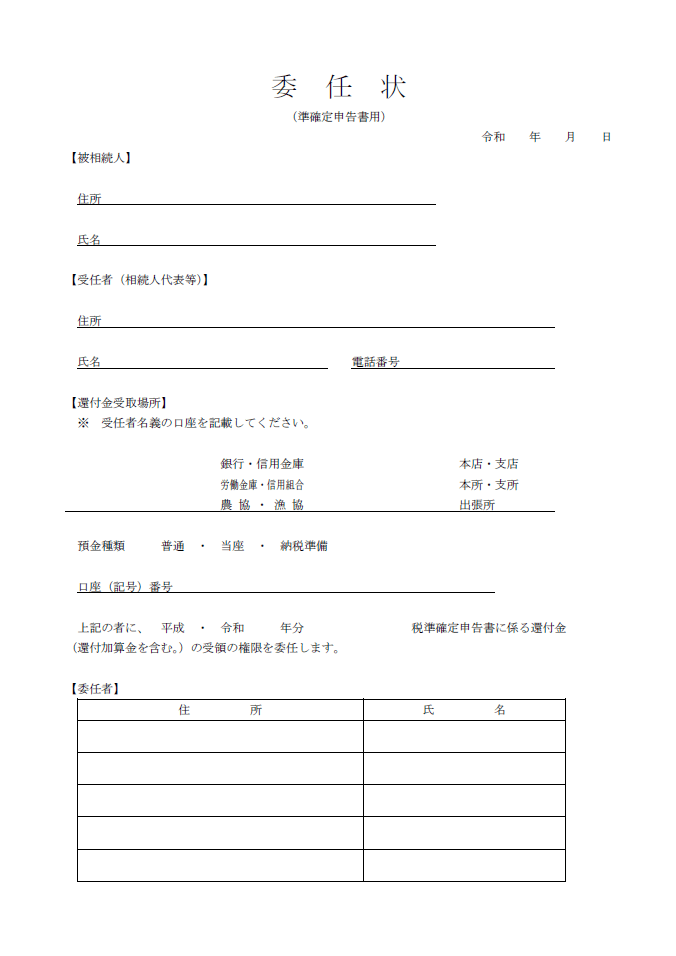

7-2-2.代表者が還付金を受け取る場合は委任状が必要

相続人等の代表者が、一括で還付金を受け取る場合は、必要書類に委任状が追加されます。

委任状には代表者以外の相続人全員が記名します。

7-2-3.還付金は相続税の課税対象になる

準確定申告をして受け取った還付金は、相続税の課税対象になります。

還付金は被相続人の死亡後に相続人が受け取るものですが、還付を受ける権利は被相続人が存命のうちからあると考えられているため、還付金は被相続人の財産として相続税の課税対象となるのです。

ただし、還付金と一緒に受け取る還付加算金は被相続人の財産ではなく、相続税の課税対象にはならず、相続人のその年の所得(雑所得)となります。

【関連記事】

遺産相続の確定申告~所得税は原則不要・相続税は原則必要~

8.相続税申告も必要な場合は専門家へ相談を

準確定申告のみであれば、確定申告の経験がある方ならばそれほど難しいものではありません。

また、生前に被相続人が確定申告を依頼していた税理士がいる場合には、引き続きその税理士にお願いするとスムーズでしょう。

しかし、相続税申告も必要である場合は、話が変わってきます。

この理由は、相続税申告は確定申告や準確定申告と比べて、はるかに難易度が高くなるためです。

相続税申告は収入や経費についての申告を行う確定申告と異なり、被相続人から受け継いだ不動産や現預金、株式など全てが対象となります。

それらを全て洗い出し、それぞれに応じた方法で評価・計算する必要があるため、相続税申告は難しいと言われるのです。

相続税申告が必要な場合には、相続税申告の部分だけでも、相続税に強い税理士に依頼することを検討しましょう。

オプション扱いになるケースが一般的ではありますが、良心的な価格で準確定申告も併せて対応してくれる税理士が多いはずです。

8-1.「税理士法人チェスター」へご相談を

税理士法人チェスターは、年間3,000件以上の相続税申告実績を誇る、相続税専門の税理士事務所です。

税理士法人チェスターでは、相続税申告と準確定申告を併せて承っております。

すでに相続が発生されたお客様であれば、初回面談を無料でご利用頂けますので、まずはお気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

税務一般編