チェスターNEWS

果樹等の財産の評価方法

2018/10/02

関連キーワード: 財産評価

1.はじめに

みかん農園を経営している人がお亡くなりになり、相続が発生した場合、みかん農園の敷地については、農地の評価をするとしても、その農園で栽培していたみかんの樹木自体については、どのように評価するのでしょうか。

みかんの樹木のような「果樹」の評価方法について、以下に説明いたします。

2.果樹とは

「果樹」の評価方法の前に、そもそも、「果樹」とはどういったものか、説明します。

「果樹」とは、園芸作物の観点からは、概ね2年以上栽培する草本植物及び木本植物で果実を食用とするものを指し、「果」には、果物の他、木の実も含みます。果物と呼ばれていない梅や栗が果樹に該当する一方で、果物と呼ばれているイチゴやメロンは該当しません。

ここに、「果樹等(果樹その他、これに類するもの)」とは、具体的には、生物の耐用年数表に規定されている次のようなものを指します(減価償却資産の耐用年数等に関する省令別表第4)。

かんきつ樹(温州みかん、その他)、りんご樹(わい化りんご、その他)、ぶどう樹(温室ぶどう、その他)、なし樹、桃樹、桜桃樹、びわ樹、くり樹、梅樹、かき樹、あんず樹、すもも樹、いちじく樹、キウイフルーツ樹、ブルーベリー樹、パイナップル樹、茶樹、オリーブ樹、桑樹(立て通し、根刈り、中刈り、高刈り)、みつまた、つばき樹等

3.果樹等の評価

(1)評価単位

果樹の評価単位については、次のような通達があります。

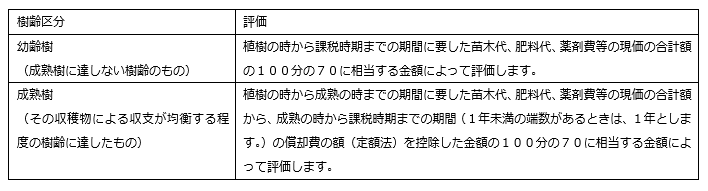

〇「果樹その他これに類するもの(以下「果樹等」という。)の価額は、樹種ごとに、幼齢樹(成熟樹に達しない樹齢のもの)及び成熟樹(その収穫物による収支が均衡する程度の樹齢に達したもの)に区分し、それらの区分に応ずる樹齢ごとに評価する。(財産評価基本通達98)」

〇幼齢樹及び成熟樹の樹齢の判定が困難な場合には、次のような通達があります。

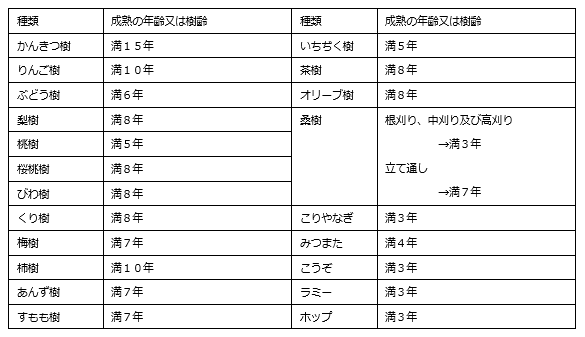

「所得税基本通達49-27の(2)の樹齢を判定する場合においてその判定が困難なときは、表2に掲げる生物又は果樹については、それぞれ同表に掲げる年齢又は樹齢を成熟の年齢又は樹齢とすることができるものとする。(所得税基本通達49-28)」

表2

(2)果樹等の評価

果樹等については、育成者が育成状況に応じて綿密な肥培管理を行っており、果樹として生育するまでの期間に投下した資本金額の把握が容易であること等の理由から、所有する樹種ごとに費用現価方式により評価します(財産評価基本通達99)。

《参考》

平成19年12月31日以前については、次のような通達があり、現在とは異なる取扱いでした。

果樹その他これに類するもの(以下「果樹等」という)の価額は、樹種ごとに、幼齢樹、成熟樹(青年期)、成熟樹(壮年期)及び老齢樹に区分し、それらの区分に応ずる1団地の果樹等ごとに評価する(旧財産評価基本通達98)

現在が幼齢樹と成熟樹の2つに区分するだけであるのに対し、平成19年12月31日以前については、幼齢樹、成熟樹(青年期)、成熟期(壮年期)、老齢樹というように、4つに区分していました。このように4つに区分した上で、国税局長の定める標準価額を基に果樹を評価していました。

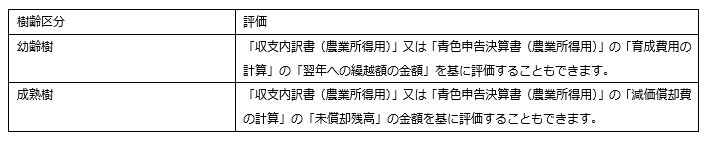

(3)簡便法

果樹等の評価について、実務的には、所得税の確定申告に用いられる「収支内訳書」「青色申告決算書」等を基に評価することもできます。

樹齢区分 評価

幼齢樹 「収支内訳書(農業所得用)」又は「青色申告決算書(農業所得用)」の「育成費用の計算」の「翌年への繰越額の金額」を基に評価することもできます。

成熟樹 「収支内訳書(農業所得用)」又は「青色申告決算書(農業所得用)」の「減価償却費の計算」の「未償却残高」の金額を基に評価することもできます。

《具体例》

~幼齢樹のかんきつ樹の場合~

ⅰ)前年末の繰越額

3,000,000円(前々年繰越額)+ 400,000円(前年中の投下費用)- 150,000円(育成中の果実からの収入金額)=翌年への繰越額3,250,000円

ⅱ)相続開始日までの投下費用及び育成中の果実からの収入金額

0円

ⅲ)かんきつ樹の評価額

3,250,000円×0.7=2,275,000円

4.屋敷内又は庭園にある果樹等の評価

屋敷内や庭園の中に、梅や桃などの果樹が植樹されていることはよくあることだと思います。また、自宅敷地と畑などの境界として果樹が植樹されていることもあります。

これらの果樹に果実が生じたとしても、大抵の場合は少量ですから、その果実を販売して利益を上げることが目的ではなく、大半が自家消費となるため、相続財産として課税対象とはなりません。

そこで、屋敷内又は庭園にある果樹等の評価については、次のような通達があります。

「屋敷内にある果樹等及び畑の境界にある果樹等でその数量が少なく、かつ収益を目的として所有するものでないものについては、評価しない。(財産評価基本通達110)」

なお、果樹が植えられている敷地が庭園設備として評価を行う規模であるような場合は、果樹は庭園設備の構成要素のひとつとして評価しますので、果樹を個別評価しません(財産評価基本通達111(3))

〇立木及び立竹の価額は、次に掲げる区分に従い、それぞれ次に掲げる単位ごとに評価する。

(財産評価基本通達111)

(1)森林の立木 樹種及び樹齢を同じくする1団地の立木

(2)(1)以外の立木((3)に該当する立木を除く。)1本の立木

(3)庭園にある立竹林 その庭園にある立竹林の全部

(4)立竹((3)に掲げる立竹を除く。) 1団地にある立竹

※本記事は記事投稿時点(2018年10月2日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:土地の相続税評価・鑑定評価書の問題点を指摘し、鑑定評価額認めず