チェスターNEWS

民法改正~仮払い制度等の創設・要件明確化

1 はじめに

平成30年7月6日、「民法及び家事事件手続法の一部を改正する法律が成立し(平成30年7月13日公布)、民法のうち相続法の分野について、大きな見直しが行われました。

今回は、そのうち、仮払い制度等の創設・要件明確化について、簡単に説明します。

この制度は、以下のような不都合を解消するために、創設されました。

平成28年12月19日最高裁大法廷決定により、相続された預貯金債権は遺産分割の対象財産に含まれることとなり、共同相続人による単独での払戻しができないこととされました。生活費や葬儀費用の支払い、相続債務の弁済などの資金需要がある場合にも、遺産分割が終了するまでの間は、被相続人の預金の払い戻しができないという不都合が生じていました。

今回の改正では、次のような2つの方策が創設されました。

2 仮払い制度等の創設・要件明確化 ~2の方策~

ⅰ)家庭裁判所の判断を経ないで、預貯金の払戻しを認める方策

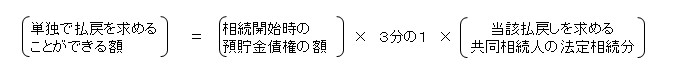

各共同相続人は、遺産に属する預貯金債権のうち、各口座ごとに以下の計算式で求められる額(ただし、同一の金融機関に対する権利行使は、法務省令で定める額を限度とする(※1))までについては、他の共同相続人の同意がなくても単独で払戻しを求めることができることとしました。

※1:金額による上限が設定されており、金融機関ごとに法務省令で定める額(150万円)が上限となります。また、同一の金融機関に複数の口座がある場合には、これらを合算した額をもとに、法務省令で定める上限額にあたるかどうかを判断します。

ⅱ)家事事件手続法の保全処分の要件を緩和する方策

預貯金債権の仮分割の仮処分については、家事事件手続法第200条第2項の要件(事件の関係人の急迫の危険の防止の必要があること)を緩和することとしました。

改正法(家事事件手続法第200条第3項)では、家庭裁判所が、①遺産の分割の審判又は調停の申立てがあった場合において、②相続財産に属する債務の弁済、相続人の生活費の支弁その他の事情により遺産に属する預貯金債権を行使する必要があるときは、③他の共同相続人の利益を害しない限り、④相続人の申立てにより、➄遺産に属する特定の預貯金債権の全部又は一部を申立人に仮に取得させることができるものとしています。

3 家庭裁判所の判断を経ないで、預貯金の払戻しを認める方策の具体例

(1)制度の概要

では、まず、上記の2つの方策のうち、「家庭裁判所の判断を経ないで、預貯金の払戻を認める方策」について、具体的な事例にあてはめて説明します。

《具体例》

夫Aが死亡。相続人は、妻B、長男C、次男Dの3人。次男Dは新規事業の立ち上げを考えており、資金が必要。Dが亡きAの財産を調べたところ、次のような口座があることが判明した。Dとしては、早急に払戻をして事業資金に充てたいところだが、事業の立ち上げについてBCともに反対しており、BCの協力が得られるとは考えにくい。

X銀行 2400万円

Y銀行 450万円

Z銀行 口座➀ 720万円

口座➁ 1800万円

※Y銀行について、相続開始時の残高は480万円だったが、口座凍結前に30万円が自動引き落としされて、現在の残高が450万円となっている。

【X銀行の分】

X銀行の口座から、次男Dが単独で払戻を求めることのできる金額は以下のようになります。

相続開始時の預貯金債権の額2400万円 × 1/3 × 次男Dの法定相続分1/4

=200万円

ただし、金融機関ごとの上限金額が150万円であり、この場合は上限金額を超えていることから、次男Dは150万円についてのみ払い戻しを受けることができます。

※この150万円については、一度に全額払い戻しを受けることもできますし、複数回に分けて払い戻しを受けることもできます。

※また、次男Dが事業資金にするという目的で払い戻しを受けようとしている点について、条文上、上限額について「標準的な当面の必要生計費、平均的な葬式の費用の額」等に基づいて決めるべきとの定めがあることから、問題とならないでしょうか。

条文上、上記のような定めはありますが、払い戻しを受けるにあたって資金使途による制限はされていません。

したがって、生活費や葬儀費用以外の目的に使用する場合であっても、払い戻しを受けることが可能です。よって、次男Dが事業資金にする目的で払い戻しを受けることも可能です。

【Y銀行の分】

次に、Y銀行の口座から、次男Dが単独で払戻を求めることのできる金額はどうなるでしょうか。Y銀行については、現在の残高は450万円ですが、相続開始時の残高が480万円ですので、相続開始時480万円を元に、単独で払い戻しを求められる金額を計算することになります。

このように、権利行使時ではなく、相続開始時を基に計算することとされたのは、金融機関が権利行使可能な範囲にあるかどうかを容易に判断できるようにするためです。

次男DがY銀行に対して単独で払い戻しを求めることができる金額は以下の計算式によることになります。

相続開始時の預貯金債権の額480万円 × 1/3 × 次男Dの法定相続分1/4

=40万円

※Y銀行の口座は、口座が凍結される前に30万円分について自動引き落としされていますが、仮に、このような自動引き落としをしたのが次男Dであった場合は、どのような対応になるのでしょうか。

単独で払い戻しを求めたDが、事前に出金していたことが明らかであれば、Dによる払い戻しは権利の濫用に該当するとして、Y銀行は支払いを拒絶することができます。

もっとも、金融機関には誰が出金したかを調査する義務はないことから、次男Dは、このような場合であっても、40万円全額払い戻しできる可能性があります。

※仮に、被相続人Aが、遺言で、預金については長男Cが相続すると指定していたのにもかかわらず、次男Ⅾが払い戻しをしてしまった場合の対応はどのようになるでしょうか。

長男Cが対抗要件を具備していなかったのであれば、銀行Yの責任を問うことはできません(民法899条の2)。よって、次男Ⅾに請求することで権利を回復するしかないことになります。

【Z銀行の分】

Z銀行のように、口座が複数存在する場合には、まず、口座ごとに考えることになります。

口座➀

相続開始時の預貯金債権の額720万円 × 1/3 × 次男Dの法定相続分1/4

=60万円

口座➁

相続開始時の預貯金債権の額1800万円 × 1/3 × 次男Dの法定相続分1/4

=150万円

口座➀の60万円と口座➁の150万円を合わせると210万円となりますが、これは金融機関ごとの上限額150万円を超えてしまいます。よって、この場合も、次男Ⅾが単独で払い戻しを受けることができる金額は150万円ということになります。

ただし、この場合に、150万円を口座①➁でどのように割り振るのかについては、条文上の定めがなく、今後の実務に委ねられることとなります。

(もっとも、口座①から60万円を超える金額を払い戻すことはできません。)

(2)手続き

金融機関としては、払い戻し可能な金額の範囲内にあるかを確認した上で弁済することになります(条文上の定めなし)。

具体的には、①被相続人が死亡した事実➁相続人の範囲➂法定相続分が分かるとして、戸籍資料等の提出を金融機関が払い戻しを請求する者に求めることとなると思われます。

その上で、金融機関においては、①誰に➁いつ➂いくら払い戻したのかを正確に記録しておくことが求められるとされています。

なお、払い戻しを請求した相続人が他の相続人に払い戻しに係る資料を開示しない場合に、当該他の相続人等が金融機関に対して履歴の開示を求められるかが問題となりますが、これについては、今後の実務に委ねられることになります。

(3)効果

払い戻しされた預貯金については、その権利を行使した相続人が遺産の一部を分割により取得したものとみなされます(民法909条の2)。

では、払い戻しをした預貯金の額が、その権利を行使した者の具体的相続分を超えていた場合、どのような対応がされるのでしょうか。

この場合、払い戻しを受けた者は、遺産分割手続きにおいて、超過して取得した分について、他の相続人に対して代償金として支払う義務を負うことになります。

《具体例》

夫Eが死亡。相続人は妻Fと長女Gの2人。相続財産は、M銀行に預金780万円、N銀行に預金450万円があります。長女Gは、生前に住宅資金としてEから1500万円の贈与を受けていました。

長女Gは、父Eが亡くなった後、仮払い制度により、M銀行とN銀行から払戻可能額全額を払い戻しています。

長女Gが各銀行から払い戻しを受けた金額は、次のようになります。

【M銀行】

相続開始時の預貯金債権の額780万円 × 1/3 × 長女Gの法定相続分1/2

=130万円

相続開始時の預貯金債権の額450万円 × 1/3 × 長女Gの法定相続分1/2

=75万円

長女Gの指定相続分は次のようになります。

(780万円+450万円+1500万円)×長女Gの法定相続分1/2―1500万円

=△135万円

このように、マイナスになりますが、超過特別受益は返還義務がないことから、実際の長女Gの指定相続分はゼロということになります。

つまり、長女Gは、遺産分割で何らの財産も取得できませんが、生前贈与した1500万円のうち、超過した分135万円を返還する義務もないということになります。

もっとも、仮払い制度を利用して弁済を受けた金額205万円(130万円+75万円)については、特別受益とは異なり、超過分を代償金として他の相続人に支払う義務があります。

4 家事事件手続法の保全処分の要件を緩和する方策

では、2つの方策のうち「家事事件手続法の保全処分の要件を緩和する方策」について

今回の改正により、要件が緩和されることとなりました。この方策は、払い戻し制度の限度額である150万円を超える資金需要がある場合に利用することができるとされます。

もっとも、紛争性がある場合には、今後も家庭裁判所は慎重な判断をすることが予想されており、今後もあまり使われることはないのではないかと言われています。

※本記事は記事投稿時点(2019年9月13日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:令和元年度税制改正~相続税法等改正のポイント~

【前の記事】:海外資産と遺言