チェスターNEWS

直系尊属から結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税に関するQ&A

1 はじめに

直系尊属から結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税に関する制度とは、平成27年4月1日から令和3年3月31日までの間に、20歳以上50歳未満の方(以下「受贈者」といいます。)が、結婚・子育て資金に充てるため、金融機関等との一定の契約に基づき、受贈者の直系尊属(父母や祖父母など。以下「贈与者」といいます。)から①信託受益権を付与された場合、②書面による贈与により取得した金銭を銀行等に預入をした場合又は③書面による贈与により取得した金銭等で証券会社等において有価証券を購入した場合(以下「結婚・子育て資金口座の開設等」 といいます。)には、信託受益権又は金銭等の価額のうち1,000万円までの金額に相当する部分の価額については、金融機関等の営業所等を経由して結婚・子育て資金非課税申告書を提出することにより贈与税が非課税となります。

(国税庁HP:父母などから結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税制度のあらまし))。

この制度に関して、国税庁が公表しているQ&Aを以下で簡単に説明いたします。

(※)令和4年4月1日以降は、「18歳以上50歳未満」となります。

2 結婚・子育て資金管理契約の期間中に贈与者が死亡した場合のQ&A

QⅠ)Xは祖父Yから書面による贈与により取得した1,000万円の金銭について、結婚・子育て資金非課税申告書を提出し、「結婚・子育て資金の非課税」の特例の適用を受けています。仮に、その途中で祖父Yが亡くなった場合には、どのような手続を行えばよいのでしょうか。

Aⅰ)贈与者が「結婚・子育て資金の非課税」の特例の適用に係る贈与をした日からその贈与に係る結婚・子育て資金管理契約の終了の日までの間に死亡した場合には、その贈与者に係る受贈者は、贈与者が死亡した事実を知ったときに、速やかに、贈与者が死亡した旨を取扱金融機関の営業所等に届出しなければなりません。

ⅱ)贈与者が死亡した日以前に支払われた結婚・子育て資金に係る領収書等で取扱金融機関の営業所等に未提出のものも提出しなければなりません。

ⅲ)管理残額(贈与者が死亡した日における非課税拠出額から結婚・子育て資金支出額を控除した残額)をその贈与者から相続(受贈者が贈与者の相続人以外の場合である場合は、遺贈)により取得したものとみなして、相続税に関する法令の規定を適用することとされています。よって、受贈者は、取扱金融機関の営業所等に管理残額を確認し、贈与者の死亡に係る相続税の申告の要否を確認する必要があります。

QⅡ)上記QⅠの場合において、相続税の申告が必要な場合とはどのような場合でしょうか。

Aⅰ)被相続人から相続、遺贈や相続時精算課税に係る贈与によって財産を取得した各人の課税価格の合計が、遺産に係る基礎控除額を超える場合、その財産を取得した人は、相続税の申告をする必要があります。

ⅱ)贈与者が死亡した日において管理残額がある場合には、その管理残額の金額を贈与者から相続(受贈者が贈与者の相続人以外の者である場合は、遺贈)により取得したものとみなされます。よって、贈与者(被相続人)から相続(遺贈)によって財産を取得した人に該当します。

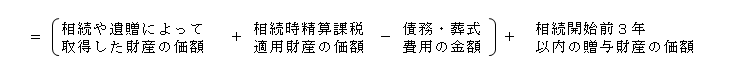

ⅲ)この場合の各人の課税価格の計算式は次のようになります。

各人の課税価額

ⅳ)遺産に係る基礎控除額の計算式は次のようになります。

基礎控除額

=3,000万円 + (600万円 × 法定相続人の数)

QⅢ)Xが、祖父Yから書面による贈与により取得した1,000万円の金銭について、結婚・子育て資金非課税申告書を提出し、「結婚・子育て資金の非課税」の特例の適用を受けているとします。その途中で祖父Yが亡くなったとします。祖父Y死亡日における管理残額は500万円でした。Xは、管理残額を祖父Yから遺贈により取得したものとみなされ、祖父Yの死亡に係る相続税の計算を行うこととなります。なお、Xは祖父Y死亡による相続又は遺贈により財産を取得していません。また、Xは、祖父Yから毎年現金200万円の贈与をうけて、暦年課税による贈与税の申告をしていますが、祖父の相続開始前3年以内に祖父から贈与によって取得した財産の価額は、私の相続税の課税価格の計算に当たり加算されるでしょうか。

Aⅰ)受贈者が贈与者(被相続人)から相続又は遺贈により管理残額以外の財産を取得しなかった場合には、相続開始前3年以内に被相続人から暦年課税に係る贈与によって取得した財産の相続税の課税価格への加算の規定(相続税法第19条)の適用はありません。

よって、このケースでは、毎年贈与を受けていた現金200万円のうち、相続開始前3年以内の贈与により取得したものについて、相続税の課税価格に加算されることはありません。

ⅱ)ただし、死亡保険金等や死亡退職金等のように相続税に関する法令により、相続又は遺贈により取得したものとみなされる財産を取得した場合には、「贈与者(被相続人)から相続又は遺贈により管理残額以外の財産を取得しなかった場合」には当たりません。

QⅣ)Xは、QⅢのケースで、贈与者の死亡に係る相続税の申告が必要となります。Xは、贈与者の孫で、贈与者の相続に関して代襲相続人には該当しません。相続税の計算に当たり相続税額の2割に相当する金額を加算する規定(相続税法第18条)(相続税額の2割加算)の適用があるでしょうか。

Aⅰ)相続又は遺贈により財産を取得した者がその相続又は遺贈に係る被相続人の一親等の血族及び配偶者以外の者である場合には、その者に係る相続税額は、その相続税額に2割に相当する金額を加算した金額とされます。

この規定は、贈与者が「結婚・子育て資金の非課税」の特例の適用に係る贈与をした日からその贈与に係る結婚・子育て資金管理契約の終了の日までの間に死亡した場合において、令和3年4月1日以後にその贈与者から信託受益権又は金銭等の取得をしたものがあるときにおけるその取得分に対応する管理残額に相当する相続税額についても、適用されます。

なお、管理残額のうち令和3年3月31日以前にその贈与者から取得をした信託受益権又は金銭等に係る部分については、相続税額の2割加算の規定の適用はありません。

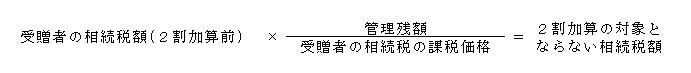

ⅱ)受贈者が贈与者の死亡に伴って相続又は遺贈により財産を取得している場合の受贈者の相続税額のうち2割加算の対象とならない部分の相続税額の計算は以下のようになります。

【管理残額のうち2割加算の対象とならない部分の金額の計算】

(算式) A×B÷(B+C)

上記算式中の「A」、「B」及び「C」は、それぞれ次によります。

A=管理残額

B=死亡した贈与者から令和3年3月31日以前に取得をした信託受益権又は金銭等のうち、「結婚・子育て資金の非課税」の特例の適用を受け、贈与税の課税価格に算入しなかった金額に相当する部分の価額

C=死亡した贈与者から令和3年4月1日以後に取得をした信託受益権又は金銭等のうち、「結婚・子育て資金の非課税」の特例の適用を受け、贈与税の課税価格に算入しなかった金額に相当する部分の価額

【受贈者の相続税額のうち2割加算の対象とならない部分の金額の計算】

3 結婚・子育て資金管理契約の終了時に関するQ&A

QⅠ)結婚・子育て資金管理契約は、「いつ」「どのような場合に」終了するのでしょうか。

Aⅰ)結婚・子育て資金管理契約は、次の①から➂までに掲げる日に応じ、それぞれ次に定める日のいずれか早い日に終了します。

➀ 受贈者が50歳に達した場合→その受贈者が50歳に達した日

➁ 受贈者が死亡した場合→その受贈者が死亡した日

➂ 結婚・子育て資金管理契約に係る信託財産の価額がゼロとなった場合、結婚・子育て資金管理契約に係る預金若しくは貯金の額がゼロとなった場合又は結婚・子育て資金管理契約に基づき保管されている有価証券の価額がゼロとなった場合において受贈者と取扱金融機関との間でこれらの結婚・子育て資金管理契約を終了させる合意があったとき

→その結婚・子育て資金管理契約が合意に基づき終了する日

QⅡ)結婚・子育て資金管理契約が終了した場合の手続き

Aⅰ)QⅠの➀又は➂に掲げる場合に該当したことにより結婚・子育て資金管理契約が終了した場合において、その結婚・子育て資金管理契約に係る非課税拠出額から結婚・子育て資金支出額を控除した残額があるときは、その残額については、その結婚・子育て資金管理契約のQⅠの➀又は➂に定める日の属する年の贈与税の課税価格に算入されることになります。

よって、贈与税の申告義務がある人は、その年の翌年の2月1日から3月15日までの間に贈与税の申告書を納税地の所轄税務署長に提出しなければなりません。

ⅱ)結婚・子育て資金管理契約が終了した日において取扱金融機関の営業所等にまだ提出していない領収書等については、その結婚・子育て資金管理契約が終了する日の属する月の翌月末日までに取扱金融機関の営業所等に提出しなければなりません。

QⅢ)結婚・子育て資金管理契約が終了した場合に、贈与税の課税価格の算定の基礎となる非課税拠出額及び結婚・子育て資金支出額とは何でしょうか。

Aⅰ)「非課税拠出額」とは、結婚・子育て資金非課税申告書又は追加結婚・子育て非課税申告書に「結婚・子育て資金の非課税」の特例の適用を受けるものとして記載された金額を合計した金額をいいます(1,000万円を限度とする)。

ⅱ)「結婚・子育て資金支出額」とは、取扱金融機関の営業所等において結婚・子育て資金の支払事実が確認され、かつ、記録された金額を合計した金額をいいます。

4 金融機関等からの調書及び金融機関等への通知に関するQ&A

QⅠ)金融機関等が調書を提出するのは、どのような場合でしょうか。

Aⅰ)取扱金融機関の営業所等の長は、結婚・子育て資金管理契約が終了した場合には、「結婚・子育て資金管理契約の終了に関する調書」をその結婚・子育て資金管理契約が終了した日の属する月の翌々月末日までにその受贈者の納税地の所轄税務署長に提出しなければなりません。

ⅱ)なお、結婚・子育て管理契約が受贈者の死亡に該当したことにより終了した場合には、取扱い金融機関の営業所等の長がその事由を知った日の属する月の翌々月末日までにその受贈者の納税地の所轄税務署長に提出しなければなりません。

QⅡ)金融機関等が税務署長から通知を受けるのは、どのような場合でしょうか。

Aⅰ)税務署長は、次の①から➂までの事実を知った場合には、取扱金融機関の営業所等の長に一定の事項を通知しなければなりません。

取扱金融機関の営業所等の長は、税務署長から次の①の事実に係る通知を受けたときは、その通知に基づき結婚・子育て資金支出額に係る記録を訂正しなければなりません。

➀受贈者が結婚・子育て資金の支払に充てるために取扱金融機関の営業所等から払い出した金銭が結婚・子育て資金の支払いに充てられていないこと

➁受贈者に係る結婚・子育て資金非課税申告書が2以上の取扱金融機関の営業所等に提出されていること又は受贈者に係る非課税拠出額が1,000万円を超えること

➂受贈者が贈与者から「結婚・子育て資金の非課税」の特例の適用に係る信託受益権又は金銭等を取得した日の属する年の前年分のその受贈者の所得税に係る合計所得金額が1,000万円を超えること

※本記事は記事投稿時点(2015年4月1日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:暦年課税贈与の贈与税の税率構造の改正