チェスターNEWS

譲渡所得に関する特例適用上の注意点

2019/04/01

関連キーワード: 譲渡所得

1 はじめに

税務当局において「譲渡所得の審理上の留意点」(Q&A)が作成されていますが、そのうち、「居住用財産の譲渡所得の特別控除(3,000万円控除)」「特定事業用資産の買換え特例」「相続財産に係る譲渡所得の課税の特例」の適用の可否などについて、以下で簡単に説明いたします。

2 居住用家屋に措置法35条、その敷地に措置法34条を適用することの可否

1)措置法35条の控除対象となる居住用財産の譲渡について

個人の有する資産が居住用財産を譲渡した場合に該当することとなったときは、その年中にその該当することとなった全部の資産の譲渡に対して3,000万円控除を適用することができます(措置法35➀)。

ここに、措置法35条の控除対象となる「居住用財産を譲渡した場合」とは、「居住の用に供している家屋…の譲渡」又は「居住用家屋とともにするその敷地の用に供されている土地…の譲渡」をいいます(措法35➁一)。

2)措置法35条の3,000万円控除と措置法34条の2,000万円控除の適用関係

その年中に特定土地区画整理事業等のために譲渡した土地等の譲渡に対して2,000万円の控除を適用することができます(措置法34➀)。

そして、その適用の対象となる土地等から、措置法35条1項の3,000万円控除の適用を受ける部分は除外されています(措法34➀柱書かっこ書き)

3)具体例

《事例》

Xは、土地区画整理事業に伴って、居住用家屋及びその敷地を譲渡しました。なお、本件家屋に居住用以外の部分はなく、全てが居住の用に供されているとします。

本件家屋及び本件宅地が、措置法35条第1項の適用要件を満たしており、また、本件宅地が措置法34条1項の適用要件も満たしている場合、本件家屋について3,000万円控除、本件宅地について2,000万円控除を適用して譲渡所得を計算することができるでしょうか。

《結論》

本件家屋に3,000万円控除を適用する場合には、本件宅地に2,000万円を適用することはできません。

《理由》

本件家屋及び本件宅地は同時に譲渡されていることから、「居住用家屋とともにするその敷地の用に供されている土地…の譲渡」に該当します(措法35➁一)。

そして、本件家屋はその全てが居住の用に供されていることから、本件家屋及び本件宅地の全部が居住用財産を譲渡する場合に該当します。よって、この全部の資産の譲渡は措置法35条の3,000万円控除の適用対象となります。

そして、上記に説明したように、措置法35条の3,000万円の控除の適用を受ける部分については、措置法34条の適用範囲から除外されているため、本件宅地について措置法34条の2,000万円の控除を適用することはできません。

3 事業用資産の買換えの特例を適用する場合の買換資産の面積要件について

1)事業用資産の買換えの特例の概要

事業の用に供しているものを譲渡した場合で、その譲渡の日の属する年の12月31日までに買換資産を取得し、かつ、その取得の日から1年以内に、その取得をした資産を事業の用に供したとき、又は供する見込みであるときは、収入金額の100分の80に相当する金額を超える部分について譲渡があったものとされます(措置法37➀)。※1※2

※1:譲渡資産とは「国内にある土地等、建物又は構築物で、当該個人により取得されたこれらの資産のうちその譲渡の日の属する年の1月1日において所有期間が10年を超えるもの」をいいます(措置法37➀表七)。

※2:買換資産は「国内にある土地等(事務所その他政令で定める施設(以下「特定施設(※3)」という)の敷地の用に供されるもの…で、その面積が300㎡以上に限る)、建物又は構築物」を言います(措置法37①表七)。

※3:特定施設とは、事務所、工場、作業場、研究所、営業所、店舗、倉庫、住宅その他これらに類する施設(福利厚生施設に該当するものを除く)(措置法37➀表七、措置令25⑬)を言います。

《300㎡の面積要件の判定》

上記300㎡の面積要件の判定ですが、買換資産が土地等である場合には、その取得した土地等毎に行います。というのも、取得した土地等毎に特定施設の敷地の用に供されているかどうかについて判定すべきだからです。

ただ、次のような例外があります。

➀隣接する複数の土地等をまとめて取得し、これらの土地等を一の特定施設の敷地の用に供する場合、②隣接する複数の土地等をまとめて取得し、これらの土地等がそれぞれ複数の特定施設の敷地の用に供されている場合で、これらの特定施設を一体として事業の用に供すると認められるときは、これらの土地等の合計面積をもって買換資産に係る土地等の面積要件を判定することが相当であるとされています。

(参考:国税庁HP質疑応答事例「特定資産の買換特例(第7号)において買換資産が複数の土地等である場合の面積要件の判定について」)

2)具体例

《事例》

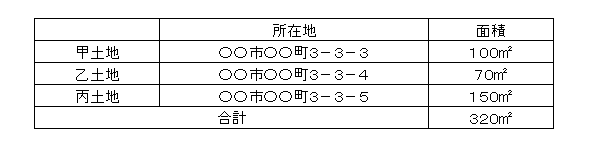

Xは、平成31年2月に、事業の用に供していた建物及びその敷地(各所有期間は10年超)を譲渡(以下「本件譲渡」とします)しました。その後、同年3月に、互いに隣接する甲土地、乙土地、丙土地を取得し、令和元年11月にこれらの土地の上に1棟の工場を建築して、その翌年5月から、これらを一体として事業の用に供しています。

この場合、Xは、本件譲渡について、措置法37条第1項の表の第7号に規定する特例を適用することができるでしょうか。

(買換え資産の概要)

《結論》

Xは、本件特例を適用することができます。

《理由》

本件では、甲土地、乙土地、丙土地は、いずれも、単独では、本件特例の買換資産に係る土地等の面積要件である300㎡を満たしていません。

しかし、Xは、互いに隣接した甲土地ないし丙土地を取得し、これらの土地の上に1棟の工場を建築しこれらを一体として事業の用に供しているので、上記の例外要件にあるように、甲土地ないし丙土地の合計面積320㎡により、面積要件300㎡を判定することになります。

よって、本件では、面積要件300㎡を満たしており、本件特例を適用することができます。

※本記事は記事投稿時点(2019年4月1日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:海外にある財産の相続~プロベート手続