チェスターNEWS

新型コロナ対応 確定申告「4月17日以降」も受付

1 はじめに

新型コロナウイルス感染症が拡大している状況を踏まえ、国税庁は、申告・納付期限の延長について、順次公表しています。

まず、令和元年分の申告所得税、贈与税、個人事業主の消費税の申告は、4月17日以降も受け付けることを公表しました。

これについては、同日、個別指定による期限延長手続きや取扱い等についてのFAQも公表されています。

また、法人税、法人の消費税、源泉所得税の申告・納付期限の延長に係るFAQも新たに公表されました。

法人の申告期限の個別延長に対する内容等については、新型コロナウィルス感染症に係る当面の税務上の取扱いをまとめたFAQ(3月25日公表)に追加されました。

これらについて、以下で簡単に説明いたします。

2 個人に関する申告・納付期限の延長

1)4月17日以降にも期限延長手続きが可能となりました。

令和元年分の申告・納付は、「災害その他やむを得ない理由による申告期限等の延長」により延長されていました。ただ、今後も新型コロナウィルス感染症拡大防止のための外出自粛などにより期限内の申告が難しい状況が続くと思われることから、4月17日以降も期限を切らずに申告・納付の延長が可能となるとしました。具体的には、4月17日以降に個別の期限延長手続きをすることで、同月17日以降であっても柔軟に確定申告書を受け付けることとしました(通令3➂)。

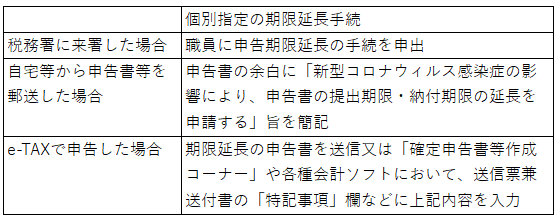

※4月17日以降のケース別手続

2)4月17日以降の申告相談

4月17日以降の申告相談については、電話による事前予約制(4月7日から受付開始)となっていることに注意が必要です。

原則として、先着順となっていますが、先約がない場合や税務署が混雑していない場合には、申告相談に応じていただけます。ただ、新型コロナウィルス感染症の感染拡大防止の観点から、可能な限り、所轄税務署への事前連絡が望まれています。

3)申告以外の各種手続き

申告所得税・贈与税・個人事業者の消費税に係る各種申請や届出など、申告以外の手続きについても、新型コロナウィルス感染症の影響により、提出が困難な場合は、個別に期限延⻑の取扱いがされています。

3 法人に対する申告・納付期限の延長

1)法人税・法人の消費税・源泉所得税も個別申請により申告・納付期限が延長

法人税や法人の消費税、源泉所得税についても、個別に申請をすることによって申告・納付期限が延長されます。

この手続きについては、「法人税及び地方法人税並びに法人の消費税の申告・納付期限と源泉所得税の納付期限の個別指定による期限延長手続に関するFAQ」にまとめられています。

2)申告以外の各種手続き

法人税や消費税、源泉所得税に係る各種申請や届出など、申告以外手続きについても、新型コロナウィルス感染症の影響によりその期限までに提出が困難な場合は、個別に期限延長の取扱いがされています。

3)法人において期限延長される場合とは

新型コロナウィルス感染症の影響により期限内に申告・納付が困難な法人については、その申告・納付ができない「やむを得ない理由」がやんだ日から2か月以内の日を指定し期限が延長されます。

ここで、その「やむを得ない理由」とはどのような場合を指すのかについて、国税庁のFAQに例示されています。

まず、3月25日に公表されたFAQにおいて、次のような場合には「やむを得ない理由」があるとして、個別延長による申告期限の延長が認められるとしていました。

➀次のⅰ)ⅱ)のような事情により、企業等において通常の業務体制が維持できない状況が生じたこと

ⅰ)経理担当部署の社員が、感染症に感染した、又は感染症の患者に濃厚接触した事実がある場合など、当該部署を相当の期間、閉鎖しなければならなくなったこと

ⅱ)学校の臨時休業の影響や、感染拡大防止のため企業が休暇取得の勧奨を行ったことで、経理担当部署の社員の多くが休暇を取得していること

➁感染症の拡大防止のため多数の株主を招集させないよう定時株主総会の開催時期を遅らせるといった緊急措置を講じたこと

上記のような内容に追加して、今回公表されたFAQでは、以下のような場合においても「やむを得ない理由」があるとし、さらに柔軟な対応をとることが示されました。

③法人の役員や従業員等が新型コロナウィルス感染症に感染した場合

④次のⅰ)~ⅳ)ような人がいることにより通常の業務体制が維持できないことや、事業活動を縮小せざるを得ないこと、取引先や関係会社においても感染症による影響が生じていることなどにより決算作業が間に合わず、 期限までに申告が困難な場合

ⅰ)体調不良により外出を控えている方がいること

ⅱ)平⽇の在宅勤務を要請している⾃治体にお住いの方がいること

ⅲ)感染拡大防止のため企業の勧奨により在宅勤務等をしている方がいること

ⅳ)感染拡大防止のため外出を控えている方がいること

⑤上記以外の場合であっても、新型コロナウィルス感染症の影響を受ける法人は、基本的に個別延長の対象とされます。

4)期限延長方法

期限延長を受けるに当たり、別途、申請書等を提出する必要はありません。

申告書の余白に「新型コロナウィルス感染症による申告・納付期限延長申請」である旨を付記する等で足りるとされています。

具体的には、以下のようになります。

➀申告書を書面で提出する場合の記載方法

《法人税申告書、消費税及び地方消費税申告書の記載例》

→申告書の右上の余白に「新型コロナウィルスによる申告・納付期限延長申請」と記載

《源泉徴収税(所得税徴収高計算書)の記載例》

→所得税徴収高計算書の「摘要」欄に「新型コロナウィルスによる納付期限延長申請」と記載

②各種会計ソフトを利用してe-TAXで提出する場合の入力方法

《法人税及び地方法人税並びに消費税及び地方消費税申告書のe-TAXソフトの入力例》

→電子申請及び申請・届出による添付書類の送付書の「電子申告及び申請・届出名」欄等に、「新型コロナウィルスによる申告・納付期限延長申請」と入力

《源泉徴収税(所得税徴収高計算書)のe-TAXソフトの入力例》

→所得税徴収高計算書の「摘要」欄に「新型コロナウィルスによる納付期限延長申請」と入力

5)緊急経済対策に盛り込まれた納税猶予制度の特例について

➀同特例は、関係法案の成立後に適用されるため、税務署では、それまでの間は現行制度に基づいて対応されます。

➁現行制度に基づく猶予制度が適用された方についても、さかのぼって特例制度が利用できるよう検討されています。

③現行制度に基づく猶予の適用を受けた方には、法案の成立後、税務署から必要な手続等を案内されます。

※本記事は記事投稿時点(2020年5月27日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:新型コロナに係る相続税の申告延長手続のFAQ

【前の記事】:相続等に係る米ドル建保険年金の邦貨換算及び所得計算