チェスターNEWS

国外転出時課税制度に係る納税猶予~非上場株式等を担保提供する場合の手続きが簡素化~

1.はじめに

スタートアップ企業が海外進出をする際、その立上げ準備等の為に、役員や従業員等(以下、役員等)が海外赴任することがあります。

この海外赴任する役員等が、自社株式を含む有価証券等を1億円以上所有する場合は、「国外転出時課税制度」の対象となります。

国外転出時課税制度には、担保提供といった一定の要件を満たせば適用できる「納税猶予制度」が設けられていますが、令和5年度税制改正により、非上場株式等を担保として提供する場合の手続きが簡素化されました。

これに伴い、令和5年4月1日以降は一定の書類を提出することで、株券不発行のままで「非上場株式」や「持分会社の社員の持分」を担保として提供できるようになり、当該制度を適用しやすくなりました。

本稿では、国外転出時課税に係る、納税猶予の手続きの簡素化についてご案内します。

2.国外転出時課税制度とは

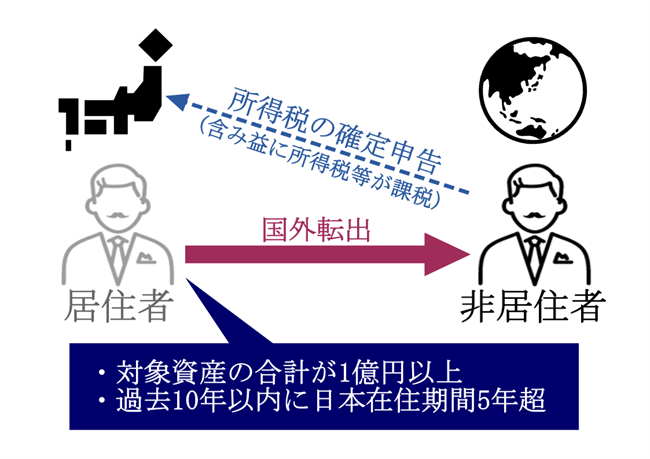

国外転出時課税制度とは、平成27年7月1日以降に国外転出をする居住者が対象資産を所有等している場合、国外転出の際にその対象資産について譲渡又は決済があったものとみなして、対象資産の含み益に所得税等を課税する制度のことです。

正式名称は「国外転出をする場合の譲渡所得等の特例」で、国外に居住する親族が相続や贈与によって有価証券等を取得した場合も同様の取扱いとなります。

国外転出時課税制度の概要について、詳しくは国税庁「国外転出時課税制度 」や「国外転出時課税制度のあらまし 」をご覧ください。

2-1.国外転出時課税制度の対象者

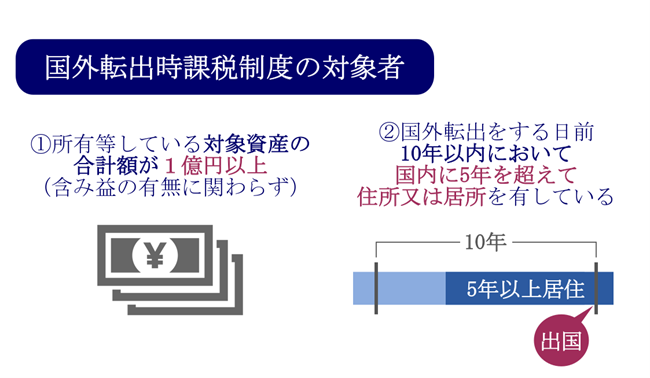

国外転時課税制度の対象者は、国外転出時において以下①②のいずれにも該当する居住者です。

なお、国外転出とは中~長期的に海外に住所を移すことであるため、短期の旅行者は含まれません。

2-2.国外転出時課税制度の対象資産

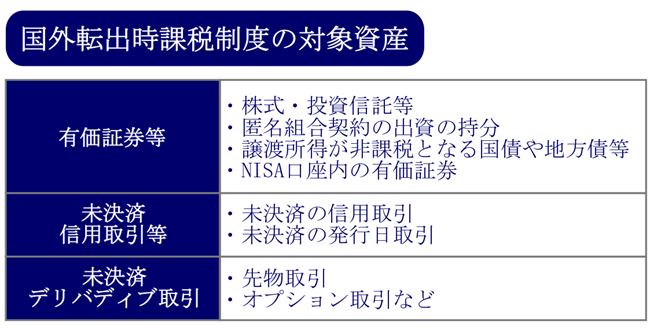

国外転出時課税制度の対象資産は、以下の通りとなります。

対象資産にはNISA口座内の有価証券も含まれるため、漏れのないようご注意ください。

3.納税猶予制度とは

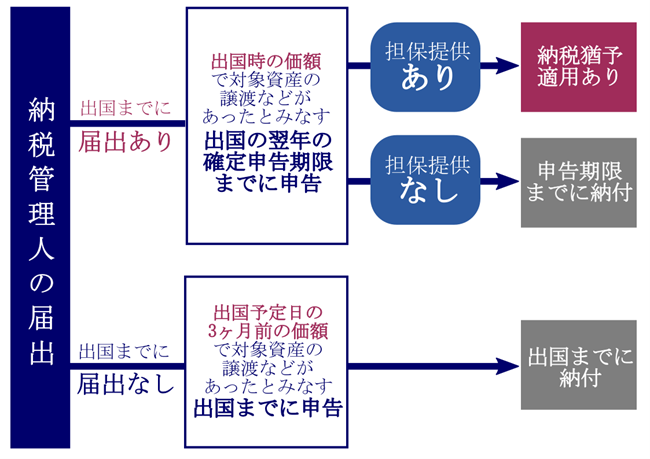

国外転出時課税制度の対象となる場合、所得税等の確定申告等を行う必要がありますが、一定の手続きを行えば納税猶予制度を適用できます。

納税猶予制度とは、国外転出前に「納税管理人の届出書」を提出することで、国外転出時課税制度の適用によって納付することとなった所得税等について、国外転出の日から5年を経過する日まで納税が猶予される制度のことです(所得税法第137の2条 )。

納税猶予制度を適用するためには、納税猶予分の所得税額及び利子税額に相当する担保の提供が必要となります。

猶予期間中は、各年12月31日において所有等している対象資産について、適用資産の種類・名称・銘柄別の数量などを記載した「継続適用届出書」を、翌年3月15日までに所轄税務署に提出します。

なお、「延長届出書」を所轄税務署に提出すれば、納税猶予期限を5年延長できるため、国外転出の日から10年4ヶ月を経過する日まで納税が猶予されることとなります。

3-1.納税猶予制度における「担保」とは

納税猶予制度を適用するためには、納税猶予分の所得税額及び利子税額に相当する担保の提供が必要です。

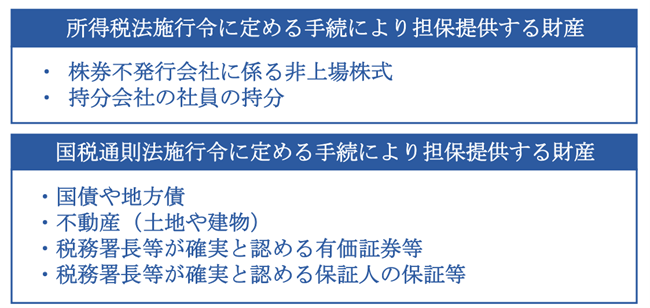

担保として提供できる財産は以下の通りで、所得税法施行令 や国税通則法施行令 において定められています。

4.令和5年度税制改正により納税猶予の手続きが簡素化された

令和5年度税制改正により、納税猶予制度を適用するために、「非上場株式」や「持分会社の社員の持分」を担保として提供する場合の手続きが簡素化されました。

これまでも、非上場株式等を担保として提供することは可能でした。

しかし、株券が発行されていない場合は株券を発行する(会社に株券の発行を請求する)必要があり、譲渡制限が付されている場合は、取締役会の承認を受けて譲渡可能としたことを証明する議事録の写しを提出する必要がありました。

多くの企業が株券不発行である中、定款変更して株券発行会社に移行した上で株券を発行し、さらに発行された株券の管理をするのは、実務上の負担が大きいです。

仮に企業が上場する際には、株券不発行会社への再移行が必要となり、スタートアップ企業の海外進出促進の障害になっているとして、経済省が見直しを求めていました。

4-1.令和5年4月1日以降の取扱い

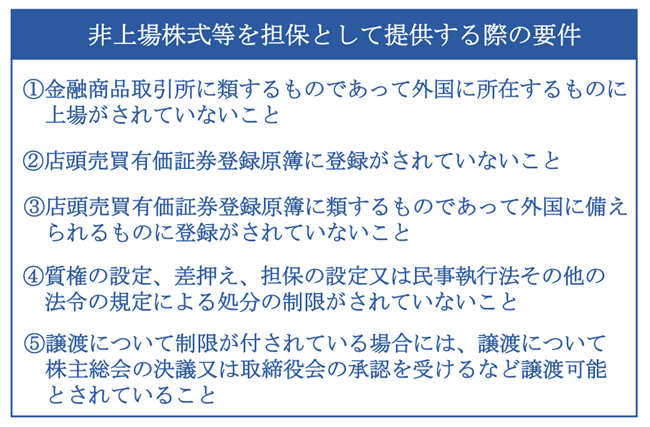

令和5年4月1日以降は、一定の要件を満たした上で「質権の設定」をすることで、株券不発行のままでも、非上場株式等を担保として提供できます(所得税法第137の2条11項二 )。

なお、「持分会社の社員の持分」を担保として提供する場合は、上記の①③④⑤を満たすことが要件となります。

税制改正に伴い、令和5年6月23日に国税庁は「国外転出時課税制度(FAQ) 」を改訂しており、Q67~Q71に詳細が記載されています。

4-2.株券不発行の非上場株式等を担保として提供する場合の必要書類

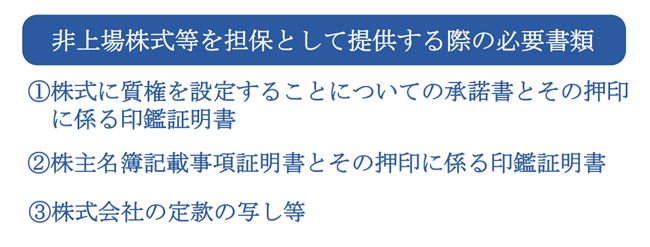

株券不発行のままで非上場株式等を担保として提供する場合は、申告書のみならず、以下の必要書類を提出することとなります。

株式に質権を設定することについての承諾書や申告書等の様式は、国税庁「国外転出時課税制度関係の各種様式 」からご確認いただけます。

5.さいごに

令和5年度税制改正により、国外転出時課税制度に係る納税猶予の手続きが簡素化されました。

これに伴い、令和5年4月1日以降は、一定の要件を満たした上で「質権の設定」をすることで、株券不発行のままで非上場株式等を担保として提供できます。

当該制度の適用を検討されている方は、必ず税理士に相談をした上で、正しい税務処理を行いましょう。

※本記事は記事投稿時点(2023年12月15日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:相続登記を司法書士に依頼せずに自分ですることは可能か?

【前の記事】:相続した不動産の名義変更(相続登記)の費用・方法