チェスターNEWS

小規模宅地等の特例~被相続人と生計別の子が二世帯住宅に居住している場合

2017/05/09

関連キーワード: 小規模宅地等の特例

平成25年度の税制改正により小規模宅地等の特例の適用要件が緩和され、構造上区分された二世帯住宅であっても一定の要件を満たす場合には、その敷地全体について特例の適用ができるようになりました。

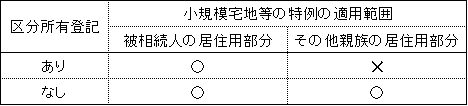

ただし、その二世帯住宅について「区分所有登記」をしている場合としていない場合とでは取り扱いが異なります。以下の事例をもとにどの範囲で特例の適用ができるのか確認していきましょう。

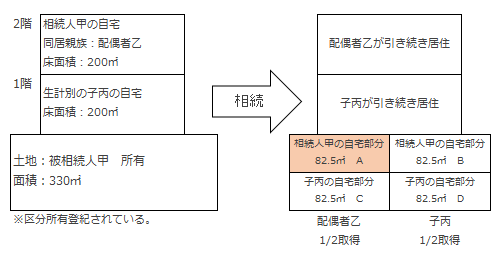

【例1】 二世帯住宅が区分所有登記されている場合

分割:配偶者と子丙が土地を1/2ずつ相続する。

結論

区分所有登記がされている場合【例1】では、配偶者が相続した土地のうち被相続人甲の居住の用に供されていた部分に対応する土地(A)のみが小規模宅地等の特例の対象となり、配偶者が相続した土地のうち子丙の居住の用に供されていた部分(C)と子丙が相続した土地(B・D)については小規模宅地等の特例の対象外となります。

POINT 被相続人等の居住の用に供されていた宅地等に該当するか否か

二世帯住宅の敷地には、被相続人甲の居住の用に供されていた部分(A・B)と、生計別の子丙の居住の用に供されていた部分(C・D)があります。

二世帯住宅が区分所有登記されている場合は、生計別の子丙の居住の用に供されていた部分については、租税特別措置法第69条の4第1項に規定する被相続人等の居住の用に供されていた宅地等の部分には含まれないことになります(措令40の2)。

したがって各部分の取り扱いは以下の通りとなります。

① A部分

被相続人甲の居住の用に供されていた部分であり、かつ配偶者が取得しているため特定居住用宅地等に該当し特例の適用が可能です。

② B部分

被相続人甲の居住の用に供されていた部分ですが、被相続人の居住の用に供されていた一棟の建物が区分所有建物である場合には、特例適用対象者が被相続人の居住の用に供されていた部分に居住していた者に限られるため、子丙は同居親族に該当せず、特例の対象外となります(措令40の2⑩一)。

③ C部分

子丙の居住の用に供されていた部分であり、被相続人等の居住の用に供されていた宅地等に該当しないため、特定居住用宅地等にも該当しません。

④ D部分

子丙の居住の用に供されていた部分であり、子丙は自己所有の家屋(区分所有登記)に居住し、かつ被相続人甲と生計を一にしない親族であるため、租税特別措置法第69条の4第3項第2号ロおよびハの親族に該当せず特例の対象外となります。

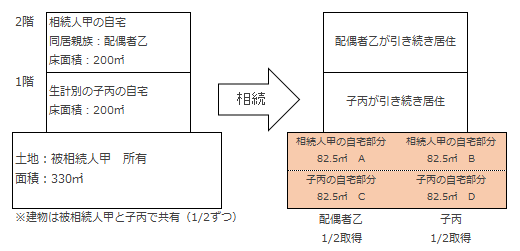

【例1】 二世帯住宅が区分所有登記されていない場合

分割:配偶者と子丙が土地を1/2ずつ相続する。

結論

敷地全体について小規模宅地等の特例の適用が可能です。

区分所有登記がされていない一棟の建物に被相続人甲が居住していた場合には、被相続人の居住の用に供されていた宅地等の範囲に、被相続人の親族(配偶者、生計別親族も含む)の居住の用に供されていた部分も含まれることになります。

したがって、生計別の子丙の居住の用に供されていた部分(C・D)についても、租税特別措置法第69条の4第1項に規定する被相続人等の居住の用に供されていた宅地等の部分に含まれることにより、特例の適用を受けることができます。

まとめ

参考条文

租税特別措置法施行令第40条の2第4項(抜粋)4 法第六十九条の四第一項に規定する被相続人等の事業の用又は居住の用に供されていた宅地等のうち政令で定めるものは、相続の開始の直前において、当該被相続人等の同項に規定する事業の用又は居住の用(同項に規定する居住の用をいう。以下この条において同じ。)に供されていた宅地等(土地又は土地の上に存する権利をいう。以下この条において同じ。)のうち所得税法第二条第一項第十六号に規定する棚卸資産(これに準ずるものとして財務省令で定めるものを含む。)に該当しない宅地等とし、これらの宅地等のうちに当該被相続人等の法第六十九条の四第一項に規定する事業の用及び居住の用以外の用に供されていた部分があるときは、当該被相続人等の同項に規定する事業の用又は居住の用に供されていた部分(当該居住の用に供されていた部分が被相続人の居住の用に供されていた一棟の建物(建物の区分所有等に関する法律第一条の規定に該当する建物を除く。)に係るものである場合には、当該一棟の建物の敷地の用に供されていた宅地等のうち当該被相続人の親族の居住の用に供されていた部分を含む。)に限るものとする。

10 法第六十九条の四第三項第二号イに規定する政令で定める部分は、次の各号に掲げる場合の区分に応じ当該各号に定める部分とする。

一 被相続人の居住の用に供されていた一棟の建物が建物の区分所有等に関する法律第一条の規定に該当する建物である場合 当該被相続人の居住の用に供されていた部分

二 前号に掲げる場合以外の場合 被相続人又は当該被相続人の親族の居住の用に供されていた部分

建物の区分所有等に関する法律(抜粋)

(建物の区分所有)

第一条 一棟の建物に構造上区分された数個の部分で独立して住居、店舗、事務所又は倉庫その他建物としての用途に供することができるものがあるときは、その各部分は、この法律の定めるところにより、それぞれ所有権の目的とすることができる。

※本記事は記事投稿時点(2017年5月9日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:類似業種比準方式の平成29年改正による効果や影響

【前の記事】:自社株の相続対策スキームに国税が租税回避行為とみなす