チェスターNEWS

平成30年度税制改正~相続による土地所有権移転登記に対する登録免許税が免税に!~

(1)はじめに

平成30年度税制改正により、相続(相続人に対する遺贈を含みます。以下同様。)によって取得した土地所有権の移転登記をする際に支払う登録免許税について免税措置が設けられました。

今回の改正は、いわゆる所有者不明土地問題を解決するためのものです。

所有者不明土地とは、不動産登記簿等の所有者台帳等により調査してもなお所有者が判明しない、又は判明しても連絡がつかない土地のことを指します。

所有者不明土地問題研究会の最終報告概要(平成30年1月19日)によると(「所有者不明土地問題研究会・最終報告概要」)、所有者不明土地の増加防止に係る新たな取り組みが進まない場合、今後、所有者不明土地は着実に増加していくことになります。仮に、現在の所有者不明土地の探索が行われないとすると、2040年には約720万haに相当する所有者不明土地が生じるとのことです。これは、北海道本島の土地面積が約780万haであることと併せて考えると、その問題の大きさが分かるのではないでしょうか。

また、所有者不明土地問題研究会が、算出可能なコスト・損失額を試算した結果、2016年単年での経済的損失は約1,800億円/年となっています。そして、2040年までの所有者不明土地面積の増加等を考慮すると、2040年単年での経済的損失は約3,100億円/年にのぼり、累積では約6兆円に相当すると試算されており、所有者不明土地問題は放置できない状態になっているといえます。

この所有者不明土地問題の原因の一つとして、相続登記の未登記の問題があります。本来、土地所有者が死亡した場合、相続人が新たな所有者となったのであれば、相続人を登記名義人とする相続登記を行うことになります。ただ、不動産登記の制度上、所有権の登記は第三者対抗要件にすぎず、相続登記をすることは義務ではありません。このように相続登記を行うかどうかが相続人の意思にゆだねられているため、何代にもわたって相続登記がされないまま放置され、実際には、土地が先代名義のままで利用されていることもあります。とすれば、その後、時の経過とともに、世代交代が進めば進むほどに、実際の登記と実態とが大きくズレていくことになりかねないのです。こういった状況で、その土地について公共工事など何らかの計画が持ち上がったときに、登記名義人が既に他界しているため、現在の所有者を探すことが非常に困難になるという事態に陥るのです。

そこで、相続登記を促進するべく、今回の措置が設けられたのです。具体的には、次のような2つの免税措置が設けられました。

①相続により土地を取得した個人が登記をしないで死亡した場合の登録免許税の免税措置(租税特別措置法第84条の2の3第1項)

②少額の土地を相続により取得した場合の登録免許税の免税措置(租税特別措置法第84条の2の3第2項)

以下で、それぞれについて具体的に説明いたします。

(2)①相続により土地を取得した個人が登記をしないで死亡した場合の登録免許税の免税措置(租税特別措置法第84条の2の3第1項)について

ⅰ)特例の概要

相続により土地の所有権を取得(1次相続)した個人が、その相続(1次相続)によるその土地の所有権の移転登記を受ける前に死亡した場合(1次相続の登記未了のまま死亡)には、平成30年4月1日から令和3年3月31日までの間に、その死亡した個人をその土地の所有権の登記名義人とするために受ける登記(1次相続に関する相続登記)については、登録免許税を課さない(租税特別措置法第84条の2の3第1項)。

(この免税措置の適用期間は令和9年3月31日まで延長されています。)

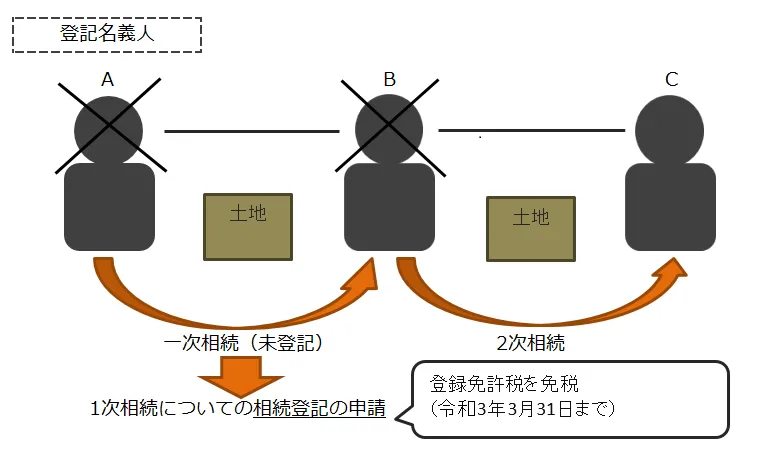

ⅱ)免税措置のイメージ

今回の改正により登録免許税が免税となる相続登記申請のイメージは以下のようになります。

例えば、登記名義人となっている被相続人Aから相続人Bが相続により対象となる土地の所有権を取得した場合において、その相続登記をしないまま相続人Bが亡くなった場合には、相続人Bをその土地の登記名義人とするための相続登記(1次相続についての相続登記)については、登録免許税が免税となります(下図のAが登記名義人、Cが申請者)。

(上の図では令和3年3月31日までとなっていますが、この免税措置の適用期間は令和9年3月31日まで延長されています。)

ⅲ)税率及び適用期間

本来、相続登記の登録免許税は次のようになります。

土地の価額×0.4%(1000分の4)

これについて、平成30年4月1日から令和3年3月31日までは、本特例が適用され、登録免許税が免税となります。

(この免税措置の適用期間は令和9年3月31日まで延長されています。)

ⅳ)免税を受けるためには、申請書への法令の条項の記載が必要

登録免許税の免税措置の適用を受けるためには、免税の根拠となる法令の条項を申請書に記載する必要があります。

相続登記の登録免許税の免税措置については、「租税特別措置法第84条の2の3第1項により非課税」と申請書に記載して下さい。仮に、この記載がない場合には、免税措置が受けられないので注意が必要です。

申請書への記載例は、法務局HPに掲載されている「申請書の記載例」「申請書の様式」を参照して下さい。

(3)②少額の土地を相続により取得した場合の登録免許税の免税措置(租税特別措置法第84条の2の3第2項)について

ⅰ)特例の概要

個人が、平成30年11月15日(「所有者不明土地の利用の円滑化等に関する特別措置法」の施行の日)から令和3年3月31日までの間に、土地について相続による所有権の移転登記を受ける場合において、その土地が相続登記の促進を図る必要がある一定の土地(※1)であり、かつ、その土地の登録免許税の課税標準となる不動産の価額(※2)が10万円以下であるときは、その土地の相続による所有権の移転登記については、登録免許税を課さない(租税特別措置法第84条の2の3第2項)。

※1:市街化区域外の土地で市町村の行政目的のため相続登記の促進を特に図る必要があるものが対象とされ、具体的には、今後、法務大臣が告示等で定めることとされています。

※2:市町村役場で管理している固定資産課税台帳の価格がある場合は、その価格です。他方、固定資産課税台帳の価格がない場合は、登記官が認定した価額となりますので、不動産を管轄する登記所へ問い合わせをする必要があります。

(令和4年度税制改正でこの免税措置の対象が拡充され、区域等にかかわらず不動産の価額が100万円以下の土地が対象となっています。また、適用期間は令和9年3月31日まで延長されています。)

ⅱ)税率及び適用期間

本来、相続登記の登録免許税は次のようになります。

土地の価額×0.4%(1000分の4)

これについては、平成30年11月15日(「所有者不明土地の利用の円滑化等に関する特別措置法」の施行の日)から令和3年3月31日までは、本特例が適用され、登録免許税が免税となります。

(この免税措置の適用期間は令和9年3月31日まで延長されています。)

ⅲ)免税を受けるためには、申請書への法令の条項の記載が必要

登録免許税の免税措置の適用を受けるためには、免税の根拠となる法令の条項を申請書に記載する必要があります。

相続登記の登録免許税の免税措置については、「租税特別措置法第84条の2の3第2項により非課税」と申請書に記載して下さい。仮に、この記載がない場合には、免税措置が受けられないので注意が必要です。

申請書への記載例は、法務局HPに掲載されている「申請書の記載例」「申請書の様式」を参照して下さい。

※本記事は記事投稿時点(2023年12月15日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:新たな居住用区分所有財産の評価の考え方~定義や適用外となるケース~

【前の記事】:相続登記を司法書士に依頼せずに自分ですることは可能か?