- TOP

- はじめての相続 ~必要な知識と実務のすべて~

- 小規模宅地等の特例のすべて

- 建築中・建替え中の家は小規模宅地等の特例は使えるのか?

建築中・建替え中の家は小規模宅地等の特例は使えるのか?

建物の建替え中に相続が発生した場合、土地の評価を8割減する小規模宅地等の特例は使えるのでしょうか?

小規模宅地等の特例の条件をみてみると「建物又は構築物の敷地の用に供されている」とありますので、使えるかどうかの判断が難しいように思えます。

実際に建築中に発生した相続のご相談は多いので、詳細に説明させていただきます。

建築中に相続が発生しても小規模宅地等の特例を使える

結論から言うと、建築中の建物がある土地に小規模宅地等の特例は使えます。

あなたがどの身分(配偶者か、子か)かによって満たさなければいけない条件が変わってきますので注意が必要です。

【配偶者(夫・妻)が建築中の建物がある土地を相続】

要件はありませんので、そのまま小規模宅地等の特例を使えます。

【同居している親族が建築中の建物がある土地を相続】

・相続開始から相続税の申告期限まで対象となる土地上の建物に居住

・建築中の建物が完成後、速やかに、その建物に住居する

これらの要件を満たせば、小規模宅地等の特例を使うことが可能です。

【被相続人と同居していない親族が建築中の建物がある土地を相続】

・被相続人に配偶者や同居している親族がいない

・相続開始時に被相続人と相続人が日本に住所を有している

・同居していない親族が相続した土地を相続税の申告期限まで有している

これらの要件を満たしている必要があります。

建築中の建物の評価はどうなるのか?

建築中の建物の評価は相続開始時(被相続人が亡くなった日)までに、建築中の建物に投下した費用(費用原価の額)の70%になります。

「建築中の建物に投下した費用」とは、被相続人が建築業者に実際に支払った費用ではなく、建築業者が実際に工事に投下した(下請け業者に支払った費用)なので、費用を知る場合には、建築業者に投下した費用を見積もってもらう必要があります。

例えば、建築費総額1,000万円の2世帯住宅を建替え中に相続が発生した場合。

建物の工事に着手してから、建築費の半分である500万円を投下した時点で相続が開始した場合、この建物の相続税評価額は500万円×70%で350万円となります。

仮に、相続税申告時に建物が完成していて、その建物に相続人が居住していたとしても、相続税評価額は1,000万円ではなく、350万円となります。

相続発生時に建替え中だったかどうかが、判断の基準になりますので、相続申告時に建物が建替え中であったかは関係ありません。

建築中の建物がある土地で小規模宅地等の特例が使えない場合は?

居住用建物が建築中に相続があった場合に、小規模宅地等の特例が使えない場合とは、下記2パターンです。

(1)被相続人が建築中の建物以外にも居住用建物を有している場合

小規模宅地等の特例は、居住用建物が2棟以上ある場合には、そのうちの一つにしか適用できません。

建築中以外の居住用建物の敷地に小規模宅地等の特例を使えば、建築中の建物の敷地については、小規模宅地等の特例は適用できません。

但し、被相続人が当該工事中の建物の仮住まいとして一時的に入居していたと認められる建物を所有していた場合は除きます。

(2)同居の親族が住宅に居住していない場合

相続人が配偶者以外の同居の親族の場合、申告期限までに完成した住宅に居住していない、又は、その敷地をその相続人が保有していない場合は小規模宅地等の特例を使用できません。

ただし、建物が完成しないなどの理由で、申告期限までに同居の親族が建物に居住できない場合には、完成後すみやかに居住することが確実と認められれば、小規模宅地等の特例が適用されます。

提出するべき書類はなにか

建築中に相続が発生し小規模宅地等の特例を受ける場合の提出するべき書類は以下です。

各種相続税の申告書(第1表?第15表)

申告書第11・11の2表の付表1?4(小規模宅地等についての課税価格の計算明細書等)

添付書類

・戸籍謄本

相続人の全てを明らかにする

・遺言書(写)又は遺産分割協議書(写)

・相続人全員の印鑑証明書

・住民票の写し

建築中に相続が発生したときに備えて生前にできることとは

建築中に相続が発生しそうな場合、被相続人が生前にできることといえば、相続の際に揉めないようにすることです。

具体的には現在同居している親族に、建築中の建物の敷地の権利を相続させるという意思表示を、明確にしておくことが挙げられます。

まとめ

土地の使い方は人によって異なるので、土地相続に関しては「これ、どうしたらいいの?」という問題が起こりやすいです。

パターンに応じた答えはあるものの、複数ありすぎて、結局どうしたらいいのかわからないという問題が起こります。

そのためにまずは小規模宅地等の特例を使って節税をするために必要な知識のすべてから全体像を把握してください。

小規模宅地等の特例の基礎知識から土地の判断方法、提出先のご案内までご紹介しています。

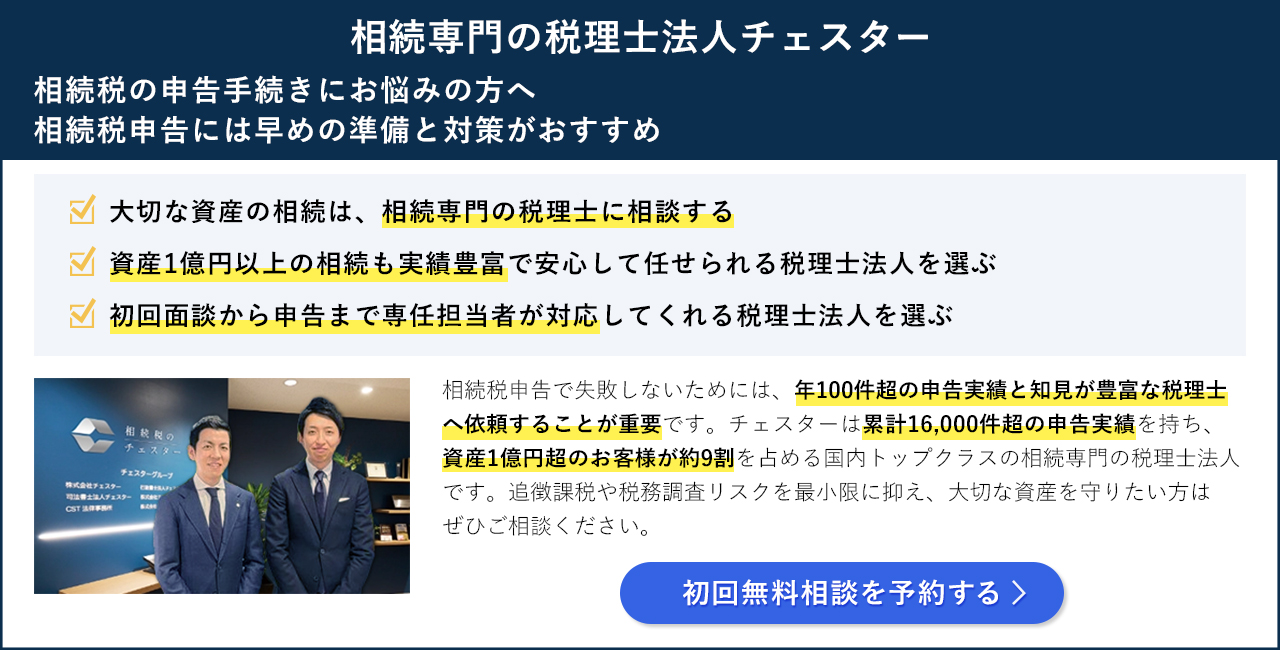

もしくは土地の形状が特殊すぎるという場合は相続専門の税理士に相談されることをオススメします。

もし相続専門でない税理士にご相談されますと、小規模宅地等の特例を使えるのに使えないと判断されるリスクがありますので気を付けてください。

小規模宅地等の特例のすべて

あなたは小規模宅地等の特例を使えるのか?

特例の適用判断から申告書の書き方まで必要な知識を全て無料で公開中。

具体的な内容は

- 小規模宅地等の特例とは?基礎知識と税金の計算方法

- 2世帯住宅、被相続人が老人ホームにいた、賃貸アパートを相続など。

パターン別特例の適用判断一覧 - 書くべき2枚の申告書とステップを追った具体的書き方

など、小規模宅地等の特例を使い80%の減額を受け、相続税を大幅に節税するノウハウです。大事な方が残してくれた大事な土地を相続税の支払いで手放してしまわないようにしてください。

小規模宅地等の特例を使って節税する