- TOP

- 専門性の高い相続の申告業務について【選ばれるチェスター品質】

専門性の高い相続の申告業務について【選ばれるチェスター品質】

チェスターからお客様へ【7つのお約束】

(1) 最大限の節税を考慮し、1 円でも低くなるように土地や各種財産の評価を行います

土地の評価については様々な特例や評価減のポイントがあり、税理士が評価しても、大きく評価額が異なることがあります。

税理士法人チェスターでは、豊富な実例をもとに、土地の評価を最大限下げることができるように評価を行っております。

(2) 税務調査で指摘を受けないために書面添付制度を始め様々な対策を行います

申告書に添付する資料の作成の工夫や税務署への説明書の添付等、できる限り税務調査の対象とならないような、質の高い申告書を作成しております。

(3) 税理士2名がダブルチェックを行います

税理士法人チェスターでは、申告書類の作成に際し必ず 2 人以上の税理士が目を通します。お客様の大切な税金、1 円のミスも許されません。

(4) 徹底した期限管理をお約束いたします

オリジナルの工程表や申告作業進捗チェックリストを用いて、申告作業が遅延することがないよう、徹底した期限管理をお客様にお約束しております。

(5) 最新鋭の調査機器・ソフトウェアをご用意しています

土地を評価する際には、現地調査を行い、減額要因の有無を確認しますが、その際にも最新鋭の機器を使用しています。

そうすることにより正確に効率的に業務を行っています。

(6) 常に最新の充実した相続税に関する専門書籍

相続税申告という専門的な業務を行う上では、専門書は必要不可欠な存在です。

(7) 400名以上の相続税専門の精鋭チームが対応

400名以上の相続税専門スタッフがチームでご対応させていただきます。

税理士法人チェスターが提供する高品質の相続税申告サービス

税理士法人チェスターは、相続税申告専門の事務所として、年間3,000件を超える相続案件を取り扱っており、高品質の申告サービスをご提供しております。年間を通してほとんど相続案件を行わない事務所がある中で、ご依頼頂いた相続税申告の実績件数はお客様からの信頼の証だと自信を持って申告のお手伝いをさせて頂いております。

また、相続税申告を専門にしているため、無駄な業務をなくし効率的に業務を行うことで、報酬の低価格化も実現しています。「低価格で高品質」、この両者を実現させることによって、多くのお客様から相続税申告のご依頼を頂いております。以下では、税理士法人チェスターの相続税申告業務の一部をご紹介させて頂きたいと思います。

最大限の節税を考慮し、土地や各種財産の評価を行っています

相続税申告の中でも専門性がより発揮される土地の評価についてご紹介します。土地の評価については様々な特例や評価減のポイントがあり、税理士が評価しても、大きく評価額が異なることがあります。

税理士法人チェスターでは、豊富な実例をもとに、土地の評価を最大限下げることができるように評価を行っております。土地の評価方法一つを例にとってみても、税理士法人チェスターの申告作業に対する姿勢がお分かり頂けるかと思います。

<1.机上評価>

登記簿謄本、公図、測量図、住宅地図、路線価図を元に机上で評価を行います。上記の資料をもとに、土地の形状、概算の相続税評価額、付近の不動産相場や、周辺環境を確認し、把握します。

また、市区町村のホームページで容積率等の確認も行います。グーグルマップやストリートビューで、周辺の様子を観察したりもします。

<2.役所調査>

机上評価を受けて、役所に赴き、調査を行います。

主に、容積率、建築制限、セットバックの確認や、境界、道路付などを確認します。

建築概要書や道路台帳などの資料を請求することもあります。

(※ 机上評価をうけて、状況次第では現地調査を先に行うこともあります。)

<3.現地調査>

まず、図面と比較し、間口や奥行きの実測を行います。

図面上での距離と実測が異なることはよくあります。

そのような場合には、現況の実測で、評価し申告を行う必要があります。

また周辺環境、土地の形状や状況により減額できる要因がないかどうかの確認を行います。

道路付が悪かったり、土地が平地でなかったり、周囲に不動産価値を下落させるような施設(騒音のする工場、墓地etc)があったり、高圧線が上空を通っていたりなど、一般的に不動産の価値を下落させる要因がある場合には、相続税評価においても考慮できる可能性が高くなります。

<4.最終評価>

上記、①~③の結果を受けて、最終評価を行います。

また、場合によっては不動産鑑定士の時価鑑定を行うこともあります。ほんの一例ですが、以下のような事情がある土地は減額が行われやすいです。

- ● 広い(500m2以上など)青空駐車場・シャッターガレージ

- ● 空地、田畑や2階建以下の住宅・アパート・店舗の敷地など

- ● 日の当たらない土地

- ● 空中に高圧線が通っている土地

- ● 騒音、悪臭等周囲の住環境が悪い

- ● 土地に高低差がある

- ● 土地の形がいびつになっている

- ● 私道にしか面していない・道路に面していない等

- ● 土地の中の一部が私道・通路となっている

- ● 土壌が汚染されている

- ● 建物の建築が難しく、通常の用途には使用できないと見込まれる土地

- ● セットバックが必要な土地

- ● 同一敷地内で容積率が異なる

※ 机上の評価の段階で、役所調査・現地調査が必要ないと判断した場合には行わないこともあります。

この他各種財産の評価についても、相続税申告専門のノウハウを駆使し、各種財産の評価をできる限り低くし、相続税の納付額を節税できるよう申告のお手伝いを行っております。

相続税専門ではない一般的な会計事務所に依頼するとこんなリスクが…

- ・現地調査や役所調査を実施しなかったために評価減ポイントを見逃してしまう

- ・土地の評価を下げる様々な規定を把握していないために過大評価しています

税務調査で指摘を受けないために

税務調査は、相続税申告全体の約10%に実施されます。そして、驚くべきことに調査が行われた中で約8割について申告漏れが指摘されています。

調査で申告漏れを指摘されると本来納めるべき税金のほかに、最高で40%ものペナルティが発生します。

当初から申告しておけば払わなくてもよかった余分な税金です。申告漏れを指摘される主な内容は、預貯金の申告漏れです。

例えば、以下のようなものも相続財産として申告する必要があります。

- 1亡くなる直前に引き出した現金

- 2過去に相続人の口座に移動させた預金

- 3名義は違うけど、実質的に被相続人の財産であったもの

- 4生前、配偶者と財布が1つで、名義は違うけど実際はどちらの預金か分からなくなっている場合の配偶者の預金

上記のようなものがないかどうか、税理士法人チェスターでは通常、被相続人様の過去約5年分の通帳を拝見させていただき、預金の入出金を調査します。

そして、調査の結果、相続財産として計上すべきものは計上し、また計上しなくてもよい多額の入出金については予め税務署に対して内容を示すことにより、税務調査で指摘を受けないようにしています。

例えば、上記の4のようなケースでは、配偶者名義の預金も相続財産として計上する必要がありますが、全額を計上する必要はありません。配偶者固有の財産部分については、相続財産として計上する必要がないからです。

根拠資料が乏しい場合には、そちらの算出は困難になりますが、それでも税務上問題のない範囲で出来る限り節税となるように税理士法人チェスターでは計算させていただいております。

このように税理士法人チェスターでは、申告書に添付する資料の作成の工夫や税務署への説明書の添付等、できる限り税務調査の対象とならないような、質の高い申告書を作成しております。

相続税専門ではない一般的な会計事務所に依頼するとこんなリスクが…

- ・預金移動調査を実施しなかったために、数年後に税務調査で指摘を受けペナルティを払うハメに

- ・本来は計上しなくても良かった名義預金を計上することで相続税を過大に納税

複数税理士による厳正なるチェック体制

税理士法人チェスターでは、申告書類の作成に関し必ず二人の税理士が目を通します。お客様の大切な税金、1円のミスも許されません。税理士が1人しかいない税理士事務所では、申告書は1人の税理士しか目を通すことができません。有資格者によるチェックを徹底させることで、税理士法人チェスターでは、単純ミスを含めミスを犯さないように最大限努力しています。その証拠に税理士法人チェスターには税理士資格を所有している専門家の割合が非常に高くなっています。

また、相続税の申告経験の少ない税理士が申告書類を作成すると思わぬところでミスをしてしまう可能性もあります。税理士法人チェスターでは、相続税申告を専門に取り扱っており、年間3,000件を超える相続案件をお手伝いさせていただいております。それゆえ、知識やノウハウが蓄積され、クオリティの高い相続税申告が可能となります。 必ず複数の上位者が申告書を査閲する体制を構築しているため、担当者によってレベルに差が生じることなく、全ての相続税申告書が税理士法人チェスターの厳しい品質をクリアしています。

国税OBが部長を務める内部審査部による万全のチェック体制

税理士法人チェスターでは、複数税理士のチェック体制に加え、国税の審査経験豊富な国税OB(元税務署長、元国税不服審判所部長審判官)の審査部長率いる審査部が相続税申告書の審査を行うことで、その品質を一層担保しています。

複雑な税務事案や税務署との見解の相違が生じる可能性がある事項について所内で対処・検討した上で対応しているため税務調査対策にもなります。相続税申告においては時に判断に迷うグレーな税務論点が出現することもあります。そういった際も、国税不服審判所や国税庁・国税局・税務署で課税側の経験があるメンバーが在籍する審査部があることで、相続税専門ではない総合型の税理士事務所や個人事務所では通常、保守的にならざるを得ないような税務処理を、税理士法人チェスターでは、適正に、また、お客様がより満足していただけるよう徹底的に検討する体制を構築しています。

審査部部長

税理士 河合 厚

国税OB税理士。

国税在籍時には、2か所の税務署長、国税不服審判所で部長審判官、税務大学校で主任教授、国税局訟務室で主任訟務官、さらには国税庁で審理担当課長補佐を経験。

2020年7月に税理士法人チェスター審査部部長に就任。

グループの顧問弁護士による法務面での支援体制

税理士法人チェスター内の審査部及び外部顧問の国税OBによる審査体制に加え、チェスターグループ内のCST法律事務所の顧問弁護士による法務面での相談体制も整っています。相続税申告、相続対策、事業承継対策といった相続関連の業務は税金だけではなく、法律面での知見が非常に重要となってきます。

チェスター顧問の山田弁護士は、法律面の知見に加え、国税不服審判所での約4年に渡る貴重な経験を有しています。チェスターグループでは税務面だけではなく、法律面でのサポートにも力を入れてお客様の相続全般のご相談に対応させて頂いております。

外部顧問

CST法律事務所 弁護士

山田 庸一 (東京弁護士会所属)

1992年3月 私立灘高校卒業

1996年11月 司法試験合格(旧試験)

1997年3月 東京大学法学部卒業

1999年4月 東京弁護士会登録、都内法律事務所就職

2014年7月 国税不服審判所国税審判官(任期付公務員)

2018年8月 CST法律事務所

■主な取扱い分野

一般民事(契約、不動産、不法行為、相続等)、税務訴訟、会社法務

相続税専門ではない一般的な会計事務所に依頼するとこんなリスクが…

- ・チェック体制が整備されておらず、税理士事務所の単純ミスにより相続税を過大に納税

- ・担当になった税理士の実務レベルが低く、また組織としてのチェック体制も働かないため業務において様々なミスが発生

徹底した期限管理をお約束します

相続税の申告期限は相続が発生してから10ヵ月という短い期間しかありません。

相続後は、様々な手続きで相続人様の心身的負担も大きくなります。

税理士法人チェスターでは、少しでも相続人様の相続手続きの負担を軽減できるようお約束させて頂いた期限内での作業実施を徹底しております。中には相続税の申告期限が10ヵ月あるために、申告作業をぎりぎりまで行わない会計事務所もあるといいますが、弊所ではご依頼頂いてからのスピード申告・期限管理を重要視しています。

相続税申告のための作業を早く終えることで、余裕をもった遺産分割協議の話し合いや、相続税の納税資金の準備を行うことができ、その後相続手続きを円滑に進めることが可能となります。

弊所では、オリジナルの工程表や申告作業進捗チェックリストを用いて、申告作業が遅延することがないよう徹底した期限管理をお客様にお約束しております。

相続税専門ではない一般的な会計事務所に依頼するとこんなリスクが…

- ・法人の決算や所得税の確定申告が忙しいという理由で相続税申告業務は後回しに

- ・期限ぎりぎりで追加で必要な資料を依頼されたりと、何かと段取りが悪い

他の事務所に真似できない”相続税専門”の強み

税理士法人チェスターの強みは、会計事務所では例を見ない”相続税専門”という点です。

開業以来、相続税の申告実績は19,000件を超え、直近では税理士業界でもトップクラスの年間3,000件を超える相続税申告を行っています。そこで蓄積されたノウハウや経験により、高品質で低価格の相続税申告を実現させています。これは税務調査率僅か1%程度という数字にも表れています。全国平均の相続税税務調査率が10%程度であることと比べると、税理士法人チェスターの相続税申告書が税務署からも信頼されていることが分かります。

ここでは、税理士法人チェスターの「高品質の相続税申告書を作成するための専門性の高さ」の一部を垣間見ることができる高い業務品質を実現する仕組みや内部の機器や書籍管理等をご紹介します。

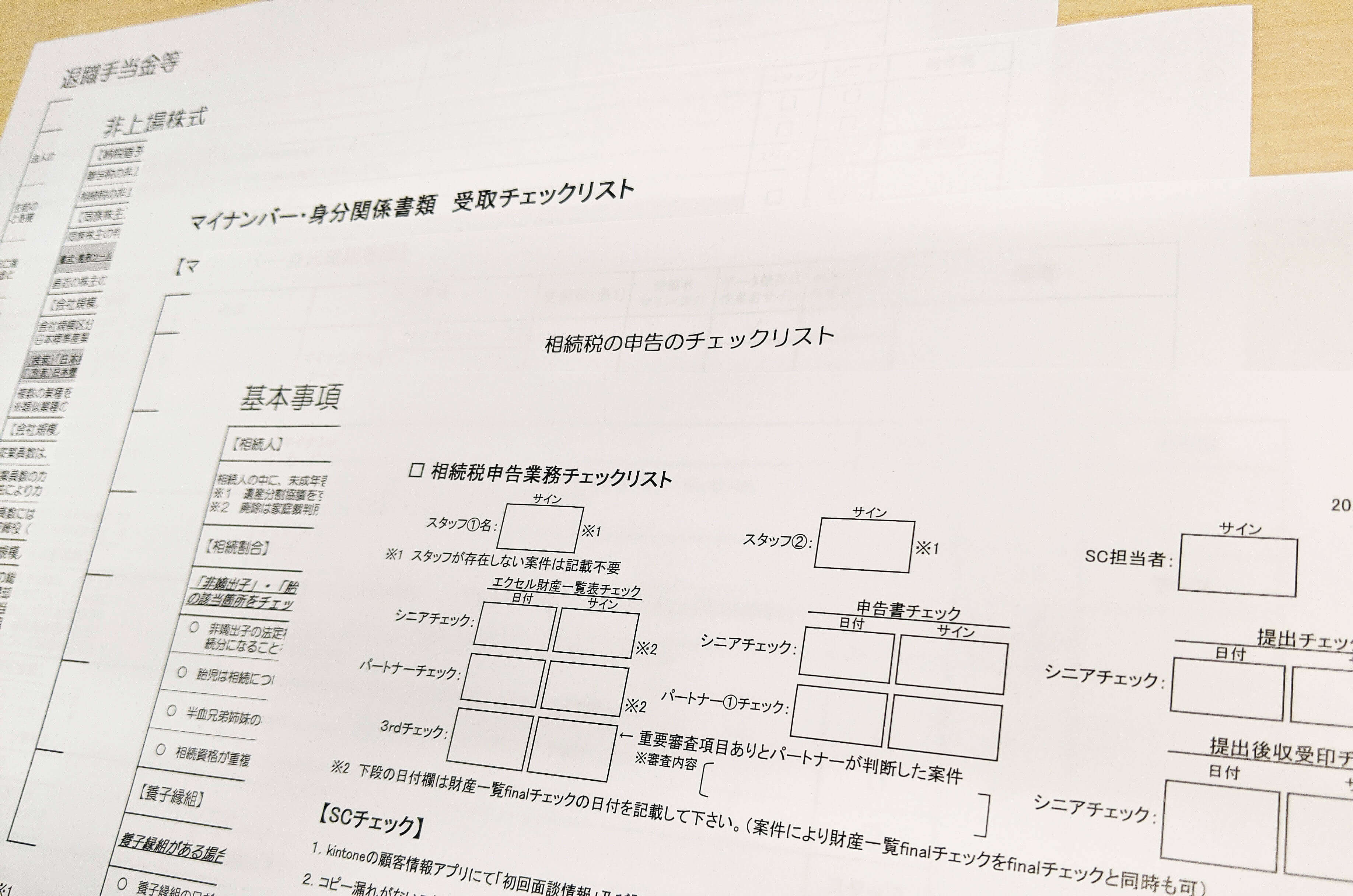

147項目にもおよぶオリジナルの業務チェックリスト

相続税申告は、100人の税理士がいれば100通りの税額が出ると言われるほど、税目の中で難易度が高い業務となります。そのため、税理士法人チェスターでは、相続税の申告業務で陥りやすい特例の適用誤りや評価ミス等を防ぐために、オリジナルの業務チェックリストを活用しています。

このオリジナルのチェックリストは全147項目にもおよび、相続された金額や論点の多い・少ない案件に関わらず、すべての申告業務においてすべての担当者が必ず利用することで一定の高い品質を維持しています。

税務調査率を1%に実現できているのは、このチェックリストの活用も1つの要因となります。

申告業務にもインフォームドコンセントを

医療業界では当たり前になりつつありますが、私たちが考えるインフォームドコンセントも医療業界と同様、税理士からきちんと申告業務の内容について説明がされ、お客様が納得した上で同意をされることは重要だと捉えております。

■お客様にとってベストな相続税申告を考える

残念ながら税理士によってはお客様の話をきちんと聞かず、「こういう場合はこの対応が一般的だからこうすべき」と一方的に申告業務を進めてしまうケースがあります。

特に説明もないまま自分が正しいと思ったことを勝手にやってしまうというのは専門家にありがちで、お客様を不安にしたり不満が出てしまう原因に繋がります。

相続税申告といってもお客様の置かれているご状況や優先したい事柄、懸念点や不安点などは様々です。だからこそスタッフが丁寧にヒアリングをしていくべきですし、お客様が思いを伝えやすい環境と関係値の構築も大切だと考えます。

チェスターではスタッフ一人ひとりがそんなお客様のご状況や思いについて可能な限り寄り添い、納得できるまで丁寧に説明を行うことを心がけています。

そして、アドバイスやご提案をさせて頂いた上で、最終的にどうされたいかをお客様に決めていただきます。

チェスターのミッションである「すべての相続に最高のプロフェッショナルサービスを」をモットーに、お客様に「お願いして良かった」と思えるサービスを提供し続けていきたいと思いますので、どうか安心して私達にご相談ください。

最新鋭の調査機器

相続税申告作業において、「土地の評価」は特に重要な作業の一つです。担当する税理士によって、評価額に大きな違いが生じることも珍しくありません。税理士法人チェスターではこれまで数千か所の土地評価を行っており、最も節税できる相続税評価額で申告を行う自信があります。

土地を評価する際には、現地調査を行い、減額要因の有無を確認しますが、その際にも最新鋭の機器を使用しています。例えば、距離の測定には、カメラレンズで有名なライカ社のレンズを採用した『レーザー距離計ライカディストD5』を使用し、レーザー標準により正確な距離の測定を行います。

また高低差や騒音状況の確認のための機器も使用しています。

-

レーザー距離計

~距離の測定用~ -

ハンドレベル

~高低差の測定用~ -

ウォーキングメジャー

~長距離の測定用~ -

騒音計

~騒音の測定用~

相続税専門ではない一般的な会計事務所に依頼するとこんなリスクが…

- ・メジャーや歩測などによる不正確でいい加減な測量によって土地の評価額が高くなってしまうリスク

- ・外部の測量士への外注による余分なコストの発生

専用CADソフトでの図面作成

相続税の土地評価を行う際には、土地の形状(不整形地)や奥行・間口距離によって評価額を下げることができます。

しかし旧来の会計事務所では、紙媒体(公図や測量図)に直接三角スケールを使用して手書きで画地補正を行っていることが多いのが現状です。この点、税理士法人チェスターでは土地評価専用のCADソフトを全パソコンに導入しており、正確で見た目も綺麗な土地評価資料を作成しています。

こうしたソフトの使用により、税務署提出書類の信頼性も向上し、ミスのない正確な土地評価が可能となります。

相続税専門ではない一般的な会計事務所に依頼するとこんなリスクが…

- ・手書きで想定整形地を描くと言った不正確で時代遅れの資料作成によって土地の評価額が高くなってしまうリスク

税理士業界内からも高い評価と信頼

税理士法人チェスターは、相続税専門の税理士事務所として同じ税理士業界からも高い評価を受けています。例えば、他の会計事務所から難しい土地の相続税評価のみのご依頼や、相続税経験があまりないので相続税申告業務を全て任せたい等といったご依頼も多くあります。

専門家向けのセミナーや雑誌寄稿等により相続税知識の普及を行っています

税理士法人チェスターでは一般の方向けのセミナー以外にも、税理士等の専門家向けセミナーや講演も行っております。相続税は土地評価や名義性財産の判定、税務調査対応等、税理士であっても実務で経験しなければ習得が難しい論点が数多くあります。こういった講演活動から、税理士会の研修単位の対象となる講座にも指定されている講座もあり、専門家からの信頼度が高いことがうかがえます。

また、税理士が購読するような専門雑誌の相続税分野においても弊所税理士の論文等が掲載されています。

税理士法人チェスターが講師を担当しているセミナーの履歴はこちらよりご覧頂けます。

専門家(税理士)向けの書籍も複数出版しています

税理士法人チェスターではこれまで数多くの書籍を出版してきており、主には一般の読者向けと税理士等の専門家向けの2つのジャンルに分かれます。専門家向けの書籍は、購読者が税理士等の専門家となるため内容の専門性や著者の信頼性が重要となります。これまで当法人では下記のタイトルの専門家向け書籍を発売しています。

- ● 相続専門税理士法人が実践する 相続税申告書最終チェックの視点

- ● 税理士が本当に知りたい生前贈与相談“頻出”ケーススタディ

- ● 税理士が本当に知りたい相続相談頻出ケーススタディQ&A

- ● 税務調査でそこが問われる!相続税・贈与税における名義預金・名義株の税務判断

-

『相続専門税理士法人が実践する 相続税申告書最終チェックの視点』

年間申告件数3,000件超の実績と税務調査率1%の品質を誇る税理士法人チェスターは、申告書をどのように吟味しているのか、そのノウハウを一挙公開!

税理士法人チェスター(著)

出版社:清文社 -

有効な相続対策となる「生前贈与」にスポットをあて、実務上の注意点や具体的な方法を解説。

税理士法人チェスター(編)

出版社:清文社 -

『税務調査でそこが問われる! 相続税・贈与税における 名義預金・名義株の税務判断』

財産の帰属先を分けるポイントを豊富な裁判例・裁決例から徹底的に分析。

税理士法人チェスター風岡範哉(著)

出版社:清文社 -

1,000件を超える相談実績から“よくある事例”を厳選

税理士法人チェスター(著)

出版社:清文社

4000名以上の税理士の会員を持つ会員制組織を運営

※ 会員の税理士向けの相続実務セミナーの様子

税理士法人チェスターには、相続実務アカデミーという専門家向けの会員組織があり、4,709名(令和8年2月)もの会員が登録しています。この相続実務アカデミーは当法人で蓄積された相続税の知識や経験、ノウハウ等を共有して、相続税の専門家の成長や知識の啓蒙を目的として活動しています。このチェスター相続ビジネスクラブの会員の税理士からも相続税関連の質問や業務が紹介が寄せられており、当法人への信頼や期待が伝わってきます。

所内研修・外部研修等を通じた職員のスキルアップ

税理士法人チェスターではお客様対応をさせて頂く税理士やスタッフの専門知識の研鑽や育成に非常に力をいれています。最新の税制改正情報や、個別事案、外部セミナー情報等を所内で共有しています。当法人では開業してから累計で19,000件以上の相続税申告の実績があります。その各申告で経験した重要な論点等をスタッフ全員で共有して勉強することで組織全体の相続税業務のレベルアップに繋げています。1人1人の職員の専門性の高さが税理士法人チェスターがお客様から信頼して頂ける何よりの自信だと考えています。また所内研修のみならず、積極的に外部で開催されているセミナーや研修にも参加して、新しい情報を取り入れると共に、その情報を所内研修でフィードバックして事務所の新しい知識として蓄積していく取り組みを行っています。税理士法人チェスターでは経営理念にも、「PROFESSIONAL MIND」を掲げ、全職員が一流の専門家として高いプロ意識を持ってお客様のご相談に対応するよう意識しています。

「専門知識データベース」等を通じた"専門知識・事例"の全社共有

会計事務所の多くは、専属担当制や、部署や部門ごとの縦割り構造で"知識"の共有が組織的にできていないことが一般的です。そのような状況ではいくら実績を積み重ねても、個々人の能力に依存してしまうことになり、事務所全体のレベルを上げていくのが難しくなってしまいます。そこで税理士法人チェスターでは、審査部が中心となり、全社的に"知識"の共有に全力で取り組んでいます。実際に経験した相続税業務の知識や経験を共有するための「専門知識データベース」の構築や、月1回の案件共有メール、また各月では全社の専門職が集まり事例共有などの研修会を開催しています。そうした専門知識や事例の共有を法人全体として、意識的に取り組むことで組織規模が大きくなっても、高い業務クオリティでサービス提供することが可能となります。

「グリーフケア研修」を通じた大切な方を亡くされた相続人様への接し方への取り組み

私たちがご対応させて頂くお客様の多くは、実際に相続が発生し、大切な方を亡くされた状況でご相談にいらっしゃいます。お客様の中にはまだ相続の悲しみや喪失感から悲嘆されており、心身ともに不安定な状態な方もいらっしゃいます。このような状態の方に、さりげなく寄り添い、援助することを「グリーフケア」と言います。このグリーフケアは、葬儀会社等の事業者が顧客対応の基礎として学ぶことが多いと言われていますが、税理士法人チェスターでは会計事務所としては珍しく、このグリーフケアの研修を専門の講師を外部からお呼びして受講するようにしています。私たちは相続税の計算をするだけが仕事ではないと思っています。相続が発生してから僅か10か月という短い期間で、相続税申告書を作成する過程の中で、相続人様に寄り添い、円滑な相続手続きの進行を親身にサポートさせて頂きたいと考えています。

実際に私たちに相続税申告業務をご依頼頂いたお客様に業務終了後にアンケートを取らせて頂いており、お客様からの生の声を公開しておりますのでご参考にして頂ければと思います。