チェスターNEWS

相続財産の仮想隠ぺいによる重加算税が取り消された裁決事例

2018/09/11

関連キーワード: 相続税

1.はじめに

相続財産を隠ぺい又は仮装すると、重加算税という重いペナルティが課されることになります。税務調査によって相続財産の申告漏れが発見され、それについて「隠ぺい又は仮装」があると認定されると、相続税申告書を提出済だった場合は35%、提出していない(無申告)場合は40%の重加算税が課されることになります(国税通則法第68条第1項第2項)。

具体的には、1,000万円の相続財産の申告漏れが発覚し、それに重加算税35%が課されたとすると、

1,000万円×35%=350万円(この350万円が重加算税)

本税1,000万円+重加算税350万円=1,350万円

よって、1,350万円も納税しないといけなくなります。

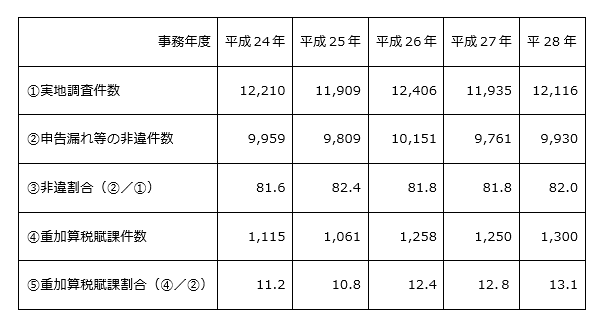

そして、次の図表にあるように、相続税について税務調査が行われた場合に、申告漏れなどの非違が発覚するのは、全体の8割を超えており(図表➂)そのうち、重加算税が賦課されるのは、概ね10%を超えています。

<参照>

・【国税庁HP】「

・【国税庁HP】「平成27年事務年度における相続税の調査の状

・【国税庁HP】「平成25年事務年度における相続税の調査の状

税務調査による相続財産の申告漏れが発覚した場合に、その申告漏れが重加算税の賦課要件である「隠ぺい…又は仮装」に該当するのかが問題となるところ、「隠ぺい…又は仮装」に該当するとして重加算税が課された処分が取り消された最新の裁決事例を以下に紹介いたします。

2.【事例1】相続開始直前に被相続人名義預金口座から預金を引き出した事例

(1)事案

被相続人Aが、ある日、倒れて意識不明の状態となり、その11日後に死亡しました。相続人X(被相続人Aの子)は、被相続人Aが倒れた日の翌日及び翌々日に被相続人A名義の預金口座から約1,000万円(以下「本件金員」とする)を引き出して、相続人X名義口座に預け入れていました。

相続人Xは、本件金員について、遺産分割協議書に記載せず、また、当初申告時の税理士に対して被相続人A名義の預金口座の残高証明書を提示するのみで預金通帳を提示しませんでした。

それゆえ、本件金員は、相続財産として申告されていませんでした。

その後、相続人Xは税務調査を受けることになり、本件金員の一部を相続財産とする修正申告をしました。

本件修正申告に対し、原処分庁は、「本件金員の全てが相続財産である」として更正処分をするとともに、重加算税の賦課決定をしました。

相続人Xは、本件重加算税の取り消しを求めて審査請求をしました。

原処分庁の主張

「相続人Xは、本件金員が相続財産であることを十分認識し、他の共同相続人から申告手続等の委任を受けていたにもかかわらず、遺産分割協議書に本件金員を記載せず、当初申告時の税理士に被相続人A名義の預金口座の残高証明書のみを提示することにより、過少な相続税額が記載された申告書を作成させたことが重加算税の賦課要件を満たす行為である」

(2)争点

相続人Xが、税理士に対し被相続人A名義の預金通帳を提示しなかったことなどの行為が「隠ぺい…又は仮装(国税通則法68条第1項)」に該当し、重加算税の賦課要件を満たすといえるか。

(3)審判所の判断(平成30年3月29日裁決・関裁(諸)平成29第47号)

相続人Xは、被相続人Aが倒れたことによる入院費用や葬式費用等に備えて被相続人A名義の預金口座から本件金員を引き出したと認めるのが相当。

相続人Xが、調査担当職員から指摘されて相続財産であると認識した旨を申述していることからすれば、相続人Xは相続税申告の際には本件金員が相続財産であると認識していなかったものと評価し得る。

当初申告時の税理士が相続人Xに対し被相続人A名義の預金通帳の提示や入出金に関する説明を求めなかったことからすると、相続人Xが被相続人A名義の預金口座の残高証明書の提示で事足りると認識していたとも評価し得る。

以上の点から、相続人Xが本件金員を相続財産であることを十分認識していたと認めることは困難である上、当初申告時の税理士に対して被相続人A名義の預金口座の残高証明書のみを提示することにより、過少な相続税額が記載された申告書を作成させたものとも認められないと判断。

また、相続人Xが当初から過少に申告する意図を有していたとか、その意図を外部からもうかがい得る特段の行動をしたとは認められないことから、隠ぺい又は仮装の行為があったとは認められないと判断。

よって、本件重加算税を取り消した。

3.【事例2】税理士に交付した相続財産一覧表に記載漏れがある事例

(1)事案

相続税の申告手続きを受任した税理士が、相続人Xから交付された税理士提出用一覧表をもとに相続税の申告書を作成した(この「税理士提出用一覧表」は、相続人Xが自ら作成した相続財産の一覧表)。ただ、この一覧表には、保険金及び遺族一時金(合計約1,300万円)の記載がなかった。

相続人Xは、税理士が作成した申告書をもとに期限後申告をした。

その後、相続人Xは税務調査を受けることになり、無申告の保険金及び遺族一時金を相続財産とする修正申告をした。

本件修正申告に対し、原処分庁は、相続人Xが相続財産を正確に把握していたにもかかわらず、あえて無申告保険金及び遺族一時金を記載せずに税理士提出用一覧表を作成した行為が隠ぺい行為に該当すると判断し、重加算税を賦課決定した。

相続人Xは、パソコンで入力して作成した税理士提出用一覧表の情報を更新する際の誤った作業により入力した情報を削除してしまい、税理士提出用一覧表から無申告保険金及び遺族一時金の記載が漏れてしまったものであるから、そこに故意はない等と主張し、本件重加算税の取り消しを求めた。

(2)争点

相続人Xが税理士に対して相続財産の一部を記載しなかった相続財産の一覧表を交付した行為が「隠ぺい」行為に該当するかどうか。

(3)審判所の判断(平成30年1月30日裁決・関裁(諸)平成29第33号)

無申告保険金及び遺族一時金が振り込まれた口座は原処分庁において容易に把握し得るものであるといえる。

相続人Xは、税務調査時に遺族一時金の支払いに関する書類を職員に提示するなど、税務調査に協力的な姿勢を示していたといえる。

相続人Xの「税理士提出用一覧表をパソコン入力で作成する際に、上書入力を繰り返し行ったために、無申告保険金及び遺族一時金の記載が消えてしまった」旨の説明は一応合理的といえる。

以上から、相続人Xが自ら手続きを行って無申告保険金及び遺族一時金の支払いを受けてそれらの存在及び金額を認識していたなどの事実が認められるとしても、相続人Xが相続財産を正確に把握していたにもかかわらず、あえて無申告保険金及び遺族一時金を記載せずに税理士提出用一覧表を作成したとの事実を推認することはできないと判断した。

相続人Xが税理士提出用一覧表を作成した行為は無申告保険金及び遺族一時金を秘匿したとか、故意にわい曲したものと評価することはできないので、「隠ぺい…又は仮装」の行為には当たらないとし、本件重加算税(無申告加算税相当額を超える部分)を取り消した。

4.【事例3】税務調査時の申述を拠り所とした原処分庁の主張を審判所が斥けた事例

(1)事案

相続人Xは、株式、現金、貯金等、約1億円を相続財産として申告しなかった。

原処分庁は、次のような理由により、相続人Xは、重加算税の賦課要件を満たすとした。

「➀相続人Xらは、被相続人Aの相続財産が記載されたUSBメモリにより相続税の申告をしなければならないことを認識していたにもかかわらず、相続人Xらが相続手続きを受任した弁護士Bに対してUSBメモリを渡さなかったこと、②相続人Xらが相続開始直前に被相続人A名義の預金口座から現金を出金したことを弁護士Bに伝えなかったこと」

税務調査が行われた際に、弁護士Bは、調査担当職員に対してUSBメモリを相続人Xから受領していない旨を申述した。

税務調査が行われた際、相続人Xらは、当初、調査担当職員に対して、USBメモリを弁護士Bに渡した旨を申述していたが、最終的には弁護士Bに対してUSBメモリを渡さなかった旨の申述をした。

審査請求の際の審判所に対する答述では、次のように、税務調査時とは一転し、異なる答述をした。その上で、相続人Xらは、「隠ぺい又は仮装と評価できる行為はないから重加算税の賦課要件は満たさない」として本件重加算税の取り消しを求めた。

・弁護士Bは、「税務調査時の申述は誤りであり、USBメモリを相続人Xから受領している(法律事務所のサーバーにデータを移した)」旨を答述した。

・相続人Xらも、「税務調査時の申述は誤りであり、USBメモリを弁護士Bに渡した」旨を答述した。

(2)争点

相続人が株式や現預金等約1億円を相続財産と申告しなかったことが重加算税の賦課要件を満たすか。

(3)審判所の判断(平成30年2月6日裁決・名裁(諸)平成29第12号)

相続人Xは、弁護士Bに対してUSBメモリを交付したと認められるとした。

(審判所に対する弁護士Bの答述や弁護士BがUSBメモリの内容を法律事務所のサーバー内に保存したことが推認できることから、弁護士Bの答述は信用できるとして、上記の事実を認定した。)

相続人Xらが、相続開始直前に被相続人A名義の預金口座から現金を出金したことについては、次の➀➁のような理由から、相続人Xらが出金の事実を弁護士Bに秘匿するためにその事実を明示的に伝えなかったと評価することはできないとした。

(① 相続人Xらが被相続人Aの入院費用や葬式費用等に係る当面の費用のために出金したものと認められること、②相続人Xらが弁護士Bに相続手続きを依頼した際に出金が容易に判明する預金通帳を交付していることなどを踏まえて、上記事実を認定した。)

以上から、相続人Xらに当初から過少に申告することを意図し、その意図を外部からもうかがい得る

特段の行動があったとは認められないとして、本件重加算税を取り消した。

※本記事は記事投稿時点(2018年9月11日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:遺言代用信託の活用事例

【前の記事】:平成30年7月豪雨被害に伴う税務上の措置