チェスターNEWS

平成30年7月豪雨被害に伴う税務上の措置

1.はじめに

平成30年7月豪雨により被災された皆様に対して、心よりお見舞い申し上げます。

この度、広島国税局において、「平成30年7月豪雨により被害を受けられた方の税務上の措置(手続)FAQ」が公表されました。

これは、特に照会の多い事例を取りまとめたものになっています。

では、その概要について、以下で説明いたします。

2.災害にあった場合の税制上の取扱い

被災された場合、「そもそも、どんな対応をしてもらえるのか?」ということすら分からないというのが一般的だと思います。

今般のような災害で被災された方に対する税制上の措置としては、主に次の4つになります。

①申告・納付等の期限の延長

②所得税の全部又は一部の軽減

③相続税・贈与税の免除又は軽減

④納税の猶予

このような4つの措置について、簡単に説明します。

(1)申告・納付等の期限の延長

災害などで被災された方が交通途絶等の理由により、国税に関する申告・納付などをその期限までにすることができないと認められる場合には、申告・納付等などの期限を個別に延長することができます。この場合、納税地を管轄する税務署長に対し、「災害等のやんだ日(※1)」から相当の期間内に「災害による申告、納付等の期限延長申請書」を提出すれば、税務署長等が指定した日(災害等のやんだ日から2か月以内)まで申告・納付の期限が延長されます(国税通則法第11条)。

なお、顧問税理士が被災したことにより納税者から預かった帳簿書類を滅失又はデータを破損し、期限までに納税者が申告できない場合にも期限延長が認められます。

(※1)「災害のやんだ日」とは、申請者に特別な事情がある場合を除いて、客観的に見て、個別指定の期限延長の申請をされた方が、申告・納付等の行為をするのに差し支えないと認められる程度の状態に復した日を言います。

例えば、交通の途絶があった場合には、交通機関が運行を始めた日等

また、災害発生前に所得税の確定申告は行っていたが、納付は未だ行っていない場合に、被災によって納付等が困難となっているのであれば、個別に納付等の期限延長が認められます。

以上のように国税通則法11条の規定に基づき国税の納期限が延長された場合には、その延長された期間については、その国税に係る延滞税・利子税は課されません(国税通則法第63条第2項、第64条第3項)。加算税については、認められた延長期限内に申請を行えば課されません。

また、振替納税を利用していて申告期限が延長された場合、振替納付日も延長されます。

なお、源泉徴収に関しては、3.で説明します。

(2)所得税の全部又は一部の軽減

災害により、住宅や家財などに損害を受けたときは、①所得税法に定める雑損控除の方法、②災害減免法に定める税金の軽減免除による方法のどちらか有利な方法で、所得税の全部又は一部の軽減を受けられる場合があります(所得税法第72条、災害減免法第2条)

(3)相続税・贈与税の免除又は軽減

災害により被害を受けたときは、相続税・贈与税の免除又は軽減を受けられる場合があります(災害減免法第4条、第6条)

(4)納税の猶予

災害により財産に「相当の損失(※2)」を受けた納税者や、国税を一時に納付することが困難な納税者については、税務署長に申請し、その承認を受けることにより、原則として1年以内の期間に限り、国税の全部又は一部についての納税の猶予を受けることができます(国税通則法第46条)

(※2)「相当の損失」とは、災害による損失の額が納税者の全積極財産の価額に占める割合が、おおむね20%以上の場合をいいます。

この場合、災害により損失を受けた財産が生活の維持又は事業の継続に欠くことのできない重要な財産(住宅、家庭用動産、農地、農作物及び事業用固定資産・棚卸資産)である場合の損失の割合は、その重要な財産の区分(上記かっこ書の財産ごとの区分)ごとに行うこともできます。

なお、保険金又は損害賠償金などにより補填された又は補填されるべき金額は、上記の損失の額から控除することになります(国税通則法基本通達第46条関係2「相当な損失」)

3.被災した場合の源泉徴収の取扱い

被災した場合の、源泉徴収に関する措置としては、次のようなものがあります。

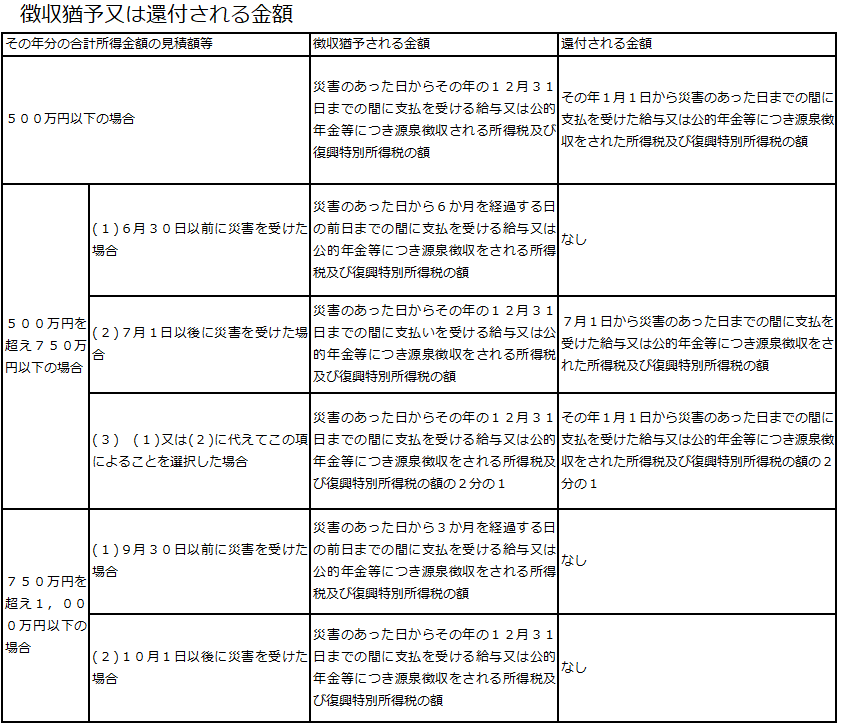

Ⅰ:(ⅰ)給与所得者や公的年金等の受給者である人が、災害により住宅又は家財について、その価額の2分の1以上の災害を受け、かつ、平成30年分の合計所得金額の見積額が1,000万円以下の人については、その見積額に応じて、源泉所得税及び復興特別所得税の徴収猶予や還付を受けることができます(災害減免法第3条)。

(ⅱ)この源泉所得税及び復興特別所得税の徴収猶予(併せて還付を受ける場合を含みます)を受ける人は、次の手続きが必要となります。

→「源泉所得税及び復興特別所得税の徴収猶予・還付申請書(災免用)(給与等・公的年金等・報酬等)」を、給与等又は公的年金等の支払者を経由して、申請する方の住所地の所轄税務署長又は勤務先の所轄税務署長宛てに提出して下さい。

(ⅲ)この源泉所得税及び復興特別所得税の徴収猶予及び還付を受けた場合、年末調整されません。よって、確定申告により所得税を精算することになります。

Ⅱ:住宅又は家財の損害割合が2分の1に満たない場合や平成30年分の合計所得金額の見積額が 1,000万円を超える場合

(ⅰ)住宅又は家財の損害割合が2分の1に満たない場合や平成30年の年間の合計所得金額の見積額が1,000万円を超える場合でも、雑損失の金額の見積額又は繰越雑損失の金額を基に計算した金額を限度に、平成30年又は平成31年以降最長3年間、源泉所得税及び復興特別所得税の徴収猶予を受けることができます。

(ⅱ)この源泉所得税及び復興特別所得税の徴収猶予を受ける人は、次の手続きが必要になります。

→「繰越雑損失がある場合の源泉所得税の徴収猶予承認申請書」に「徴収猶予を受ける限度額又は猶予期間の計算書」を添付して、住所地の所轄税務署長に提出して下さい。

4.避難所等の最寄り税務署での相談について

上記のように、様々な税務上の措置が認められるにしても、「今は避難所で暮らしていて、管轄の税務署まで行ける状態ではなく、どうしたらいいのか分からない」という方もいらっしゃると思います。 納税地を管轄する税務署の管轄外に避難されている方については、避難所等の最寄りの税務署で、国税に関する相談等の他、書面の申告書も受付をしています。

5.避難所等に避難している場合の還付金の取扱いについて

(1)避難所等にいるため、金融機関の口座番号が分からない場合における還付金の受取方法

ⅰ)①金融機関等で口座番号を確認、又は②還付金の振込可能な預貯金口座を開設の上、税務署へ連絡(避難所等の最寄りの税務署でも受付可)することで還付金を受け取ることができます。

ⅱ)①、②ともにできない場合、税務署から郵送される「送金通知書」を受領して、その「送金通知書」をゆうちょ銀行各店舗又は郵便局の窓口へ持参することで還付金を受け取ることができます。

ⅲ)避難所等にいるため郵便を受領できない場合には、還付金を受け取れません。

(2)既に還付申告をしている場合における還付金の処理状況の確認方法

避難所等の最寄り税務署において、納税者の所轄税務署にその処理状況を照会し、その上で回答していただけます。

6.帳簿書類をすべて流失してしまった場合の取扱い

(1)帳簿書類をすべて流失してしまった個人事業者の本年度の申告について

前年の所得計算の内容を参考する等により、可能な限り正確な所得計算をすることによる申告が要請されています。前年の所得計算の内容を参考にする場合、所轄税務署に提出された決算書等が保存されているので、それを閲覧できます。

(2)課税仕入れに係る帳簿書類を全て流失してしまった場合の、消費税の仕入税額控除

災害等により帳簿及び請求書等の保存ができなかった課税仕入れについても、仕入税額控除が認められます。(消費税法第30条第7項ただし書き、消基通11-2-22及び8-1-3)もっとも、取引先に書類の再発行を依頼するなどの対応が要請されています。

7.予定納税

(1)予定納税額の減額

所得税及び復興特別所得税の予定納税をされる方が、7月1日以後に災害を受けた場合は、災害減免法(災免法第3条)又は所得税法(所得税法第111条)の手続きにより減額申請をすることで予定納税額の軽減免除を受けることができます。

(2)予定納税額の納税の猶予

(国税通則法第46条第1項三号、46条の2、通令第13条)

この度の豪雨災害により予定納税額の納付が困難となった場合は、「納税の猶予申請書」 を税務署に提出することによって、確定申告書の提出期限まで納税の猶予を受けることができます。

※本記事は記事投稿時点(2018年9月4日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:相続財産の仮想隠ぺいによる重加算税が取り消された裁決事例

【前の記事】:平成30年度税制改正の相続税関連通達が公表