チェスターNEWS

譲渡所得の算定~取得費不明・市街地価格指数による算定方法~

1.譲渡所得の算定方法

「譲渡所得」とは、一般的に、土地、建物、株式、ゴルフ会員権などの資産を譲渡することによって生ずる所得のことをいいます(ただし、事業用の商品などの棚卸資産や山林などの譲渡による所得は、譲渡所得にはなりません。)

「譲渡所得」は、次のような算式により求められます。

課税譲渡所得金額=収入金額―(取得費+譲渡費用)-特別控除額

上記の「取得費」には、売った土地や建物の購入代金、建築代金、購入手数料のほか設備費や改良費なども含まれます(なお、建物の取得費は、購入代金又は建築代金などの合計額から減価償却費相当額を差し引いた金額となります。)

もっとも、売った土地や建物が先祖伝来のものであったり、買い入れの時期が遠い過去で売買契約書を紛失等していたりして、取得費が分からない場合があります。その場合には、譲渡対価の5%相当額を「取得費」とすることが認められています(概算取得費控除、租税特別措置法31の4、租税特別措置法通達31の4-1)。

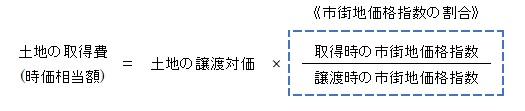

取得費が不明な場合には、上記の概算取得費による算定の他に、「市街地価格指数(一般財団法人日本不動産研究所が公表)」を用いた取得費の算定も考えられます。具体的には、次のような算式により求められます。

2.「市街地価格指数」による算定方法に関する裁決例

市街地価格指数による算定方法は、法令等で規定された算定方法ではなく、過去の裁決事例により認められたものです。もっとも、裁決事例についても、この算定方法を合理的として肯定的に受け止めるものと、否定的に考えるものがあります。以下に、この算定方法を合理的と判断した平成12年裁決と、この算定方法を棄却した裁決を簡単に説明いたします。

1)「市街地価格指数」による算定方法を合理的と認めた裁決事例

【事案】

審査請求人(以下「請求人」という。)は、医療法人の役員で、平成9年分の所得税について法定申告期限までに申告しました。これに対して、原処分庁は、平成11年6月7日付で更正処分及び過少申告加算税の賦課決定処分をしました。請求人は、これらの処分を不服として、平成11年7月27日に異議申立てをしたところ、異議審理庁が同年10月27日付でそれぞれ棄却の異議決定をしたので、同年11月26日に審査請求をしました。

【争点】

〇本件建物と本件宅地を一括して譲渡したが、そのいずれの取得価額も不明である場合の取得費の算定方法いかんについて

【請求人の主張】

〇本件建物、本件土地及び農地を一括して3,000万円で取得したが、本件建物は老朽化と傷みによってその価値はなく、また農地も利用価値に乏しい無価値のものであり、よって取得価額の全てが本件宅地の価額である。

【原処分庁の主張】

〇本件物件の取得費については、請求人からその取得に要した費用を明確にする資料の提出はなく、また、原処分の調査によっても実際に要した費用を明らかにできなかったことから、合理的な算定方法によらざるを得ない。

〇建物の取得価額を着工建築物構造別単価から算定し、土地については市街地価格指数を基に算定する方法などが考えられる。この方法によれば、取得費の算定の基になる着工建築物構造別単価が統計的な数値であることから、市場価格を反映したより近似値の取得費が計算できることになり、合理的であると言える。

【審判所の判断】

〇当審判所の調査によれば、本件建物のうち昭和55年に建設された新建物については、築後4年の経過で損傷もさほど認められないから、価値は現存し、大正6年に建築された旧建物に価値はないが、一部改築部分については、改築を請け負った工務店の金銭出納帳に記載された金額が取得費の額と認められる。なお、請求人が主張する本件宅地の取得費は、その支払先・支払金額を確認することができず、請求人の主張は認められない。

〇取得時期は判明しているが取得価額を直接証する契約書等の資料(請求人提出の資料で採用できないものも含む。)の提出がなく、その額が不明なものについては、その費用を実額により算定することができないから、その部分については、推計の方法によって算定せざるをえない。

そして、このような場合の土地・建物の取得費については、…原処分庁主張のとおり、各種の計算方法が考えられるところ、原処分庁が採用した計算方法は、本件新建物の取得費については、統計的な数値である着工建築物構造別単価を基に建築価格を算定し、その価額から譲渡時までの減価償却費相当額を控除しているものであり、実勢価額の近似値と認められる時価相当額を推定していること、また、本件宅地の取得費については、本件物件の譲渡価額の総額から実勢価額の近似値と認められる当該建物の取得費を差し引いた額に、Mが調査し公表している六大都市を除く市街地価格指数(住宅地)の譲渡時に対する取得時の当該価格指数の割合を乗じて時価相当額を推定していることから、いずれも合理性があり、当審判所においても、これを不相当とする理由は認められない。

(平成9年分の所得税の更正処分等/棄却)

2)「市街地価格指数」による算定方法を棄却した裁決事例

【審判所の判断】

〇…市街地価格指数は、個別の宅地価格の変動状況を直接的に示すものではないから、これに基づき算定した金額は、亡父が本件各土地を取得した時の市場価値を適切に反映するものとはいえず、また、請求人が採用した同指数は、六大都市市街地価格指数であるが、適切に反映したものとはいえない。そうすると、請求人らが取得費として主張する金額は、亡父が本件各土地を取得した時価であるとは認められない以上、同金額が本件各土地の取得費であるとすることもできない。

3)まとめ

上記平成12年裁決で「市街地価格指数」による算定方法が合理的であると判断されたことによって、この方法による取得費の算定が推奨されるようになりました。ただ、市街地価格指数を用いて算定した取得時の時価相当額は、「取得に要した金額」の近似値にすぎません。また、平成26年の裁決事例では、市街地価格指数により算定した金額を取得費とすべきとした請求人の主張を棄却しており、裁決事例も、明確に定まっていません。ですので、譲渡所得を算定するにあたって、市街地価格指数により算定した取得時の時価相当額を取得費として控除した場合には、税務当局から否認されるリスクがあることも念頭に置いておくべきでしょう。

※本記事は記事投稿時点(2018年12月11日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:平成30年度税制改正事業承継特例措置~実体なき代表者就任~否認リスク

【前の記事】:相続法等改正の概要