チェスターNEWS

相続法等改正の概要

2018/12/04

関連キーワード: 相続税

1.はじめに

平成30年7月6日、「民法及び家事事件手続法の一部を改正する法律(平成30年法律第72号。以下「本法律」とします)が成立し(平成30年7月13日公布)、民法のうち相続法の分野について、大きな見直しが行われました。また、同時に、「法務局における遺言書の保管等に関する法律(平成30年法律第73号。以下「遺言書保管法」とします)が成立しました(平成30年7月13日公布)。

どのような見直しが行われたのか、その改正の概要について、以下で説明いたします。

2.配偶者の居住権を保護するための方策

配偶者の居住権保護のための方策としては、大きく2つ。「配偶者短期居住権」と「配偶者居住権」があります。では、それぞれについて、以下で説明いたします。

(1)配偶者短期居住権

相続開始後の配偶者に短期的な居住を保護すべく、配偶者短期居住権の制度が創設されることになりました。

配偶者短期居住権には、次のように、居住建物を遺産分割するかどうかに応じ、2つの方策が設けられています。

ⅰ)居住建物について配偶者を含む共同相続人間で遺産の分割をすべき場合

配偶者は、相続開始の時に被相続人所有の建物に無償で居住していた場合には、遺産分割によりその建物の帰属が確定するまでの間又は相続開始の時から6ケ月を経過する日のいずれか遅い日までの間、引き続き無償でその建物を使用することができることとしました(改正後民法第1037条第1項第1号)。

ⅱ)遺贈などにより配偶者以外の第三者が居住建物の所有権を取得した場合や、配偶者が相続放棄した場合など(ⅰ)以外の場合

配偶者が、相続開始の時に被相続人所有の建物に無償で居住していた場合には、居住建物の所有権を取得した者は、いつでも配偶者に対し配偶者短期居住権の消滅申入れをすることができるが、配偶者はその申入れを受けた日から6ケ月を経過するまでの間、引き続き無償でその建物を使用することができることとしました(改正民法1037条第1項第2号)。

(2)配偶者居住権

Ⅰ)配偶者居住権の権利内容

残された高齢の配偶者が住み慣れた住環境での生活を継続しつつ、その後の生活資金を確保するために、「配偶者居住権」という新しい権利が創設されました。

この配偶者居住権は一般の所有権と比べて権利内容が制約されています。具体的には、配偶者は当該建物に居住することはできますが、その建物を売却したり、自由に賃貸することができないとされています。このように、権利内容が制約されているため、当該建物の評価額を圧縮することが可能となります。そこで、配偶者としては、遺産分割の際に、当該建物の所有権を取得するよりも低廉な価格で権利を取得することによって従前の居住を確保し、その分、預貯金債権等の生活資金も十分に確保できるようになります。

具体的には、次のようになります。

例えば、子供が1人いる夫婦の夫が死亡したケースを考えます。この場合、相続人は妻である配偶者Aと子供B。夫の残した遺産が、自宅不動産(評価額5,000万円)と預貯金5,000万円とします。この場合、配偶者の法定相続分は2分の1なので、配偶者Aが自宅不動産を取得すると、預貯金は全て子供Bが取得することになり、配偶者Aは夫の死後の老後資金を確保することができません。

このケースで配偶者居住権の制度を利用すると、自宅不動産の価値について、配偶者居住権の価値と配偶者居住権の負担付所有権の価値とに分けることができます。仮に、配偶者居住権の価値が2,000万円と評価されたのであれば、預貯金債権3,000万円を取得することも可能となり、これにより、配偶者Aは十分な老後資金を確保することができます。

Ⅱ)配偶者居住権の財産評価方法

配偶者居住権の財産的価値をどのような方法で評価するかについて、現在、確定した基準はありませんが、財産評価方法としては、様々な方法が検討されています。一例として、下記方法が考えられています。

ⅰ)「居住建物の賃料相当額」から「配偶者負担の必要費」を控除した価額に、存続期間に対応する年金現価率を乗じる財産評価方法

←この方法には、上記の「賃料相当額」が、専門家以外の者による算定が困難であるという欠点があります。

ⅱ)「現在の居住建物及びその敷地の価額」から「配偶者居住権の負担付の建物及び敷地の所有権の価額」を差し引くという財産評価方法

この点、「配偶者居住権の負担付の建物及び敷地の所有権の価額」については、「配偶者居住権が消滅する時点の居住建物及び敷地の価額」を現在価値に引き直して求めます。

また、この財産評価方法は、「配偶者居住権の価額」と「配偶者居住権の負担付の建物及び敷地の所有権の価額」の合計が、「現在の建物及び敷地の所有権の価額」と等しいことが前提となります。

ⅲ)共同相続人間の合意を得た上で、固定資産税評価額等の税制上の評価額を用いる財産評価方法

Ⅲ)配偶者居住権の税制

配偶者居住権は一定の経済的価値がある権利のため、相続税法上も一定の評価対象となると考えられることから、早ければ、平成31年税制改正で具体的に対応される見込みです。

現行法では固定資産税の納税義務者は固定資産の所有者とされていることからすれば、配偶者居住権が設定されている場合でも、居住建物の所有者が固定資産税の納税義務者となります。

ただ、改正民法において、配偶者は、居住建物の通常の必要費を負担することになっており(改正民法第1034条第1項)、通常の必要費には、居住建物に課される公租公課(例えば、固定資産税)が含まれます。とすれば、居住建物の所有者は、居住建物の固定資産税を納付した場合でも、配偶者に対して求償することができることになります。

3.遺産分割等に関する見直し

(1)配偶者保護のための方策(持戻し免除の意思表示の推定規定)

改正民法第903条第4項では、①婚姻期間が20年以上の夫婦の一方配偶者が、他方配偶者に対し、②その居住の用に供する建物又はその敷地の全部又は一部(居住用不動産)を目的とする贈与等をした場合には、③第903条第3項の持戻しの免除の意思表示があったものと推定し、遺産分割において当該居住用不動産の持戻し計算(※)を不要とすることとしています。

※「持戻し計算」とは、各相続人の相続分を算定する際に、相続人に対する贈与の目的財産を相続財産とみなし、相続人が贈与又は遺贈により取得した財産を特別受益に当たるとして、当該相続人の相続分の価額から、その特別受益に当たるとした財産の価額を控除する計算のことです(民法第903条第1項)。

上記の改正は、相続税法上の特例(配偶者間で居住用の不動産が贈与された場合に2,000万円までの控除を認める制度)と相まって、残された配偶者の老後の生活保障を厚くするものといえます。

また、婚姻期間が20年以上の夫婦の一方配偶者が、他方配偶者に対して、その夫婦が居住している建物又はその敷地を贈与又は遺贈する場合、通常は、これまでの貢献に報いるとともに、残された配偶者の老後の生活保障を厚くする趣旨で行われていると考えられることに配慮したものといえます。

(2)仮払い制度等の創設・要件明確化

平成28年12月29日、最高裁判所が従来の判例を変更し、預貯金債権が遺産分割の対象に含まれるとの判断を下しました(民集70巻8号2121頁。以下「本決定」とします)。

この決定により、被相続人名義の預貯金債権は、遺産分割までの間、共同相続人全員が共同して行使しなければならないことになり、被相続人名義の預貯金を遺産分割前に払い戻す必要がある場合に不都合が生じていました。その不都合を解消すべく、今回、次のような2つの方策が創設されました。

ⅰ)家事事件手続法の保全処分の要件を緩和する方策

預貯金債権の仮分割の仮処分については、家事事件手続法第200条第2項の要件(事件の関係人の急迫の危険の防止の必要があること)を緩和することとしました。

改正法(家事事件手続法第200条第3項)では、家庭裁判所が、①遺産の分割の審判又は調停の申立てがあった場合において、②相続財産に属する債務の弁済、相続人の生活費の支弁その他の事情により遺産に属する預貯金債権を行使する必要があるときは、③他の共同相続人の利益を害しない限り、④相続人の申立てにより、➄遺産に属する特定の預貯金債権の全部又は一部を申立人に仮に取得させることができるものとしています。

ⅱ)家庭裁判所の判断を経ないで、預貯金の払戻しを認める方策

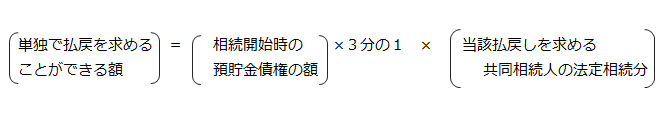

各共同相続人は、遺産に属する預貯金債権のうち、各口座ごとに(※1)以下の計算式で求められる額(ただし、同一の金融機関に対する権利行使は、法務省令で定める額を限度とする(※2))までについては、他の共同相続人の同意がなくても単独で払戻しを求めることができることとしました。

※1:権利行使ができる預貯金債権の割合や額については、個々の預貯金債権ごとに判断されます。

例えば、遺産の中に、X銀行の普通預金600万円と定期預金3,000万円があったとします。この場合に、法定相続分が2分の1の相続人Yが単独で権利行使できるのは、X銀行の普通預金100万円とX銀行の定期預金500万円となります。このケースで、相続人YがX銀行の普通預金600万円を払い戻すことはできません。

※2:金額による上限が設定されており、金融機関ごとに法務省令で定める額が上限となります。また、同一の金融機関に複数の口座がある場合には、これらを合算した額をもとに、法務省令で定める上限額にあたるかどうかを判断します。

(3)遺産の分割前に遺産に属する財産が処分された場合の遺産の範囲

ⅰ)改正民法第906条の2第1項において、遺産の分割前に遺産に属する財産が処分された場合であっても、共同相続人全員の同意により、当該処分された財産を遺産分割の対象に含めることができるとしました。

これは、これまで実務において定着していた考え方を明文化したものです。

ⅱ)また、改正民法第906条の2第2項では、共同相続人の一人又は数人が遺産の分割前に遺産に属する財産の処分をした場合には、当該処分をした共同相続人については、上記の第906条の2第1項の同意を得ることを要しないとしました。これは、次のような不公平な状態を是正するために創設されたものです。すなわち、遺産分割前に、共同相続人の一人又は数人が他の共同相続人の同意を得ずして遺産に属する財産の処分をした場合には、当該処分がなかった場合と比べ、当該処分をした共同相続人の一人又は数人が多くの財産を取得してしまうという不公平が生じるのですが、その不公平を是正するために、上記の制度が創設されました。

4.遺言制度に関する見直し

(1)自筆証書遺言の方式緩和

ⅰ)自筆証書遺言に添付する財産目録については、自書でなくてもよいこととしました。

これは、自筆証書遺言の利用促進を図るものです。

ⅱ)ただし、自筆証書遺言の偽造防止のために、自筆証書遺言に自書によらない財産目録を添付する場合には、その財産目録の毎ページに署名及び押印をしなければならないとされました。また、自書によらない記載が両面に及ぶ場合においては、その両面について署名及び押印をしなければならないとされました。

(2)遺言執行者の権限の明確化

ⅰ)遺言執行者の一般的な権限として、遺言執行者がその権限内において遺言執行者であることを示してした行為は、相続人に対し直接にその効力を生ずることとされました。

ⅱ)特定遺贈又は特定財産承継遺言(いわゆる「相続させる旨の遺言」のうち、遺産分割方法の指定として特定の財産の承継が定められたもの)がされた場合について、遺言執行者の原則的な権限内容が明確化されました。具体的には、遺贈がされた場合の遺贈義務者について(改正民法第1012条第2項)、特定財産承継遺言がされた場合の遺言執行者による対抗要件具備について(改正民法第1014条第2項)、特定財産承継遺言の対象財産が預貯金債権である場合における遺言執行者による預貯金債権の払戻し及び解約について(改正民法第1014条第3項)等の権限が明確化されました。

5.遺留分制度に関する見直し

(1)遺留分減殺請求権の金銭債権化

ⅰ)遺留分に関する権利の行使によって遺留分侵害額に相当する金銭債権が生じることとしました(改正民法第1046条第1項)。

ⅱ)遺留分権利者から金銭請求を受けた受遺者又は受贈者が、金銭を直ちには準備できない場合には、受遺者等は、裁判所に対し、金銭債務の全部又は一部の支払につき期限の許与を求めることができることとしました(改正民法第1047条第5項)。

(2)遺留分の算定方法の見直し

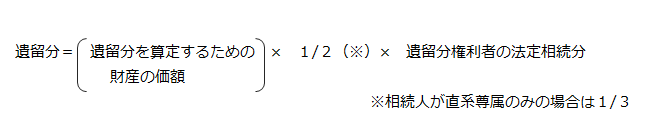

ⅰ)遺留分及び遺留分侵害額を求める計算式が明文化されました。

《遺留分を求める計算式》

《遺留分侵害額を求める計算式》

遺留分侵害額

=(遺留分の額)

-(遺留分権利者が受けた特別受益の額)

-(遺産分割の対象財産がある場合(既に遺産分割が終了している場合も含む。)には具体的相続分に応じて遺産を取得したものとした場合の当該遺産の価額(ただし、寄与分による修正は考慮しない。))

+(被相続人に債務がある場合には、その債務のうち遺留分権利者が負担する債務の額)

ⅱ)相続人に対する贈与は、相続開始前の10年間にされたものに限り、その価額を、「遺留分を算定するための財産の価額(※)」に算入する(第1030条後段の規律は維持)。

※「遺留分を算定するための財産の価額」を求める計算式(改正民法第1043条第1項、第1044条関係)

遺留分を算定するための財産の価額

=(相続時における被相続人の積極財産の額)

+(相続人に対する生前贈与の額(原則10年以内))

+(第三者に対する生前贈与の額(原則1年以内)

-(被相続人の債務の額)

6.相続の効力等に関する見直し

相続を原因とする権利変動についても、これによって利益を受ける相続人は、登記等の対抗要件を備えなれば法定相続分を超える権利の取得を第三者に主張することができないこととしました(改正民法第899条の2第1項)。

7.相続人以外の者の貢献を考慮するための方策

相続人以外の親族が被相続人に対する療養看護その他の労務の提供により被相続人の財産の維持又は増加について寄与をした場合には、相続人に対して金銭(特別寄与料)を請求することができることとしました(改正民法第1050条)。

8.施行日

以上のような改正民法の施行期日については、次のように段階的に定められています。ただ、以下の(1)(2)に関する施行日を定める政令については、平成30年8月末現在で制定されていませんが、今後、決まり次第、法務省のホームページなどで公表されます。

1)原則

原則として、公布の日(平成30年7月13日)から起算して1年を超えない範囲内において政令で定める日から施行することとしています(附則第1条本文)。

2)配偶者の居住の権利の施行

配偶者の居住の権利に関する規定(改正民法第1028条から第1041条まで)については、「公布の日から起算して2年を超えない範囲内において政令から定める日」から施行することとしています(附則第1条第4号)。

3)自筆証書遺言の方式の緩和の施行

自筆証書遺言の方式緩和(改正民法第968条)に関する規定については、「公布の日から起算して6月を経過した日」から施行することとされており(附則第1条第2号)、平成31年1月13日から施行されます。

4)その他

上記の他に、民法の一部を改正する法律(平成29年法律第44号)による改正(いわゆる債権法改正)に伴い規定を整備するもの(改正民法第998条、第1000条及び第1025条の改正規定等)については、債権法改正の施行日(平成32(2020)年4月1日)から施行することとしています(附則第1条第3号)。

なお、相続に関する法律に興味がある方は、下記サイトも併せてご活用下さい。

チェスターグループのCST法律事務所が運営するサイトで、相続に関する法律情報や事例を定期的に発信しています。

※本記事は記事投稿時点(2018年12月4日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:譲渡所得の算定~取得費不明・市街地価格指数による算定方法~