チェスターNEWS

地積規模の大きな宅地の評価~遺産相続の場合の注意点

2019/10/08

関連キーワード: 地積規模の大きな宅地 遺産相続

1 はじめに

「広大地の評価」について見直しがあり、平成30年1月1日以後の相続等により取得した財産の評価については、「地積規模の大きな宅地の評価」に変わりました。

これにより、以前のような面積に比例して減額する評価方法から、各土地の状況に応じて計上や面積に基づいて評価する方法に変わりました。

また、以前より要件が明確になったため、形式的に要件を充たしていれば本評価が適用できると考えて一旦相続し、その直後に、要件を充たさないが本来望んでいた形に所有形態を変更しようとするという事例が見受けられますが、この場合は、本評価の適用が否認されるリスクもあります。

ここで、まず、「地積規模の大きな宅地の評価」について、以下で簡単に説明します。

2 地積規模の大きな宅地の評価

(国税庁HP「№4609地積規模の大きな宅地の評価」)

1)地積規模の大きな宅地とは

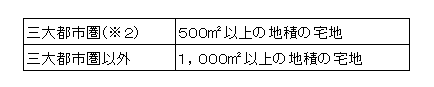

地積規模の大きな宅地(※1)とは、以下のようになります。

※1:次の①から④のいずれかに該当する宅地は、「地積規模の大きな宅地」から除外されます。

➀市街化調整区域(都市計画法第34条第10号又は第11号の規定に基づき宅地分譲に係る同法第4条第12項に規定する開発行為を行うことができる区域を除きます。)に所在する宅地

➁都市計画法の用途地域が工業専用地域に指定されている地域に所在する宅地

➂指定容積率が400%(東京都の特別区においては300%)以上の地域に所在する宅地

➃財産評価基本通達22-2に定める大規模工場用地

※2:三大都市圏とは、次のような地域を指します。

➀首都圏整備法第2条第3項に規定する既成市街地又は同条第4項に規定する近郊整備地帯

➁近畿圏整備法第2条第3項に規定する既成都市区域又は同条第4項に規定する近郊整備区域

➂中部圏開発整備法第2条第3項に規定する都市整備区域

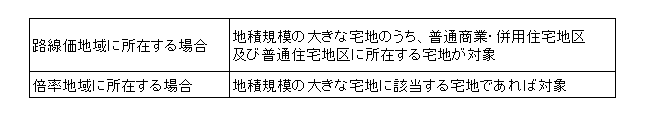

2)対象となる宅地

「地積規模の大きな宅地の評価」の対象となる宅地は、以下のようになります。

3)評価方法

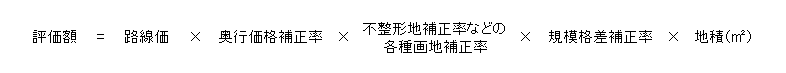

ⅰ)路線価地域に所在する場合の評価方法

路線価地域に所在する場合、「地積規模の大きな宅地の評価」の対象となる宅地の価額は、次のような算式により求められます。

ⅱ)倍率地域に所在する場合の評価方法

倍率地域に所在する場合、「地積規模の大きな宅地の評価」の対象となる宅地の価額は、次の①の価額と➁の価額のいずれか低い価額により評価されます。

➀その宅地の固定資産税評価額に倍率を乗じて計算した価額

➁その宅地が標準的な間口距離及び奥行距離を有する宅地であるとした場合の1㎡当たりの価額に、普通住宅地区の奥行価格補正率や不整形地補正率などの各種画地補正率の他、規模格差補正率を乗じて求めた価額に、その宅地の地積を乗じて計算した価額

3 遺産相続の場合の注意点

宅地を評価する単位ですが、基本的に、利用の単位となっている1画地ごとに評価することとなっており、1筆単位ではありません(財産評価基本通達7-2)。

そして、本評価における面積要件についても、この評価単位に従って判定することになります。よって、仮に2筆の土地であっても、一体的に利用されているのであれば、1つの土地として評価されることになりますので、当該2筆全体の面積によって判定されることになります。

ただ、遺産分割などで土地の分割がされる場合には、注意が必要です。

すなわち、遺産分割などで土地が分割された場合は、原則として、分割後の土地を1画地として評価することになります。

よって、土地が分割された場合には、分割後の土地を一体的に利用していたとしても、分割後の土地を1画地として評価し、本評価の面積要件についても、分割後の土地の面積で判定することになります。

もっとも、土地を分割せずに、共有や単独持分という形で相続した場合には、土地全体の面積で評価することになります。

具体的には、例えば、三大都市圏にある土地800㎡を、妻と長男で半分に分割して相続した場合、妻が400㎡、長男が400㎡を相続することとなるため、三大都市圏の面積要件500㎡を充たさないことから、本評価の適用は受けられないことになります。

もっとも、当該800㎡の土地を妻と長男が共有持分として相続した場合には、土地全体の面積である800㎡を基準に面積要件を判定することになることから、同要件をクリアすることになります。

このように、相続により共有持分となる場合には、基本的には、土地全体の面積で判定されるのですが、共有持分で相続された後に、売買等による土地利用のために土地を分割した場合は、本評価の適用は、次のようになります。

共有相続された後に行われた土地の分割に経済的合理性があれば、本評価の適用関係には特に影響しません。ただ、実態としては分割して相続しているのに、本評価の適用を受けるためだけに、一旦共有持分として相続したような場合には、本評価の適用が否認されるおそれもあります。

※本記事は記事投稿時点(2019年10月8日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:教育資金の一括贈与に係る贈与税の非課税措置制度の見直し~Q&Aの改訂