チェスターNEWS

消費税率10%への引き上げに伴い住宅取得資金の贈与税非課税枠を拡大

1 はじめに

令和元年10月1日から消費税が10%に引き上げられました。これに伴って、直系尊属から住宅取得資金等の贈与を受けた場合の非課税特例における非課税限度額が拡大されました(租税特別措置法70の2等)。つまり、住宅取得等資金の贈与税の非課税特例について、従来は「通常の住宅資金非課税限度額」が適用されていましたが、消費税が10%に引き上げられたことに伴い、「特別住宅資金非課税限度額」が設けられ、非課税限度額が拡大されました。

これについて、以下で簡単に説明します。

2 住宅取得等資金の贈与税の非課税特例(非課税特例)とは

1)制度のあらまし

では、まず、住宅取得等資金の贈与税の非課税特例について説明します。

参考:国税庁HP「№4508直系尊属から住宅取得等資金の贈与を受けた場合の非課税」より

住宅取得等資金の贈与税の非課税特例とは、平成27年1月1日から令和5年12月31日までの間に、父母や祖父母などの直系尊属からの贈与により、自己の居住の用に供する住宅用の家屋の新築、取得又は増改築等(以下「新築等」といいます。)の対価に充てるための金銭(以下「住宅取得等資金」といいます。)を取得した場合において、一定の要件を満たすときは、一定の非課税限度額までの金額について、贈与税が非課税となります(以下「非課税特例」といいます)。

2)受贈者の要件

次の要件の全てを満たす受贈者が非課税特例の対象となります。

➀贈与を受けた時に贈与者の直系卑属(贈与者は受贈者の直系尊属)であること

➁贈与を受けた年の1月1日において、20歳以上(贈与が令和4年4月1日以後の場合は、18歳以上)であること

➂贈与を受けた年の年分の所得税に係る合計金額が2,000万円以下(新築等をする住宅用の家屋の床面積が40㎡以上50㎡未満の場合は、1,000万円以下)であること

➃平成21年分から平成26年分までの贈与税の申告で「住宅取得等資金の非課税」の適用を受けたことがないこと(一定の場合を除く)

⑤自己の配偶者、親族などの一定の特別の関係がある者から住宅用の家屋の取得をしたものではないこと、又はこれらの者との請負契約等により新築若しくは増改築等をしたものではないこと

⑥贈与を受けた年の翌年3月15日までに住宅取得等資金の全額を充てて住宅用の家屋の新築等をすること

⑦贈与を受けた時に日本国内に住所を有していること(受贈者が一時居住者であり、かつ、贈与者が一時居住贈与者又は非居住贈与者である場合を除きます。)

⑧贈与を受けた年の翌年3月15日までにその家屋に居住すること又は同日後遅滞なくその家屋に居住することが確実であると見込まれること

3)住宅用の家屋の新築、取得又は増改築等の要件

「住宅用の家屋の新築」には、その新築とともにするその敷地の用に供される土地等又は住宅の新築に先行してするその敷地の用に供されることとなる土地等の取得を含みます。

「住宅用の家屋の取得又は増改築等」には、その住宅の取得又は増改築等とともにするその敷地の用に供される土地等の取得を含みます。

Ⅰ)新築又は取得の場合の要件

ⅰ)新築又は取得した住宅用の家屋の登記簿上の床面積が40㎡以上240㎡以下で、かつ、その家屋の床面積の2分の1以上に相当する部分が受贈者の居住の用に供されるものであること

ⅱ)取得した住宅が次のいずれかに該当すること

➀建築後使用されたことのない住宅用の家屋

➁建築後使用されたことのある住宅用の家屋で、その取得の日以前20年以内(耐火建築物の場合は25年以内)に建築されたもの

➂建築後使用されたことのある住宅用の家屋で、地震に対する安全性に係る基準に適合するものであることにつき、一定の書類により証明されたもの

➃上記➁及び➂のいずれにも該当しない建築後使用されたことのある住宅用の家屋で、その住宅用の家屋の取得の日までに同日以後その住宅用の家屋の耐震改修を行うことにつき、一定の申請書等に基づいて都道府県知事などに申請をし、かつ、贈与を受けた翌年3月15日までにその耐震改修によりその住宅用の家屋が耐震基準に適合することとなったことにつき一定の証明書等により証明がなされたもの

住宅取得等資金の贈与が令和4年1月1日以後の場合は、中古住宅について築年数の要件(上記ⅱ)➁)が廃止され、新耐震基準に適合していることが要件に追加されます。なお、登記簿上の建築日付が昭和57年1月1日以後であれば、新耐震基準を満たしているとみなされます。

Ⅱ)増改築等の場合の要件

ⅰ)増改築後の住宅用の家屋の登記簿上の床面積が40㎡以上240㎡以下で、かつ、その家屋の床面積の2分の1以上に相当する部分が受贈者の居住の用に供されるものであること

ⅱ)増改築等に係る工事が、自己が所有し、かつ居住している家屋に対して行われたもので、一定の工事に該当することについて、「確認済証の写し」、「検査済証の写し」又は「増改築等工事証明書」などの書類により証明されたものであること

ⅲ)増改築等に係る工事に要した費用の額が100万円以上であること。また、増改築等の工事に要した費用の額の2分の1以上が、自己の居住の用に供される部分の工事に要したものであること

3 非課税限度額(令和3年12月31日までの贈与)

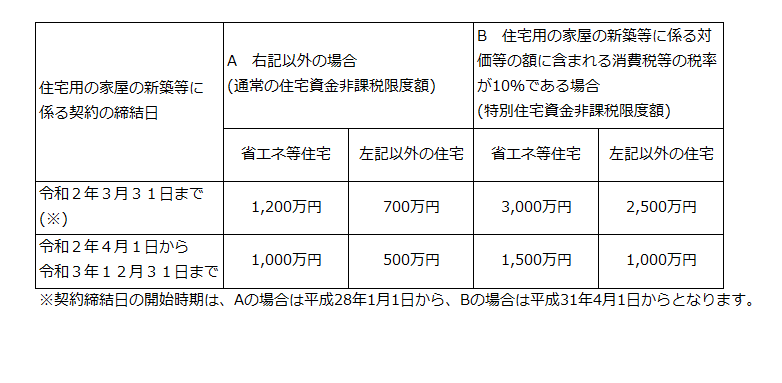

非課税限度額は、「特別住宅資金非課税限度額(下記図表のB)」と「通常の住宅資金非課税限度額(下記図表のA)」とで異なります。

まず、「特別住宅資金非課税限度額」は、住宅用の家屋の新築等に係る契約の締結日が平成31年4月1日から令和3年12月31日までの間の契約で、かつ、住宅用の家屋の新築等に係る対価等の額に含まれる消費税等の税率が10%であるときに限って適用されます。

受贈者ごとの非課税限度額は以下の図表の通り、新築等をする住宅用の家屋の種類ごとに、受贈者が最初に非課税の特例の適用を受けようとする住宅用の家屋の新築等に係る契約の締結日に応じた金額となります。

※契約締結日の開始時期は、Aの場合は平成28年1月1日から、Bの場合は平成31年4月1日からとなります。

以上のように、特別住宅資金非課税限度額(B)については、従来の非課税限度額(A)よりも多くの金額が手当てされています。

また、非課税限度額は、「省エネ等住宅」と「それ以外の住宅」で分けて設定されており、「省エネ等住宅」とは、省エネ等基準(➀断熱等性能等級4若しくは一次エネルギー消費量等級4以上であること、②耐震等級(構造躯体の倒壊等防止)2以上若しくは免震建築物であること又は➂高齢者等配慮対策等級(専用部分)3以上であること)に適合する住宅用の家屋であることにつき、住宅性能証明書等を贈与税の申告書に添付することにより証明されたものをいいます。

4 非課税限度額(令和4年1月1日以後の贈与)

令和4年度税制改正では、住宅取得等資金の贈与税の非課税限度額が見直されました。

令和4年1月1日以後に贈与が行われた場合は、住宅用の家屋の新築等に係る契約の締結日にかかわらず、非課税限度額は以下の金額となります。

① 省エネ等住宅 1,000万円

② それ以外の住宅 500万円

5 その他

贈与税の計算に当たっては、特別住宅資金非課税限度額を適用した後の残額については、暦年課税の場合は基礎控除(110万円)を適用することができ、相続時精算課税の場合には特別控除(2,500万円)を適用することができます。

なお、非課税特例と住宅ローン控除を併用する場合、贈与された住宅取得等資金を「住宅の取得価額等」から差し引く必要があります。にもかかわらず、贈与された住宅取得等資金を差し引かずに住宅ローン控除額を適用する計算誤りが多く発生しています。

※本記事は記事投稿時点(2019年10月1日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:地積規模の大きな宅地の評価~遺産相続の場合の注意点

【前の記事】:令和元年度税制改正~個人版事業承継税制