チェスターNEWS

令和元年台風19号~土地等の評価「調整率」を公表

1 はじめに

令和元年台風19号により被害を受けられた皆様方に対し、心よりお見舞い申し上げます。

令和元年台風19号は、著しく異常かつ激甚な非常災害であるとして「特定非常災害」に指定されました。

これを受け、特定の土地等に係る相続税・贈与税の課税価格の計算において、「取得時の時価」ではなく、「特定非常災害の発生直後の価額」によることができる特例が適用されることになります(措置法69の6、69の7)。

財産評価の方法等の概要を以下で簡単に説明いたします。

(国税庁HP「令和元年台風19号により被害をうけられた方へ(相続税・贈与税における財産評価の概要)」)

2 特定非常災害発生日前(令和元年10月9日以前)に取得した財産の評価

(1)土地及び株式等(租税特別措置法に基づく特例評価)

【特例評価の適用要件】

特例評価の適用を受けるためには、A取得時期、B対象となる財産の要件を満たすことがポイントとなります。

A 取得時期

①平成30年12月10日から令和元年10月9日までの間に相続等(相続又は遺贈)により取得したもの

②平成31年1月1日から令和元年10月9日までの間に贈与により取得したもの

B 対象となる財産

土地等 → 令和元年10月10日(特定非常災害発生日)において所有していた土地等のうち、特定地域(※1)内にある土地等【特定土地等】

株式等 → 令和元年10月10日において所有していた株式等(※2)のうち、その取得の時において、特定地域内にあった動産等(※3)の価額が保有資産の合計額の10分の3以上である法人の株式等【特定株式等】

【特例評価による評価額】

特定非常災害の発生直後の価額(※5)(土地等の価額は、令和元年分の路線価等に「調整率(※4)」を乗じて計算します。)によることができます。

※1:「特定地域」とは、特定非常災害により被災者生活再建支援法第3条第1項の規定の適用を受ける地域(同項の規定の適用がない場合には、その特定非常災害により相当な損害を受けた地域として財務大臣が指定する地域)をいいます。

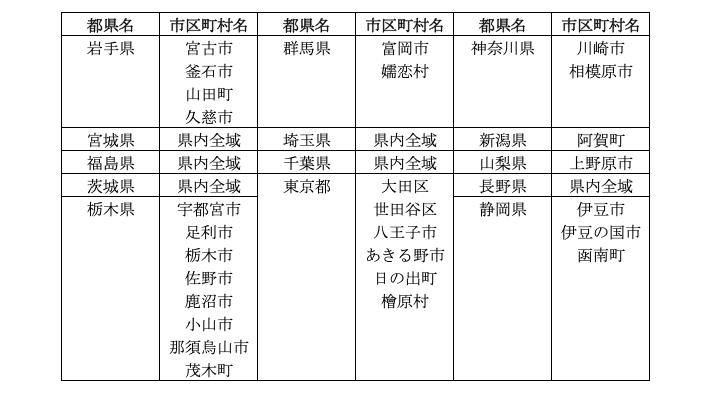

特定地域は、次の地域が該当します(令和元年12月18日現在)。

※2:金融商品取引所に上場されている株式など一定のものは除きます。

※3:この場合の「動産等」とは、動産(金銭及び有価証券を除きます。)、不動産、不動産の上に存する権利及び立木をいいます。

※4:「調整率」とは、特定非常災害による地価下落の状況を反映させ、特定地域内の地域ごとに定められたものです。

台風19号に係る特定地域内の宅地の調整率は、被害の大きい地域ほど低くなっています。例えば、宮城県伊具郡丸森町は0.60と最も低い地域となっています。その他の地域の調整率については、国税庁HPに掲載されている「調整率表」で確認できます。

(国税庁HP)

※5:「特定非常災害の発生直後の価額」の具体的な計算式は次のようになります。

例:路線価(平成31年1月1日時点)が200,000円、調整率が0.70の場合

→200,000円 × 0.70 = 140,000円

※これを基にして、奥行価格補正率などの画地調整率を乗じます。

(2) 家屋

特定非常災害発生日前に相続等又は贈与により取得した家屋の価額

→固定資産税評価額に基づいて評価します。

※平成30年中に取得した家屋は平成30年度の固定資産税評価額を用います。

※令和元年(平成31年)中に取得した家屋は、令和元年度の固定資産税評価額を用います。

(3)災害減免措置

上記(1)の特例評価の他、相続等又は贈与により取得した財産に被害を受けた人で、一定の要件に該当する場合には、「災害被害者に対する租税の減免、徴収猶予等に関する法律」により相続税又は贈与税が減免されます。

3 特定非常災害発生日以後(令和元年10月10日以後)に取得した財産の評価

(1) 土地等

①令和元年10月10日から令和元年12月31日までの間に相続等又は贈与により取得した土地等

②特定地域内にある土地等

→①かつ②に該当する場合には、「特定非常災害の発生直後の価額」に準じて評価できます。

課税時期の現況において、特定非常災害により土地等が物理的な被害を受け、原状回復していない場合

→原状回復費用相当額(※)を控除した価額により評価できます。

※原状回復費用相当費の例

→①原状回復費用の見積額の80%に相当する金額、又は②市街地農地等を宅地に転用する場合において通常必要とされる宅地造成費相当額から算定した金額とする方法

(2) 家屋

令和元年10月10日から令和元年12月31日までの間に相続又は贈与により被災した家屋を取得した場合の評価方法は以下になります。

①被災した家屋の評価方法

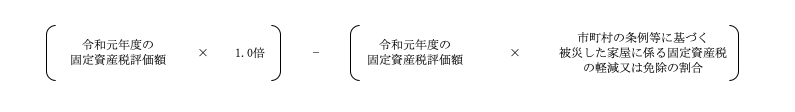

取得した家屋について、被災後の現状に応じた固定資産税評価額が付されていない場合の算式は以下になります。

②被災した家屋について、修理、改良等を行っている場合の評価方法

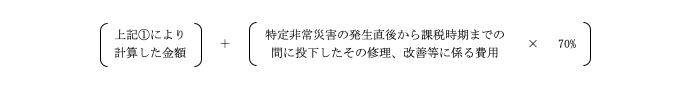

上記①の家屋について、特定非常災害の発生直後から課税時期までの間に修理、改良等を行っている場合の算式は以下になります。

(3) 株式等

令和元年10月10日において特定地域内にあった動産等(※1)の価額が保有資産の合計額の10分の3以上である法人の株式等(※2)を、令和元年10月10日以後同日を含むその法人の事業年度の末日までの間に相続等又は贈与により取得した場合において、その株式等を類似業種比準方式又は配当還元方式により評価するときは、上記2(1)の「特定非常災害発生日前に取得した特定株式等」に準じて計算することができます。

※1:この場合の「動産等」とは、動産(金銭及び有価証券を除きます。)、不動産、不動産の上に存する権利及び立木を言います。

※2:金融商品取引所に上場されている株式など一定のものを除きます。

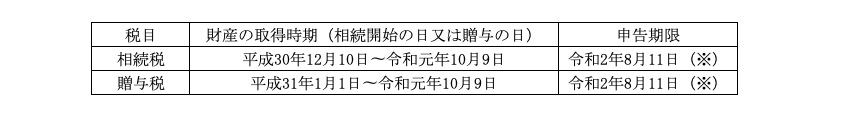

4 申告期限の延長

相続等により財産を取得した相続人等又は贈与により財産を取得した人が、上記2(1)の特例の適用を受けることができる場合の相続税又は贈与税の申告期限は以下になります。

なお、相続税について、相続人等のうちに、上記2(1)の特例の適用を受けることができる人がいる場合には、その相続人等の全員の申告期限が以下の期限まで延長されます。

※ 国税通則法第11条の規定に基づき申告期限が延長された人は、令和2年8月11日とその延長された期限のいずれか遅い日が申告期限となります。

※本記事は記事投稿時点(2020年4月24日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:令和2年度税制改正~配偶者居住権等が消滅した場合の譲渡所得の計算

【前の記事】:民法改正・特別の寄与分~実務での留意点~