チェスターNEWS

小規模宅地等特例の保有要件と申告期限の延長

1 はじめに

相続等により取得した土地が、「令和元年台風第19号」による災害に係る特定地域(※1※2)の土地等である場合、その土地等が災害を受けた土地等か否かに限らず、相続人全員の相続税の申告期限が延長されます(租税特別措置法第69条の8)。

このような相続税の申告において、特定地域外の土地等について小規模宅地等の特例を受ける場合の保有要件の判定について、「当初の10ケ月の申告期限」又は「延長後の期限」のいずれを基準とするのかが問題となります。

これについて、以下で事例を交えながら簡単に説明します。

※1:特定地域とは、特定非常災害により被災者生活再建支援法第3条第1項の規定の適用を受ける地域を言います。

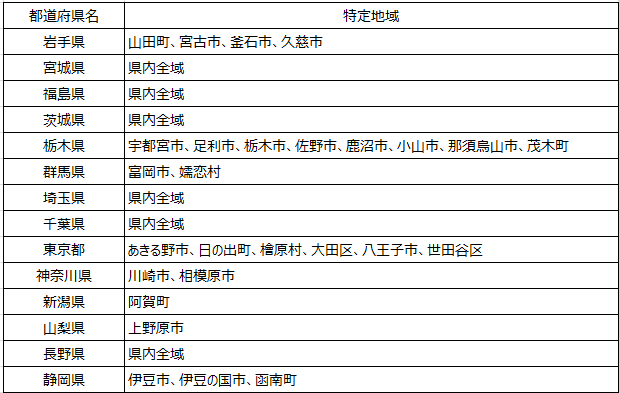

※2:「令和元年台風第19号」による災害に係る特定地域は、以下のようになります(令和元年12月18日現在)。

2 事例検討

《事例》

①平成31年2月10日:被相続人Aが死亡し、A所有土地を相続人B及びCが相続。

Bが相続したのは、埼玉県内(特定地域内)に所在する土地。

Cが相続したのは、神奈川県横浜市(特定地域外)に所在する貸家建付地。

②令和元年10月10日:台風19号による災害発生(特定非常災害発生日)

③令和元年12月10日:当初の申告書提出期限

Cは、当初の申告書提出期限までに、横浜市に所在する貸家建付地について、貸付事業用地として小規模宅地等特例を受けて申告。

④令和2年1月15日:Cが横浜市の貸付建付地を売却

⑤令和2年8月11日:租税特別措置法第69条の8により延長された申告期限

《解説》

上記の事例の場合、「当初の10ケ月の申告書提出期限」である令和元年12月10日を基準に考えると、Cは小規模宅地等特例の保有要件を満たすことになりますが、その後、令和2年1月15日に当該土地を売却していることから、「延長後の期限」である令和2年8月11日を基準に考えると、Cは小規模宅地等特例の保有要件を満たさないことになります。

このような場合に、小規模宅地等特例の保有要件をいずれの期限を基準に判断すべきかが問題となります。

結論的には、「延長後の期限」を基準に考えることとされるため、Cは小規模宅地等特例の保有要件を満たさず、小規模宅地等特例の適用を受けることができません。そして、令和2年8月11日までに訂正申告する必要があります。

これについては、以下のような理由によります。

まず、条文の規定を見てみましょう。

租税特別措置法第69条の8には「同一の被相続人から相続又は遺贈により財産を取得した全ての者のうちに第69条の6第1項の規定の適用を受けることができる者がいる場合において、……相続税法第27条第1項又は第2項の規定により提出すべき申告書の……当該申告書の提出期限は、特定日とする」と規定されています。

このように、条文に「第69条の6第1項の規定の適用を受けることができる者がいる場合」と規定されていることからすれば、実際に第69条の6第1項の規定の適用を受けたか否かに関係なく、相続人の中に特定土地等を相続等により取得した者がいる場合には、相続人全員の申告期限が自動的に延長されることになります。

また、条文には「特定日とする」とあり、「特定日とすることができる」という規定ではないことから、申告期限は特定日とするという強行規定ですので、申告期限を特定日以外にすることはできません。

租税特別措置法第69条の8の条文には「相続税法第27条第1項又は第2項の規定により提出すべき申告書の……当該申告書の提出期限は、特定日とする」とあることから、小規模宅地等特例の保有要件の期限も延長されたものとされます。

ここで、条文の趣旨からも考えてみましょう。

小規模宅地等特例の趣旨は、事業又は住居の用に供されていた宅地のうち最小限必要な部分については、相続人等の生活基盤維持のため欠くことのできないものであり、その処分をするにあたっては相当の制約を受けるのが通常である点にあります。

この点、小規模宅地等特例に保有要件を課した趣旨は、相続後すぐに譲渡した土地等については、相続人等の生活基盤維持のため欠くことのできないものとは言えないという点にあります。

他方、租税特別措置法第69条の8による提出期限の延長は、令和元年台風19号による被害を受けた者を救済する点にあるところ、小規模宅地等特例の保有要件とは趣旨が異なります。

よって、小規模宅地等特例の保有要件は「延長後の期限」を基準として考えることになり、本事例のように延長後の期限の時点で保有要件を満たしていない場合には小規模宅地等特例の適用はないことになります。

もっとも、令和2年8月11日までは、期限内申告となり、訂正申告ができます。

仮に、他に貸付事業用宅地等の小規模宅地等の特例が受けられる土地等がある場合には、訂正申告において、その別の土地等を選択し、小規模宅地等の特例の適用を受けることが可能となります。

なお、特定株式等(一定の株式等のうち、その取得時において、特定地域内にあった不動産・動産等の価額の合計額が保有資産の合計額の10分の3以上である法人の株式等)を保有する場合においても、申告期限が延長されることから、小規模宅地等特例の保有要件も延長されることになります。

※本記事は記事投稿時点(2020年6月8日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:新型コロナの影響による役員給与減額~定期同額給与への該当性

【前の記事】:新型コロナに係る相続税の申告延長手続のFAQ