チェスターNEWS

景観重要建造物・歴史的風致形成建造物の家屋及びその敷地の評価

1 はじめに

景観重要建造物や歴史的風致形成建造物に指定された家屋及びその敷地は、その増築、改築、移転などにおいて一定の制限を受けることから、通常どおりの評価をすると納税者にとって不利益となります。そこで、どのように評価するのかについて、以下で簡単に説明いたします。

2 景観重要建造物

1)根拠~景観法

景観重要建造物として指定されるのは、景観計画区域内の良好な景観の形成に重要な建造物及びこれと一体となって良好な景観を形成している土地その他の物件で、国土交通省令で定める一定の基準に該当するものです(景観法19)。

そして、景観重要建造物は、景観行政団体の長の許可を受けなければ、増築、改築、移転若しくは除却、外観を変更することとなる修繕若しくは模様替又は色彩の変更ができません(景観法22)。

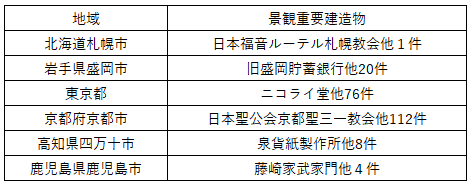

2)景観重要建造物の指定を行っている代表的な地域

3)評価方法

景観重要建造物に指定された家屋及びその敷地の用に供されている宅地は、財産評価基本通達に評価方法の定めがないことから、財産評価基本通達に定める評価方法に準じて評価することになります(評価方法の定めのない財産の評価・財産評価基本通達5)。

そこで、文化財建造物である家屋(財産評価基本通達89-2)及びその敷地の用に供されている宅地(財産評価基本通達24-8)の評価方法に準じて評価します。具体的には、景観重要建造物である家屋及びその敷地の用に供されている宅地でないものとした場合の価額から、その価額に100分の30を乗じて計算した価額を控除した金額によって評価することになります。

3 歴史的風致形成建造物

1)根拠~歴史まちづくり法

歴史的風致形成建造物とは、認定歴史的風致維持向上計画に記載された重点区域内(※1、2)の歴史上価値の高い重要無形文化財又は重要無形民俗文化財の用に供されることによりそれらの価値の形成に寄与している建造物その他の地域の歴史的な建造物のことです。

現に認定重点区域における歴史的風致を形成しており、かつ、その歴史的風致の維持及び向上のためにその保全を図る必要があると認められるもののことで、これと一体となって歴史的風致を形成している土地又は物件を含みます。

※1:「歴史的風致維持向上計画」は、市町村が作成したもので、この計画の中には、「重点区域」を定めなければならないことが「歴史まちづくり法(正式名称は「地域における歴史的風致の維持及び向上に関する法律」)」に規定されています(歴史まちづくり法第5条第2項第2号)。

※2:この「重点区域」は、次の区域のことを言います。

➀重要文化財、重要有形民俗文化財又は史跡名勝天然記念物として指定された建造物の用に供される土地の区域及びその周辺の土地の区域

②重要伝統的建造物群保存地区内の土地の区域及びその周辺の土地の区域

そして、歴史的風致形成建造物に指定された家屋及びその敷地は、増築、改築、移転又は除却をしようとする場合、着手する日の30日前までに、市町村長に届け出る等の一定の制限を受けます(歴史まちづくり法15)。

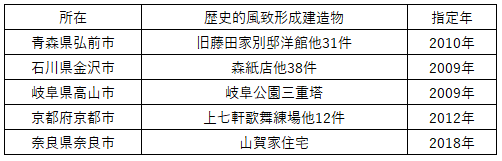

2)歴史まちづくり法で保全される代表的な地域

3)評価方法

歴史的風致形成建造物に指定された家屋及びその敷地の用に供されている宅地は、景観重要建造物と同じく、財産評価基本通達に評価方法の定めがないことから、財産評価基本通達に定める評価方法に準じて評価することになります(評価方法の定めのない財産の評価・財産評価基本通達5)。

そこで、文化財建造物である家屋(財産評価基本通達89-2)及びその敷地の用に供されている宅地(財産評価基本通達24-8)の評価方法に準じて評価します。具体的には、歴史的風致形成建造物である家屋及びその敷地の用に供されている宅地でないものとした場合の価額から、その価額に100分の30を乗じて計算した価額を控除した金額によって評価することになります。

※本記事は記事投稿時点(2020年7月13日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:新型コロナウィルス感染症対応休業支援金は非課税に