チェスターNEWS

新型コロナウイルス感染症の影響~地価下落なら路線価の補正率設定の検討も

1 はじめに

7月1日に公表された令和2年の路線価を見ると、昨年の価額よりも高騰している地域が目立つ内容になっています。

しかしその一方で、新型コロナウィルス感染症などの影響により、地価の下落を見込む向きもあります。

国税庁では、9月頃に国土交通省より公表される7月1日時点での地価である「都道府県地価調査」の状況も踏まえた上で、外部事業者に地価の調査を委託するなどし、これにより広範な地域での大幅な地価の下落が確認された場合には、10月頃以降に、路線価を減額調整する「補正率」の設定などを幅広く検討する方向です。

2 20%以上の地価下落等で補正率が検討される可能性

路線価は、当該年度の1月1日を評価時点とした価額で、同日以後、1年間の地価変動等を考慮して時価の80%程度を目途に算定されています。

そして、この路線価は、当該年度に生じた相続や贈与で取得した土地などの評価額を算定する場合に用いられます。

年度途中で地価が大幅に下落したことにより路線価が時価を上回ることになった場合は、通常は路線価ではなく不動産鑑定士による鑑定評価などにより個別評価することになります。

ただ、新型コロナウィルス感染症の影響などにより、今後の社会情勢等の先行きは不透明だといえます。

そこで、多数の納税者が鑑定評価によることになってしまうような「広範な地域」において、評価時点の時価よりも概ね20%以上下落し路線価が時価を上回るような「大幅な地価の下落」が確認された場合には、路線価が時価を上回らないように路線価に一定の補正率を設定して評価するなどの方法が幅広く検討されるようです。

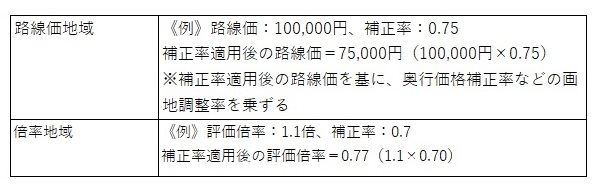

補正率の設定については、地価の大幅な下落が見受けられる地域に対して、市区町村ごとなどの一定のエリア単位での補正率を設定するという方法によるようです。

倍率地域においても、地価の大幅な下落が見受けられる地域に対しては補正率が設定されるようですが、これについては、特定非常災害により調整率が付されたときと同じような評価方法によることも考えられます。

《補正率設定時の評価方法(イメージ)》

3 補正率の設定が複数回に及ぶ可能性

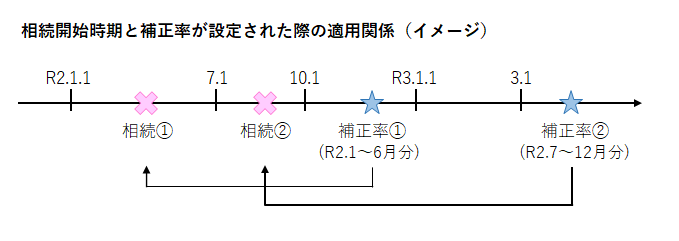

9月頃に公表される都道府県地価調査によって7月1日時点の地価を確認することができ、それによって本年の1月から6月までの地価の下落状況を把握した後に、路線価の補正率が設定される可能性があります。

また、本年7月以降の地価の下落状況については、令和3年3月頃に公表される地価公示によって令和3年1月1日時点の地価を把握することで、令和2年7月以降の地価下落の補正率が設定される可能性があります。

このように、本年の路線価については、補正率の設定が複数回に及ぶ可能性もあります。

《具体的なイメージ》

令和2年1月から6月の相続や贈与に係る申告については補正率➀を使うことになり、そして、令和2年7月から12月の相続や贈与に係る申告については補正率②を使うことになるということも考えられます。

4 申告期限の延長の可能性

補正率が設定されるとしても、本年10月頃以降となり、令和2年の1月頃に相続が生じていた場合等は補正率の設定が申告期限に間に合わないケースも考えられます。

そのため、補正率が設定される際には申告期限の延長も検討されるようです。

(なお、今回の補正率については、あくまでも令和2年分の路線価に対する措置であることに注意して下さい。)

※本記事は記事投稿時点(2020年9月11日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:借家権の評価

【前の記事】:重加算税の要件~隠蔽又は仮装の「特段の行動」とは