チェスターNEWS

住宅ローン控除適用時の選択ミスに注意

1.はじめに

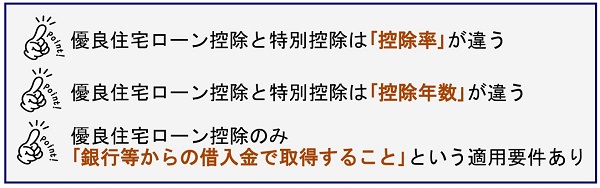

日本国内に居住する個人がマイホームを新築又は取得した場合、適用できる特例は複数あり、それぞれ控除率・上限控除額・控除年数が異なります。

この他にも、居住用住宅の床面積・適用年分の合計所得金額・金融機関等からの借入金の有無など、各特例の適用要件にも違いがあります。

マイホームの取得者は各特例の規定や適用要件の違いを事前に把握し、将来的な状況も踏まえて「どの特例なら適用できるのか」、また適用できる特例が複数ある場合は「どちらの特例の適用が有利なのか」をシミュレーションし、最も有利な特例を適用することが大切です。

今回は、住宅ローン控除適用時の選択ミスによって、所得税を過大納付してしまった事例について、実務上の留意点も併せて解説します。

2.住宅ローン控除適用時の選択ミスをした事例

2-1.事例の概要

Aさんは、建築業者から勧められた税務面での優遇がある「認定長期優良住宅」を建築し、銀行からの借入金によって平成30年4月に居住用住宅を取得しました。

Aさんは「認定長期優良住宅」を新築した場合に適用できる、「認定住宅の新築等に係る住宅借入金等特別控除(以下、優良住宅ローン控除)」と「認定住宅新築等特別税額控除(以下、特別控除)」の比較・検討を行いました。

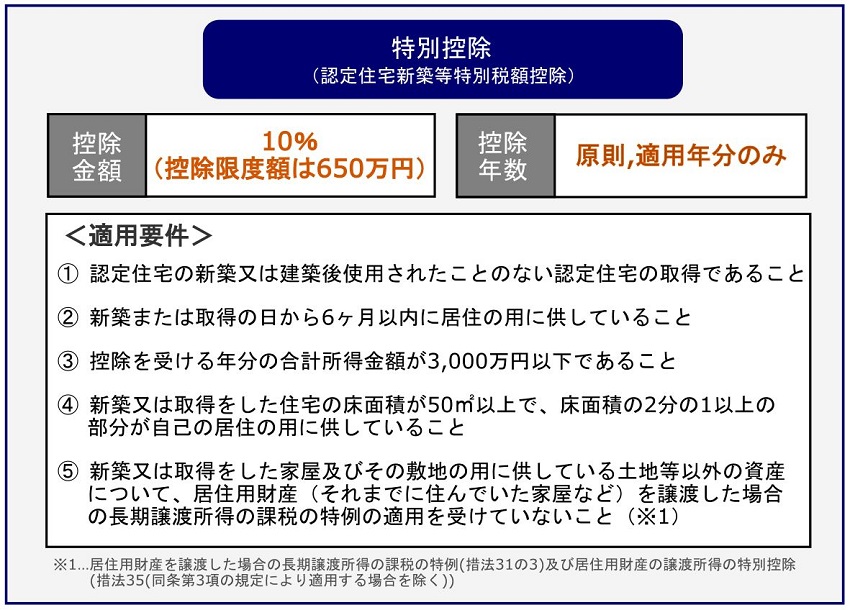

その結果、「優良住宅ローン控除」の適用控除率が1%で、「特別控除」の適用控除率は10%であることから、適用控除率の高い「特別控除を適用した方が有利」と考えました。

そして平成31年3月、特別控除の適用に必要な資料等を入手し、確定申告に係る書類を作成して申告を行いました。

令和元年5月、税務署から資料不足を指摘されて各種特例を再確認したところ、「優良住宅ローン控除」を適用した方が有利であったことに気付きました。

「優良住宅ローン控除(適用控除率1%)」は10年間控除が可能であるのに対し、「特別控除(適用控除率10%)」は適用年分のみの控除にも関わらず、Aさんは「特別控除も10年間控除可能」と誤認していたのです。

2-2.事例のポイント

Aさんは「認定長期優良住宅」を新築していたため、「優良住宅ローン控除」と「特別控除」のどちらでも適用が可能でした。

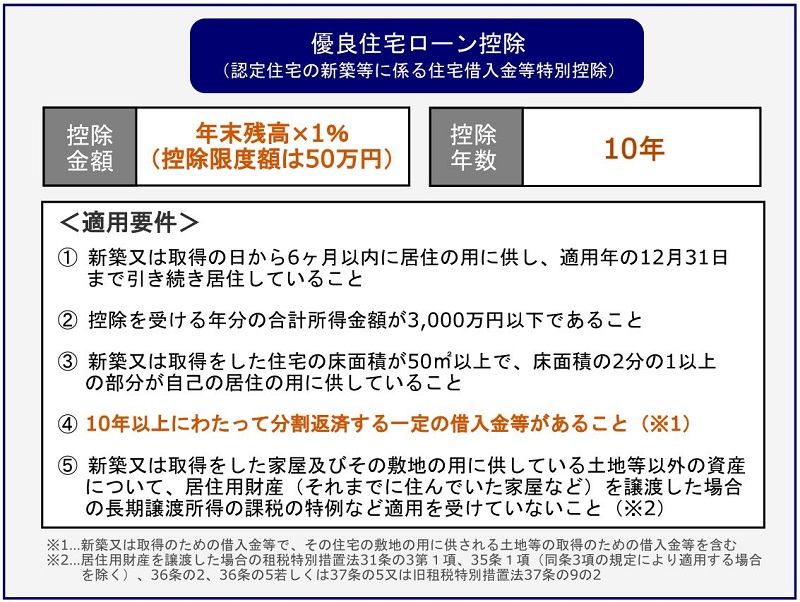

たしかに、居住年の控除率のみを比較すると、「優良住宅ローン控除」の控除率は1%、「特別控除」の控除率は10%と、一見すると「特別控除」の方が有利に見えます。

しかし、特別控除の控除年数は“原則、適用年分のみ”で、優良住宅ローン控除は“10年間適用可能”となるため、本事例では「優良住宅ローン控除」を選択した方が有利となります。

Aさんは銀行からの借入金で居住用住宅を取得し、Aさんの合計所得は毎年1,500万円程度で、将来的に合計所得金額が3,000万円を超えることがないのも明らかであったため、優良住宅ローン控除の適用要件を満たしていました。

今回の事例は、Aさんが各種特例の規定を熟知している税理士に依頼をしていれば、住宅ローン控除適用時の選択ミスは防げたはずです。

3.優良住宅ローン控除と特別控除の違い

今回の事例では、Aさんが控除額の元となる控除率だけを比較したことが、住宅ローン控除適用時の選択ミスを招く原因となりました。

ここで「優良住宅ローン控除」と「特別控除」の違いについて、整理しておきましょう。

なお、この章でご紹介する概要は、本事例でAさんが居住用住宅を取得した、平成30年4月時点の認定長期優良住宅の新築等に係る情報を抜粋して記載します。

3-1.優良住宅ローン控除の概要

優良住宅ローン控除の詳細については、国税庁「住宅を新築又は新築住宅を取得した場合(住宅借入金等特別控除) 」も併せてご覧ください。

3-2.特別控除の概要

特別控除の詳細については、国税庁「認定住宅の新築等をした場合(認定住宅新築等特別税額控除) 」も併せてご覧ください。

4.住宅ローン控除適用時の選択ミスを防ぐために

今回ご紹介した事例は、「優良住宅ローン控除」と「特別控除」のどちらも適用でき、結果としては「優良住宅ローン控除」の適用が有利となりました。

ただし、ケースによっては必ずしも「優良住宅ローン控除が有利になる」とは限らないため、住宅ローン控除適用の選択時には留意が必要です。

例えば、控除年分の合計所得金額が将来的に3,000万円を超えることが見込まれる場合や、金融機関等からの借入金が10年以内に返済されることが明白な場合などです。

これらの場合は「優良住宅ローン控除」の適用要件を満たさない年度(控除が適用できない年度)が発生するため、「特別控除」を適用した方が有利になるケースもあり得るということです。

マイホームを取得する場合には、各特例の規定の違いを事前に把握することはもちろん、現状や将来的な状況を確認して予めシミュレーションし、最も有利な特例を選択できるよう比較・検討を行いましょう。

もし住宅ローン控除適用の選択で悩んだ場合には、特例に詳しい税理士等に相談されることをおすすめします。

※本記事は記事投稿時点(2021年5月24日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:教育資金の一括贈与に係る贈与税の非課税措置~各省庁Q&Aの更新~