チェスターNEWS

【青色申告特別控除】65万円控除の適用要件や届出書の再確認を

1.はじめに

青色申告のメリットの1つに、青色申告特別控除制度があります。

青色申告特別控除とは、青色申告者が一定の要件を満たせば、所得金額から最高65万円の控除を受けられる制度のことです。

しかし、平成30年度の税制改正により、令和2年分の所得税の確定申告から、青色申告特別控除の65万円控除に適用要件が追加されています。

青色申告特別控除による節税効果を高めるためにも、今一度、65万円控除の適用要件や届出書について確認しておきましょう。

2.青色申告特別控除とは

青色申告特別控除とは、青色申告で確定申告を行う際、一定の要件を満たせば「65万円(55万円)」もしくは「10万円」の控除が受けられる制度のことです。

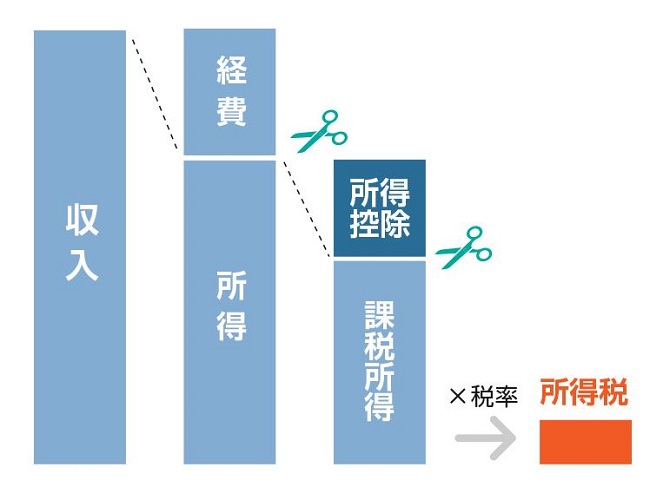

個人事業主が青色申告で確定申告をする場合、収入から事業に必要となった経費や青色申告特別控除、所得控除(扶養控除や基礎控除など)を差し引いた課税所得に対して、所得税が課税されます。

つまり、青色申告特別控除を適用できれば、課税所得を抑えることができるため、所得税の負担が軽減されます。

青色申告や青色申告特別控除について、詳しくは「青色申告と白色申告の違いとは?制度や手続き、節税効果を徹底解説 」や、国税庁「No.2070 青色申告制度 」や「No.2072 青色申告特別控除 」をご参照ください。

2-1.青色申告特別控除の65万円控除を適用できる人

青色申告特別控除の65万円(55万円)控除を適用できるのは、事業所得もしくは不動産所得を生ずべき事業を営んでいる個人事業主で、青色申告承認申請書を提出した人のみです。

なお、不動産所得で青色申告特別控除の65万円(55万円)控除を受けるためには、「事業的規模である」と認められなければなりません。

事業的規模とは、所得税基本通達26-9 において定められた、「5棟10室基準」が目安となります。

具体的には、貸与可能な戸建て物件5棟以上、もしくは貸与可能な独立したアパートやマンション10部屋以上を有していれば、「事業的規模である」と認められます。

2-2.青色申告特別控除の65万円控除の適用要件

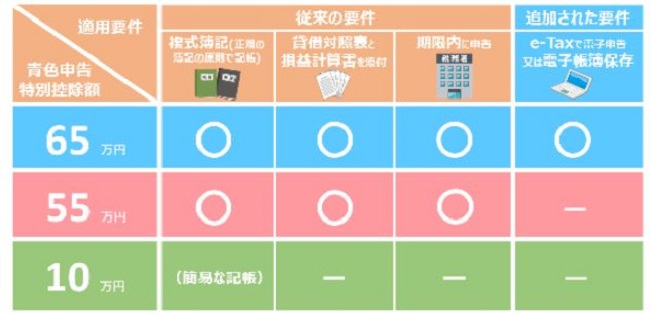

青色申告特別控除の65万円(55万円)控除には、以下の適用要件が設けられています。

・所得に係る取引を複式簿記により記帳

・確定申告書に「賃借対照表」及び「損益計算書」を添付

・法定申告期限内に必要書類を提出

青色申告に必要な帳簿の種類について、詳しくは「【税理士監修】青色申告に必要な帳簿の種類と作成方法を簡単解説! 」をご覧ください。

3.青色申告特別控除の「65万円控除」に適用要件が追加

青色申告特別控除の65万円控除を適用するためには、「e-Taxによる電子申告」または「電子帳簿保存」のいずれかの要件を満たす必要があります(租税特別措置法第25の2第4項 )。

これは平成30年度の税制改正により追加された要件で、令和2年分の所得税の確定申告から適用されています。

【出典:国税庁「65万円の青色申告特別控除の適用要件の改正 」】

なお、「e-Taxによる電子申告」または「電子帳簿保存」のいずれの要件も満たさない場合、青色申告特別控除額は55万円になりますのでご注意ください。

3-1.e-Taxによる電子申告とは

青色申告特別控除の65万円控除を適用する1つ目の要件は、e-Tax(国税電子申告・納税システム)による電子申告です。

具体的には、「所得税の確定申告書」と「青色申告決算書」の電子データを、確定申告書の提出期限までにe-Taxから提出しなくてはなりません。

なお、e-Taxは税務署のパソコンからは使用できないため、自宅やオフィスなどのパソコンやスマートフォン等からe-Taxにアクセスすることとなります。

e-Taxの使い方について、詳しくは「【最新版】確定申告はスマホでできる?便利なやり方をイチから解説 」や、国税庁「確定申告書等作成コーナー 」「国税庁ホームページでの所得税等の申告書等作成・e-Taxがますます便利に! 」をご覧ください。

3-2.電子帳簿保存とは

青色申告特別控除の65万円控除を適用する2つ目の要件は、電子帳簿保存です。

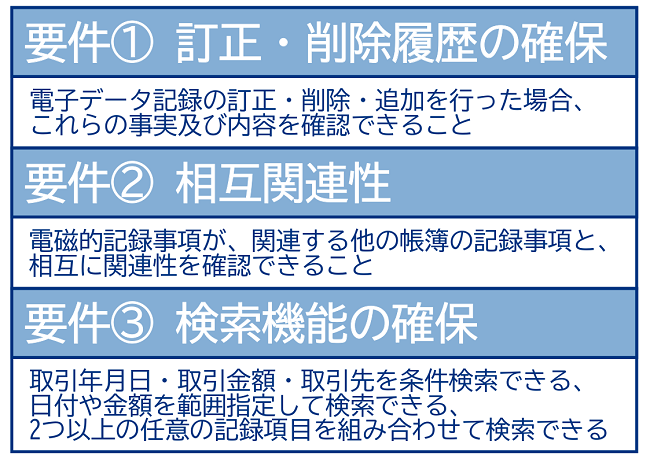

具体的には、その年の1月1日からの仕訳帳や総勘定元帳を、「優良な電子帳簿」として備え付けて保存しなくてはなりません。

この「優良な電子帳簿」とは、以下のような一定の要件を満たした電子帳簿のことを指します(電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律施行規則第5条5項 )。

上記の優良な電子帳簿の要件は、令和4年1月1日から改正されています。

要件を満たしているか否かを確認されたい方は、国税庁「優良な電子帳簿の要件チェックシート 」をご覧ください。

4.「電子帳簿保存」を選択する場合は届出書の提出が必要

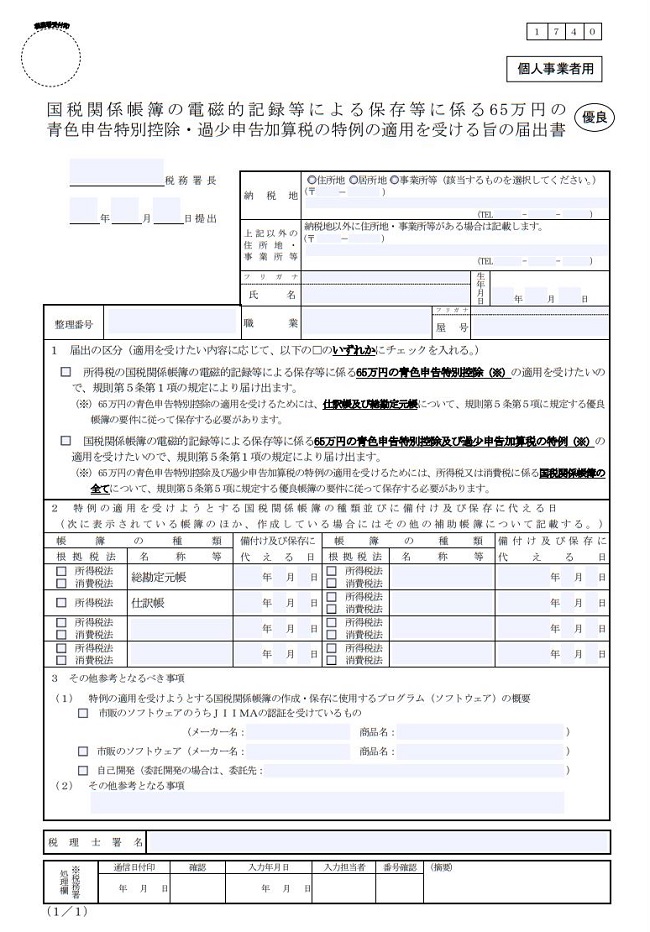

令和4年分の所得税の確定申告からは、青色申告特別控除の65万円控除の適用要件である「電子帳簿保存」を選択する場合、その確定申告期限(令和5年3月15日)までに、「国税関係帳簿の電磁的記録等による保存等に係る65万円の青色申告特別控除・過少申告加算税の特例の適用を受ける旨の届出書(以下、届出書)」を、管轄税務署に提出する必要があります。

【出典:国税庁「国税関係帳簿の電磁的記録等による保存等に係る65万円の青色申告特別控除・過少申告加算税の特例の適用を受ける旨の届出手続 」】

上記の届出書は、青色申告特別控除の65万円控除だけではなく、「優良な電子帳簿の過少申告加算税の特例」を適用する際にも利用できます。

ただし、過少申告加算税の特例に係る「国税関係帳簿の電磁的記録等による保存等に係る過少申告加算税の特例の適用を受ける旨の届出書」を提出している場合は、届出書の提出は不要となります。

5.さいごに

青色申告特別控除の65万円控除を適用するためには、令和2年分から従来までの適用要件に加え、「e-Taxで電子申告」または「電子帳簿保存」のいずれかの要件を満たさなくてはなりません。

しかしこれらの要件を満たすだけで、青色申告特別控除の65万円控除が適用され、節税効果が高くなります。

電子帳簿保存を選択した場合は、原則としてその年の1月1日から優良な電子帳簿として備え付けなければならないため、該当しない方はe-Taxによる電子申告を選択することとなります。

青色申告特別控除の65万円控除の適用をご希望の個人事業主の方は、必ず税理士に相談した上で、適切な税務処理を行いましょう。

※本記事は記事投稿時点(2023年2月27日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:【令和5年度税制改正】暦年課税と相続時精算課税制度の見直し