チェスターNEWS

上場株式等の配当所得等~年度によって変わる申告方法に注意~

1.はじめに

令和5年2月16日から、令和4年分の所得税の確定申告が始まります。

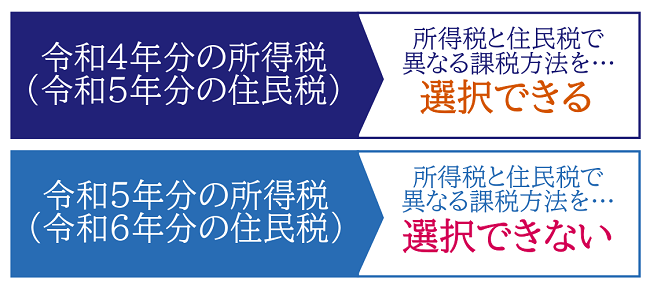

今年は、上場株式等の配当所得等(上場株式の配当金や上場投資信託の分配金など)において、所得税と住民税で異なる課税方法を選択できる、最後の年となります。

本稿では、令和4年度税制改正により変更された、上場株式等の配当所得等に係る所得税・住民税の課税方法の取扱いや留意点についてご案内します。

>>国税庁「株式・配当・利子と税 」

2.現行制度は所得税と住民税で異なる課税方法を選択できる

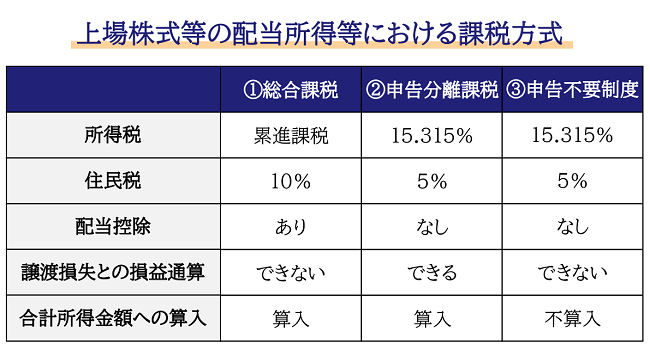

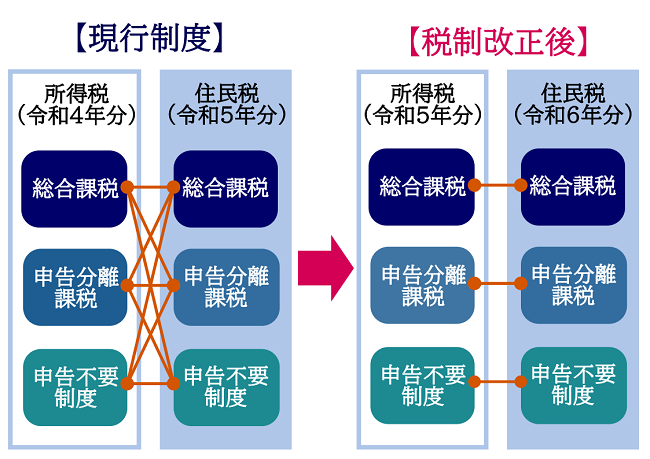

現行制度においては、上場株式等の配当所得等を申告する際、所得税・住民税共に、課税方式を以下の3つの方法から選択できます(平成29年度税制改正で明確化)。

所得税と住民税で異なる課税方法を選択することで、一定のメリットがあります。

例えば、課税所得金額900万円以下の方が、所得税で「①総合課税」を選択し、住民税で「③申告不要」を選択したとしましょう。

この場合、所得税は配当控除の適用を受けられるため税額が抑えられ、住民税は申告不要とすることで所得に含まれず、国民健康保険料等の公的負担を抑えるという効果が期待できます。

2-1.異なる課税方式を選択する場合

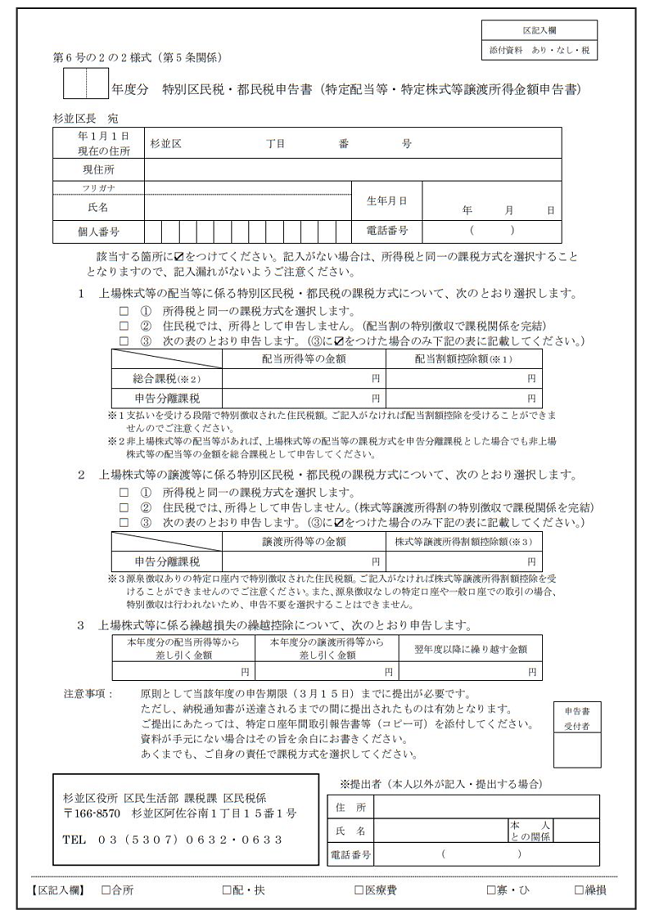

所得税と住民税で異なる課税方法を選択する場合、所得税の確定申告とは別に、選択する課税方式の適用を受ける旨を記載した「住民税の申告書等(例:特定配当等・特定株式等譲渡所得金額申告書)」を提出する必要があります(後述の、住民税のみ「申告不要」を選択する場合を除く)。

参考までに、東京都杉並区の住民税の申告書の様式を以下に掲載しますが、自治体によって様式が異なるため、必ず各自治体の課税課に確認をしましょう。

【出典:東京都杉並区「上場株式等の配当等及び譲渡所得等に係る住民税の課税方式の選択 」】

住民税の申告書は、住民税の納税通知書の送達日(おおよそ5月下旬~6月上旬)までに提出する必要があります。

住民税の納税通知書の送達後に提出しても、住民税の税額算定には算入されませんのでご注意ください。

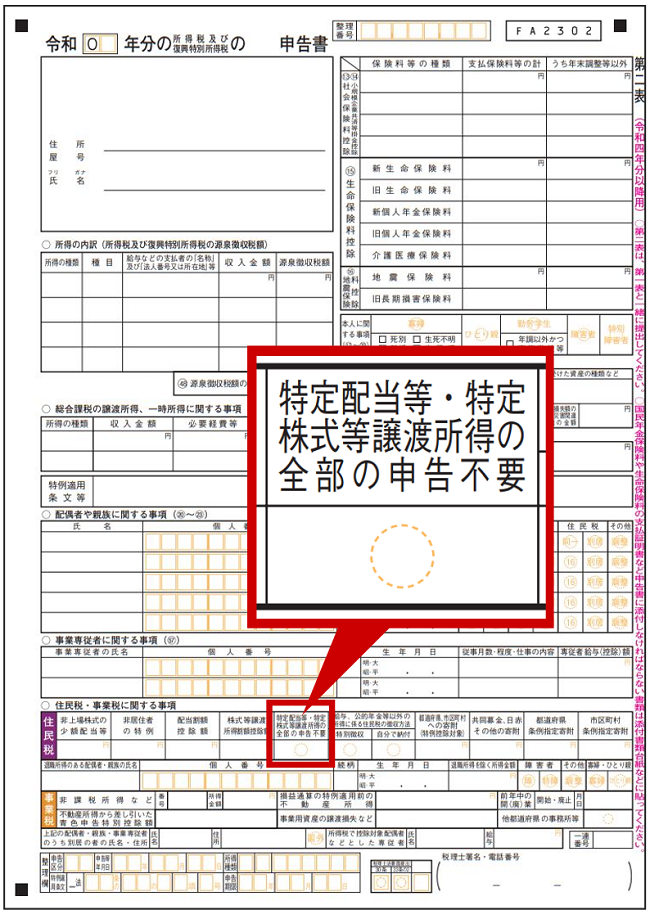

2-2.住民税のみ申告不要を選択する場合

ただし、上場株式等の配当所得等において、所得税については申告するものの、住民税のみ「申告不要」を選択する場合は、確定申告書の「申告不要欄(特定配当等・特定株式等譲渡所得の全部の申告不要)」に丸印を記載して提出するのみで、住民税の申告書等を提出する必要はありません。

【参考:国税庁「令和4年分の所得税等の確定申告書(案)」を元にチェスターが画像作成)】

なお、令和4年分の確定申告書から「申告書A」の様式が廃止され、「申告書B」の様式に一本化されました。

A・Bのアルファベット表記もなくなり、「令和〇年分の所得税及び復興特別所得税の申告書」と統一されています。

3.令和6年分の住民税は所得税と異なる課税方式を選択できない

令和4年度の税制改正において、令和6年分以降の住民税から、所得税と異なる課税方法は選択できなくなると定められました(従前と同じく課税方法を選択することは可能)。

【引用:財務省「令和4年度税制改正の大綱(76ページ) 」 】

例えば、上場株式等の配当等に係る令和5年分の所得税(令和6年2月16日以降の確定申告)で「申告分離課税」を適用すれば、住民税も「申告分離課税」が適用されます。

仮に令和5年分の所得税で「申告不要」を適用すれば、自動的に、住民税も「申告不要」が適用されるということです。

このように改正された背景として、金融所得課税は所得税と住民税が一体として制度設計されてきたことや、公平の観点等が挙げられます。

これに伴い、令和3年分の確定申告書から設けられていた「申告不要欄」は、令和5年分の確定申告書から廃止されます。

4.さいごに

上場株式等の配当金等(上場株式の配当金や上場投資信託の分配金など)において、所得税と住民税で異なる課税方法を選択できるのは、今週から始まる令和4年分の所得税の確定申告(令和5年分の個人住民税)が最後となります。

所得税と住民税で異なる課税方法を選択される方は、住民税の申告書の提出や、確定申告書の申告不要欄への丸印の記入が必要となりますので、失念されないようご留意ください。

※本記事は記事投稿時点(2023年2月13日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:【青色申告特別控除】65万円控除の適用要件や届出書の再確認を