チェスターNEWS

不動産関連法人に該当する外国法人の株式~非居住者間等での相続・贈与は課税対象外~

1.はじめに

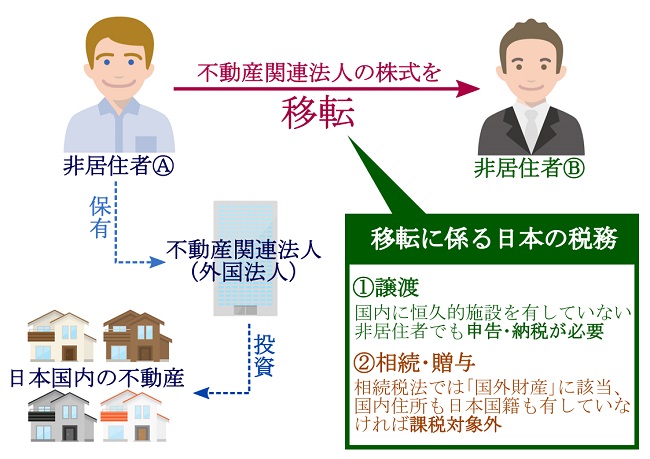

近年、日本国内の住所も日本国籍も有さない非居住者、いわゆる外国人富裕層による、国内不動産への投資が増加しています。

非居住者が国内不動産へ投資する方法は、「①個人で直接保有して不動産投資を行う方法」と「②保有している法人を経由して不動産投資を行う方法」の2種類 があります。

今回のテーマは、後者②において、不動産関連法人に該当する外国法人の株式を移転する場合の税務です。

不動産関連法人である外国法人の株式を「譲渡」によって移転する場合と、「相続・贈与」で移転する場合では、日本における税務の取扱いが異なるため注意が必要です。

2.不動産関連法人に該当する外国法人の株式を「譲渡」で移転した場合

不動産関連法人の株式を譲渡で移転した際の譲渡益については、一定の範囲を超えた場合、日本に恒久施設を有していない非居住者であっても、申告・納税が必要な「国内源泉所得」として取扱います(所得税法施行令第281条1項5号 、法人税法施行令第178条1項5号 )。

2-1.所得税・法人税の納税義務者

不動産関連法人とは、その株式の譲渡の日から起算して365日前の日から、当該譲渡の直前の時までの間のいずれかの時において、その法人が有する資産価額の総額のうち、国内にある不動産(土地や建物等)の価額等が占める割合が50%以上である法人のことです。

なお、50%以上の判定については、その不動産関連法人の株式の譲渡時点における価額で行います(法人税施行令第178条8項 )。

法令の条文において、不動産関連法人は「内国法人」に限定されていないため、「外国法人」も該当することとなります。

つまり、不動産関連法人の株式を譲渡で移転した際の譲渡益については、日本に恒久施設を有していない非居住者であっても、申告・納税が必要な「国内源泉所得」として取り扱うこととなります。

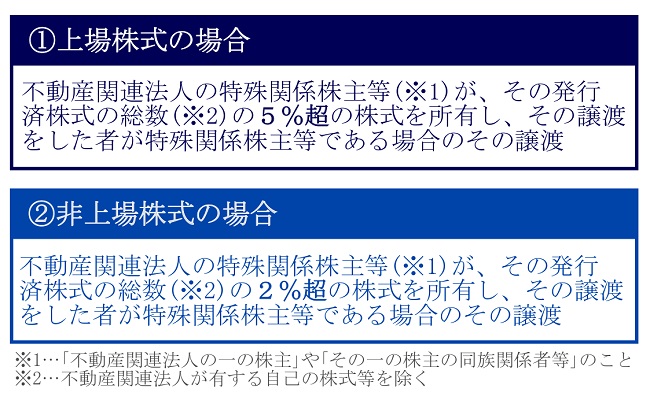

2-2.課税対象となる譲渡の範囲が定められている

不動産関連法人の株式を譲渡で移転した場合、すべての譲渡が課税対象にはなりません。

以下に該当する譲渡のみが、課税対象となります(法人税法施行令第178条9項 )。

3.不動産関連法人に該当する外国法人の株式を「相続・贈与」で移転した場合

「国内住所も日本国籍も有していない個人」から「国内住所も日本国籍も有していない個人」への相続や贈与であれば、国内財産のみが課税対象となります。

相続税法において、不動産関連法人に該当する外国法人の株式は、その本店所在地によっては「国外財産」として扱われるため、課税対象外となる可能性があります。

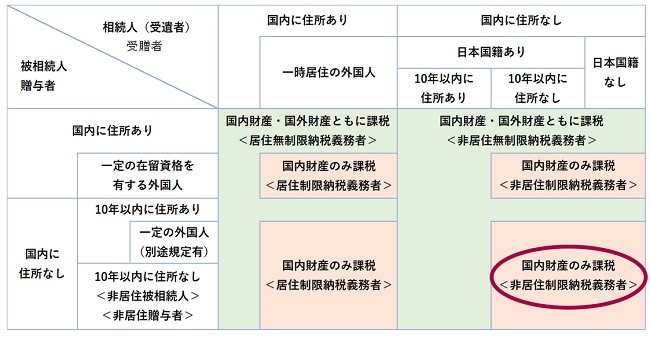

3-1.相続税・贈与税の納税義務者

相続税や贈与税の納税義務者は、以下のように定められています。

つまり、「国内住所も日本国籍も保有していない個人(被相続人や贈与者)」から、「国内住所も日本国籍も保有していない個人(相続人・受遺者・受贈者)」が相続や贈与で財産を取得する場合は、「非居住制限納税義務者」に該当します。

そのため、「国内財産のみ」が相続税・贈与税の課税対象となります。

3-2.相続税法における「国内財産」の判定

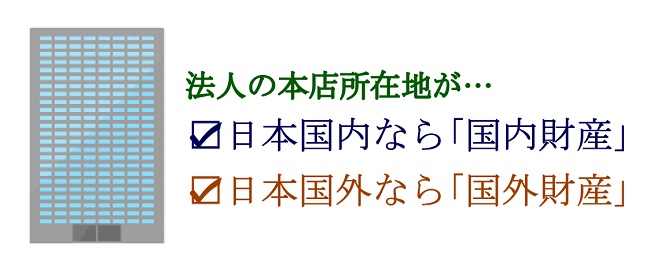

相続税法において、国内財産に該当するか否かは、相続税法第10条 に基づいて判定します。

現物不動産については、その所在地が国内であれば「国内財産」として扱われます(相続税法第10条1項1号 )。

しかし、株式を含む有価証券については、発行法人の本店(又は重たる事務所)の所在地において判定されます(相続税法第10条1項8号 )。

つまり相続税法においては、不動産関連法人に該当する外国法人の株式は、法人の本店所在地が日本国外であれば「国外財産」として取り扱うこととなるのです。

そのため不動産関連法人に該当する外国法人の株式を、「国内住所も日本国籍も所有していない個人」から「国内住所も日本国籍も所有していない個人」へ相続・贈与で移転する場合は、相続税・贈与税の課税対象外として取り扱われます。

4.まとめ

国内住所も日本国籍も保有しない非居住者間において、不動産関連法人に該当する外国法人の株式の移転については、その移転の事由によって日本の税務の取扱いが異なります。

「譲渡」による移転であれば申告・納税が必要な国内源泉所得となりますが、「相続・贈与」による移転では国外財産と判定されるため課税対象にはなりません。

実務において、外国人富裕層が保有している不動産関連法人の株式の移転を検討する際には、相続や贈与も視野に入れた総合的なアドバイスが必要と言えるでしょう。

※本記事は記事投稿時点(2023年9月1日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:申告書等閲覧サービスとは~相続税申告の際に過去の申告内容を確認できる~

【前の記事】:令和5年分の路線価等が公表~全国平均が2年連続上昇~