チェスターNEWS

申告書等閲覧サービスとは~相続税申告の際に過去の申告内容を確認できる~

1.はじめに

相続税申告をする際には、過去の申告書や届出書の内容確認が必要になることがあります。

しかし、すでに提出した申告書や届出書の控えが見つからず、内容確認ができない…ということは実際によくあります。

このような場合は、国税庁の「申告書等閲覧サービス」を利用すれば、過去に提出した申告書等の内容確認ができます。

本稿では、相続税の申告時に利用できる、申告書等閲覧サービスや開示請求についてご案内します。

2.申告書等閲覧サービスとは?

申告書等閲覧サービスとは、納税者が適切な申告等を行うために、過去に税務署に提出した申告書等の内容を確認する必要があると認められる場合、保管されている申告書等を税務署にて閲覧できるサービスのことです。

申告書等閲覧サービスを利用すれば、過去に提出された申告書や添付書類だけではなく、申請書・請求書・届出書などを閲覧できます。

以下は相続税申告で内容確認が必要となる、代表的な申告書等の例ですので参考にしてください。

【例】閲覧サービスの対象となる相続税関係の文書

・相続税申告書

・贈与税申告書

・所得税の確定申告書

・相続時精算課税選択届出書

・申告期限後3年以内の分割見込書

・遺産が未分割であることについてやむを得ない事由がある旨の承認申請書

・非上場株式等についての贈与税・相続税の納税猶予の継続届出書

・各種添付書類

なお、申告書等閲覧サービスの利用は、手数料無料となります。

申告書等閲覧サービスの概要について、国税庁「申告書等閲覧サービスの実施について(事務運営指針) 」もあわせてご覧ください。

3.相続税申告において申告書等閲覧サービスの利用が必要となるケース

相続税申告の際に、申告書等閲覧サービスの利用が必要となる可能性がある、代表的なケースをまとめました。

3-1.相次相続控除を適用させたい場合

相続税申告において「相次相続控除(そうじそうぞくこうじょ)」を適用させたい場合は、申告書等閲覧サービスの利用が必要となることがあります。

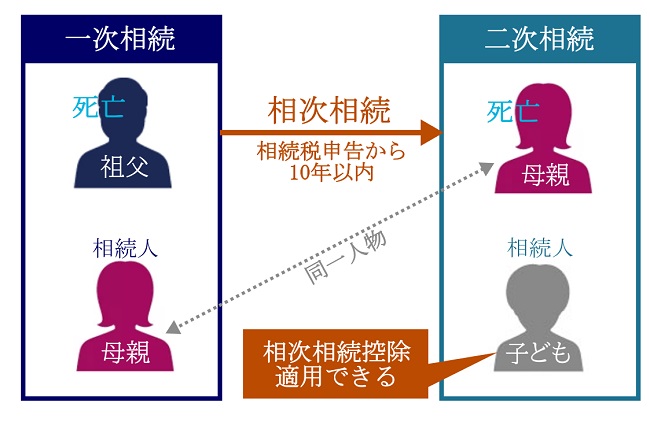

相次相続控除とは、一次相続に係る相続税申告から10年以内に二次相続が発生した場合、二次相続の相続税額から、一次相続時の納税額のうち一定額を控除できる税額控除のことです。

例えば、祖父の相続(一次相続)発生から10年以内に、相続人であった母親の相続(二次相続)が発生したとします。

しかし、二次相続の相続人である子どもは、一次相続において相続人ではないため、一次相続の相続税の申告内容を知ることができません。

このような場合に申告書等閲覧サービスを利用すれば、一次相続の申告内容を確認することができ、二次相続の相続税申告において相次相続控除の適用が可能となります。

相次相続控除について、詳しくは「相次相続控除とは?申告要件・計算方法・添付書類・注意点を解説 」をご覧ください。

3-2.障害者控除や未成年者控除を適用させたい場合

相続税申告において「障害者控除」や「未成年者控除」を適用させたい場合も、申告書等閲覧サービスの利用が必要となることがあります。

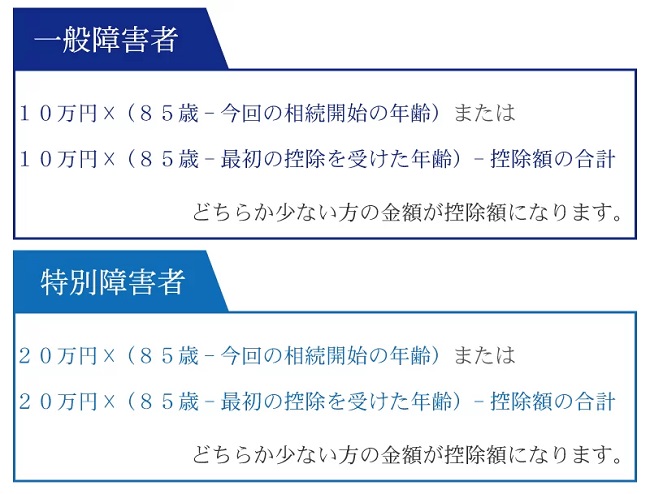

これは過去の相続税申告で障害者控除や未成年者控除を適用させていた場合、今回の相続税申告において適用できる控除額の計算方法が変わるためです。

以下は二次相続における障害者控除額の計算方法ですので、参考にしてください。

申告書等閲覧サービスを利用すれば、過去に適用させた控除額を確認でき、今回の相続税申告において正確な控除額を計算できます。

障害者控除については「相続税の障害者控除とは?利用する要件や控除額計算方法をご紹介 」を、未成年者控除については「相続で未成年者がいる場合に必要な特別代理人とは?相続税の未成年者控除についても解説 」をご覧ください。

3-3.相続時精算課税制度を適用した贈与内容を確認したい場合

相続時精算課税制度を適用した生前贈与がある場合も、申告書等閲覧サービスの利用が必要となることがあります。

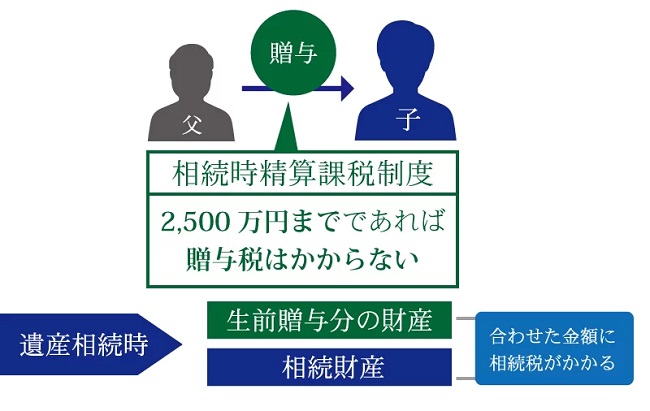

相続時精算課税制度とは、原則「60歳以上の直系尊属(父母や祖父母)」から「18歳以上の直系卑属(子どもや孫)」に対して生前贈与をした際に選択できる、贈与税の制度のことです(※令和4年3月31日以前の贈与は20歳以上の直系卑属)。

相続時精算課税制度を適用すれば、累計2,500万円までの贈与であれば贈与税が非課税となります。

しかし、特定贈与者の相続が発生した際に、贈与財産を相続財産に持ち戻して相続税額を計算しなくてはなりません。

相続時精算課税選択届出書の控えや申告書の控えを紛失した場合は、相続財産に持ち戻すべき贈与財産の正確な価額が分かりません。

しかし、申告書等閲覧サービスを利用すれば、相続時精算課税を選択した贈与内容を確認でき、正確な相続税の申告が可能となります。

相続時精算課税制度について、詳しくは「相続時精算課税制度とは?活用するメリット・デメリットや注意点も解説! 」をご覧ください。

3-4.相続開始前の暦年贈与を確認したい場合

相続開始前3年~7年以内に暦年贈与を受けた場合も、申告書等閲覧サービスの利用が必要となることがあります。

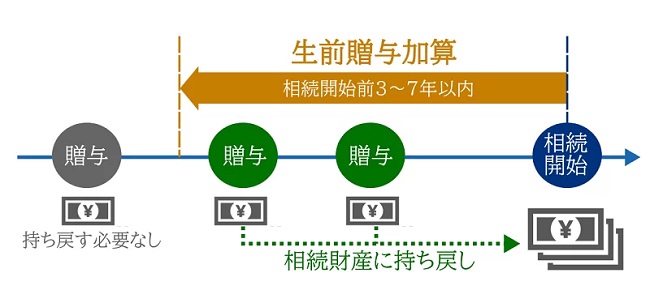

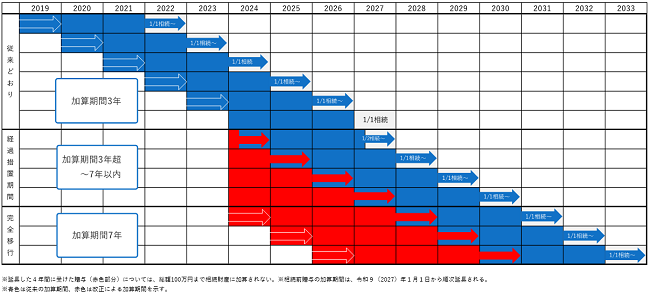

これは相続開始前3年~7年以内に行われた暦年贈与は、相続財産に持ち戻しをして相続税を加算する、「生前贈与加算」という制度が設けられているためです。

なお、令和5年度税制改正により、令和6年1月1日以降に発生する相続については、相続発生の時期によって、贈与財産を相続財産に持ち戻しする期間が変動しますのでご注意ください。

贈与契約書や贈与税申告書の控えを紛失してしまった場合、暦年贈与が履行された日付や贈与価額が分かりません。

しかし、申告書等閲覧サービスを利用すれば、生前贈与加算の対象となる贈与内容を確認でき、正確な相続税の申告が可能となります。

生前贈与加算について、詳しくは「生前贈与加算とは?対象者・相続税改正内容・生前贈与の注意点を解説 」をご覧ください。

4.申告書等閲覧サービスを利用できる人と必要書類

相続税申告のために申告書等閲覧サービスを利用できるのは、原則として「申告書を提出した納税者本人(または代理人)」です。

しかし納税者本人が被相続人である場合は、相続人(相続人全員による申請が必要)が閲覧サービスを利用できます。

閲覧サービスを利用できる人

・納税者本人

・納税者の相続人 (相続人全員による申請が必要)

※共同で提出された相続税申告書の全体を閲覧する場合には、共同で提出した納税者全員による申請が必要

※上記の代理人

なお、誰が申告書等閲覧サービスを利用するのかで、税務署に提出する必要書類も異なります。

4-1.納税者本人が閲覧サービスを利用する場合

納税者本人が申告書等閲覧サービスを利用する際には、以下の必要書類の提出・提示が求められます。

納税者本人が閲覧する場合

・申告書等閲覧申請書

・本人確認書類

※代理人が申請する場合は「委任状及び納税者の30日以内の印鑑証明書等」の提出も必要

本人確認書類は、運転免許証・健康保険等の被保険者証・個人番号カード・住民基本台帳カード等が該当します。

申告書等閲覧申請書の書き方は、国税庁「申告書等閲覧申請書 」でご確認いただけます。

4-2.相続人が閲覧サービスを利用する場合

納税者本人の相続人が申告書閲覧サービスを利用する際には、以下の必要書類の提出・提示が求められます。

相続人が閲覧する場合(相続人全員による申請が必要)

・申告書等閲覧申請書

・本人確認書類

・法定相続情報一覧図の写し(または被相続人と相続人全員の親族関係を確認できる戸籍謄本)

※代理人が申請する場合は「委任状及び相続人の30日以内の印鑑証明書等」の提出も必要

なお、相続人が複数人いる場合は、相続人全員で閲覧をする必要があります。

全員で来署できない場合は、来署できない相続人全員の「実印を押印した委任状」と「印鑑登録証明書(原本)」を準備する必要があります。

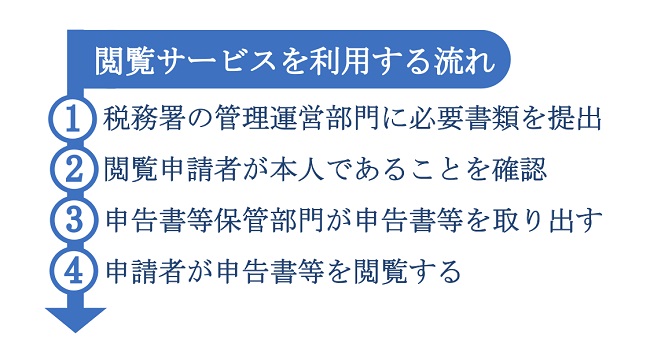

5.申告書等閲覧サービスを利用する流れ

申告書等閲覧サービスを利用する流れは、以下の通りとなります。

必要書類を提出する税務署とは、納税者等の納税地を所轄する税務署のことです。

なお、閲覧の際には、原則として管理運営部門の窓口担当者等が立ち会うこととなります。

5-1.申告書等閲覧サービスは写真撮影で記録できる

閲覧内容を記録する方法は原則「書き写し」ですが、令和元年9月1日からは、スマートフォンやデジタルカメラでの撮影が可能となりました。

ただし、収受日付印や氏名などの個人情報の部分は、隠した状態で撮影することとなります。収受日付が必要な場合などは、忘れずにメモを取りましょう。

撮影した写真はその場で担当者が確認をして、申告書等以外の映り込みがある場合は消去・撮り直しを求められます。

5-2.申告書等の写しの開示請求も可能

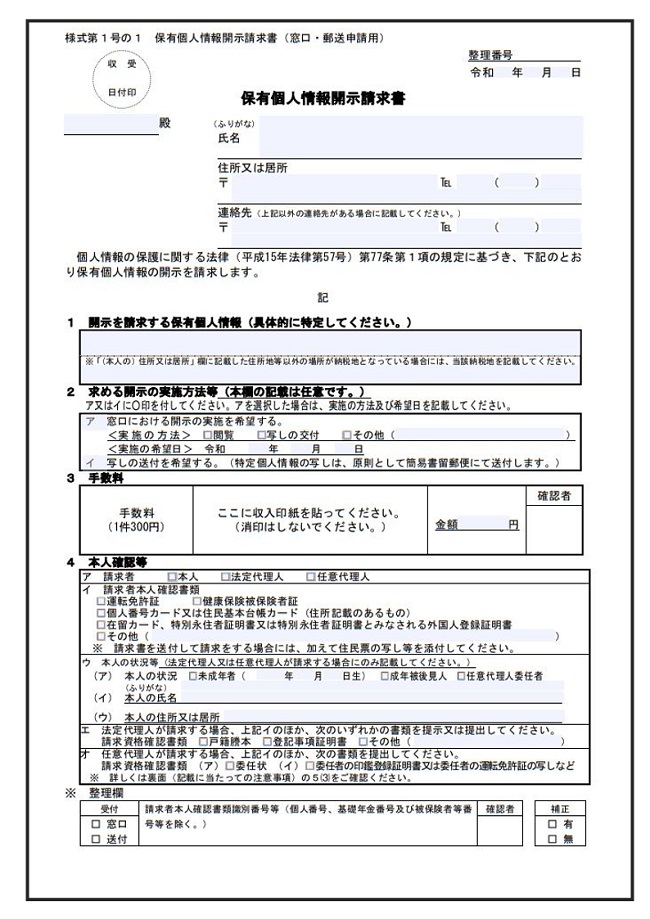

閲覧だけではなく、申告書等の写しが必要な場合は「保有個人情報開示請求」をしましょう(個人情報保護法第76条 等)。

具体的には、以下の保有個人情報開示請求書を、被相続人の死亡時の住所地を管轄する税務署に提出することとなります(郵送でもOK)。

【出典:国税庁「保有個人情報開示請求書 」】

また、開示請求はe-Taxからオンライン申請も可能ですが、マイナンバーカードが必要となり、代理申請はできません。

なお、開示請求をする場合には、開示請求手数料の納付が必要となります。

6.共同相続人の贈与内容は開示請求の特例を利用

相続税に係る申告書等の閲覧や開示請求は、申告書等を提出した納税者本人や相続人が対象となります。

しかし相続税の申告においては、他の共同相続人の贈与内容の確認が必要な場合もあるため、他の共同相続人が受けた贈与内容についての開示請求が可能となる特例が設けられています(相続税法第49条 )。

相続税法第49条第1項の規定に基づく開示請求をする際には、以下の必要書類の提出・提示が求められます。

贈与税の申告内容の開示請求手続

・相続税法第49条第1項の規定に基づく開示請求書

・開示請求者及び開示対象者に係る戸籍の謄(抄)本

・開示請求者の住民票の写し及び返信用の封筒に切手を貼ったもの 等※代理人が申請する場合は「委任状等」の提出も必要

なお、令和5年度税制改正に伴い、他の相続人が受けた贈与内容について開示できる事項は以下の通り見直されます。

7.まとめ

過去に提出した申告書や届出書を紛失してしまった場合や、被相続人が提出した申告書の内容が分からない場合は、申告書等閲覧サービスを利用できます。

来署の手間はかかりますが、所定の手続きをするだけで、すぐに過去の申告内容を確認できるというメリットがあります。

閲覧だけではなく申告書等の写しが必要な場合は、保有個人情報の開示請求を行うこともできます。

申告書等の閲覧や開示請求は代理人が行うことも可能ですので、ご不明点がある方は必ず税理士に相談をしましょう。

※本記事は記事投稿時点(2023年9月15日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:令和6年以降の住宅ローン控除は「省エネ基準の適合」が必須に