チェスターNEWS

親の駐車場を子供が使用貸借した場合の駐車場収入の帰属【裁判例】

1.はじめに

親が所有していた駐車場を子供が使用貸借し、その駐車場を第三者に貸し出した場合、駐車場収入の帰属は「親」と「子供」のどちらになるのかで裁判となった事例をご紹介します。

一審の大阪地裁の判決(令和3年4月22日)は、駐車場収入は「土地の所有者である親ではなく子供に帰属する」と判決を下しましたが、これまでの実務を覆す内容であったため話題となりました。

しかし控訴審である大阪高裁の判決(令和4年7月20日)は、一審判決を覆し、納税者の逆転敗訴の判決を下しました。

本稿では、判決事例を元に、親が保有する駐車場を子供が使用貸借した場合の、駐車場収入の帰属の考え方についてご案内します。

2.本事例の概要

平成16年頃以降、親(原告)は所有している多数の不動産のうち、A土地とB土地(合計約3,000㎡)を造成して駐車場として賃貸し、駐車場収入を得ていました。

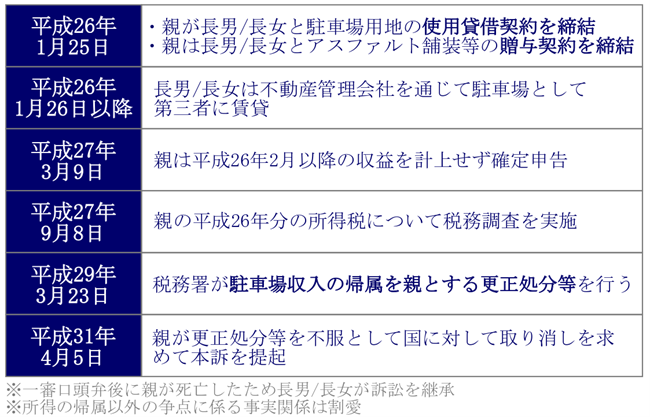

親はX税理士の不動産の節税対策の助言に従い、長男・長女とそれぞれ使用貸借契約等を締結しました。

本事例の事実関係の詳細は、以下の通りです 。

2-1.税務署が更正処分等を行った背景

税務署が「平成26年2月以降の駐車場収入の帰属は親(原告)にある」として、更正処分等を行った理由について確認していきましょう。

まず、税務調査の段階で、親(原告)が使用貸借契約書の内容を認識していなかったこと等から、「長男・長女とそれぞれ取り交わした使用貸借契約が有効に成立したと認められない」と主張しました。

そして、通常取られる法律的形式とは一致しない異常なものであり、主な目的が相続税対策であることから、処分証書の法理における「特段の事情」が存在すると認められるべきとしました。

仮に各使用貸借契約が有効に成立していたとしても、実質的に駐車場収入が誰に帰属するかを判断すべきであり、本事例の事実関係の下では、駐車場収入は土地の真実の権利者である親に帰属すると主張しました。

3.一審の判決要旨

令和3年4月22日、一審の大阪地裁は「駐車場収入の帰属が親(原告)にあるということができない」として、納税者勝訴としました。

主な争点は「駐車場収入の帰属は親(原告)か否か」ですが、その根拠について確認していきましょう。

大阪地裁の判決の詳細について、裁判所「所得税更正処分等取消請求事件( 平成31(行ウ)51) 」でもご確認いただけます。

3-1.使用貸借契約書の真正な成立の有無について

大阪地裁は、使用貸借契約書の親(原告)の署名・押印が真正なものであり、使用貸借契約書が真正に成立したものと推定し、この推定を覆す事情は見当たらないとしました。

国(被告)は、「親(原告)が使用貸借契約書の内容を全く認識していなかった」と指摘していました。

しかし、平成26年1月当時で親の意思能力に特段の問題はなく、使用貸借契約書の内容や事実関係を照らし合わせても、何の説明もせずに使用貸借契約書に署名・押印させたとは考え難いとしました。

また、長男から説明を受けてその内容を理解・了承した上で署名・押印したものの、法的意味までは理解していなかった可能性があり、税務調査における面談や電話において的確に答えることができず、押印した記憶がないと答えたとしても不自然ではない、としました。

3-2.処分証書の法理にいう「特段の事情」が認められるか否か

大阪地裁は、使用貸借契約書が親の意思に基づいて作成された以上、「特段の事情」がない限り、記載通りの行為がされたことが認められるとしました。

また、贈与契約書は法律上の意味の乏しいものではあるものの、賃貸人が長男・長女となることを明確にする意図で契約締結したものと考えられるとしています。

そして取引を行う目的が租税軽減であったことは認められるものの、このような目的があったことと、使用貸借契約の内容どおりの行為がされたこととは両立し得ると判定しました。

3-3.所得税法において各駐車場収入が親に帰属すると認められるか否か

大阪地裁は所得税法第12条の適用により、平成26年2月以降の駐車場収入は、長男・長女に帰属するとしました。

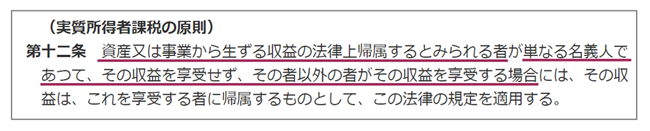

所得税法第12条 (実質所得者課税の原則)では、以下のように規定されています。

本事例の場合、長男と長女は「資産又は事業から生ずる収益の法律上帰属するとみられる者」に該当するものの、平成26年2月以降の駐車場収入は長男・長女の銀行口座に振り込まれているため、「単なる名義人であってその収益を享受する場合」には該当しないとしました。

また、所得税法基本通達12-1 に当てはめても、長男と長女は「その収益の基因となる資産の真実の権利者」に該当するものの、「それが明らかでない場合」には該当しないとしています。

4.控訴審の判決要旨

令和4年7月20日、控訴審である大阪高裁は控訴人敗訴部分を取り消し、被控訴人らの請求をいずれも棄却するという判決を下しました(納税者の逆転敗訴)。

二審でも「駐車場収入の帰属は親(原告)か否か」が争点になりましたが、その根拠について確認していきましょう。

判決の詳細について、裁判所「所得税更正処分等取消請求控訴事件(令和3(行コ)64) 」でもご確認いただけます。

4-1.使用貸借契約が有効に成立したか否か

大阪高裁は、使用貸借契約と同時に締結された、駐車場のアスファルト等の贈与契約に注目しました。

当事者間の意思においては、長男・長女が親から贈与されたアスファルト舗装部分等について、土地上に適法に保有する目的で、親から土地を使用貸借することを約したものというべきとしました。

しかし、アスファルト舗装された地表及び基礎部は「土地の構成部分」であり、独立の所有権が成立する余地はなく、舗装部分の所有権を長男・次女に移転させるのは原始的に不能であるため、贈与契約自体は無効としました。

そうなると、使用貸借契約書の作成により、当事者が当初意図した長男・長女が舗装部分を所有することを目的とした、使用貸借契約が成立したと解釈する余地はないと判示しました。

4-2.駐車場収入の帰属が親であったか否か

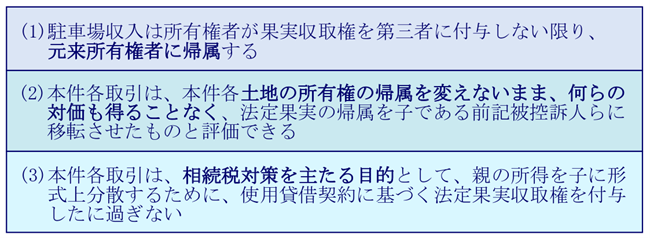

大阪高裁が注目したのは、所得税法第12条 で規定されている「単なる名義人であって、その収益を享受せず、その者以外の者がその収益を享受する場合」という部分です。

本事案の事実関係と照らし合わせたところ、駐車場収入は親に帰属するとしました 。

つまり大阪高裁は、「相続税対策を主な目的として、親が享受するはずの駐車場収入を、無償で長男と長女に付与している」と評価して、駐車場収入の帰属は親であると認定したのです。

5.さいごに

相続税対策の一環として、親が所有していた土地の一部を子供に使用貸借させた上で、駐車場収入を子供に帰属させようとした場合の課税関係が争われた判例をご紹介しました。

「子供が所得税を納税しているなら問題ないのでは?」と考えられる方も大勢いらっしゃるかと思います。

しかし、本事例によって「所有権の帰属を変えない場合の法定果実(収益)は、その果実収取権を第三者に付与しない限り、元来所有権者に帰属する」と認定されているため、税務調査で指摘されるリスクが高くなってしまいます。

相続税対策をお考えの土地の所有者のみなさんは、相続税に強い税理士に相談した上で、適切な生前対策を行いましょう。

※本記事は記事投稿時点(2024年1月29日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:ふるさと納税で相続税を節税できる?!寄附金控除の要件や注意点を解説