チェスターNEWS

ふるさと納税で相続税を節税できる?!寄附金控除の要件や注意点を解説

1.はじめに

ふるさと納税を利用すれば、所得税・住民税の負担が軽減されるだけではなく、豪華な返礼品を受け取ることができるため、近年利用者が増加しています。

実はこのふるさと納税を利用して、相続や遺贈(以下、相続等)で取得した財産を寄附すれば、相続税の節税に繋がる可能性があることをご存知でしょうか?

本稿では、ふるさと納税と相続税の節税の関係についてご紹介します。

2.ふるさと納税とは

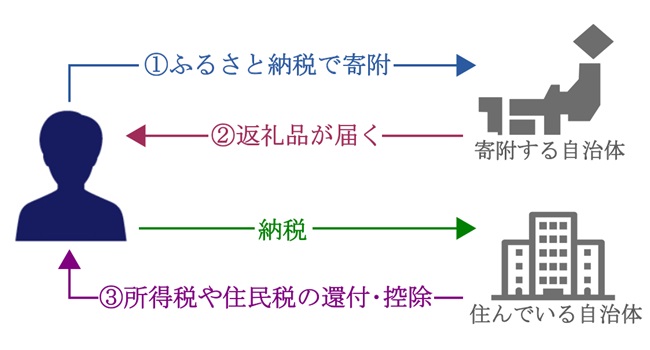

ふるさと納税とは、生まれ故郷や応援したい自治体(都道府県や市区町村)を選んで、寄附することができる制度のことです。

ふるさと納税をすれば、寄附に対するお礼として、寄附額の30%相当の返礼品(地域の名産品等)を受け取ることができます。

また、寄附した金額のうち2,000円を超える部分が、一定限度額まで所得税と個人住民税からそれぞれ控除等されます。

ふるさと納税はメリットの大きい制度であるため、利用者は年々増加しています。

総務省「ふるさと納税に関する現況調査結果の概要 」によると、令和4年1月~12月までの間に行われたふるさと納税の控除適用者数は約891万人とされています。

3.ふるさと納税は相続税の節税にもなる

相続等で取得した財産を、ふるさと納税を利用して地方公共団体に寄附した場合には、相続税を軽減させられるというメリットもあります。

この理由は、ふるさと納税の税務上の取扱いは「地方公共団体への寄附金」であり、相続税には「寄附金控除」という特例があるためです。

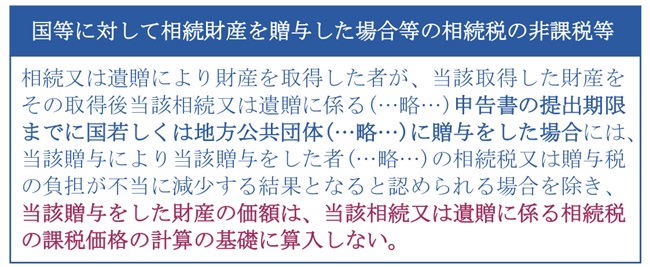

租税特別措置法第70条1項 によると、寄附金控除は以下のように規定されています。

寄附金控除について、詳しくは「相続税の寄付金控除とは?相続財産を寄付するメリットについて解説 」をご覧ください。

3-1.ふるさと納税で相続税が節税できる仕組み

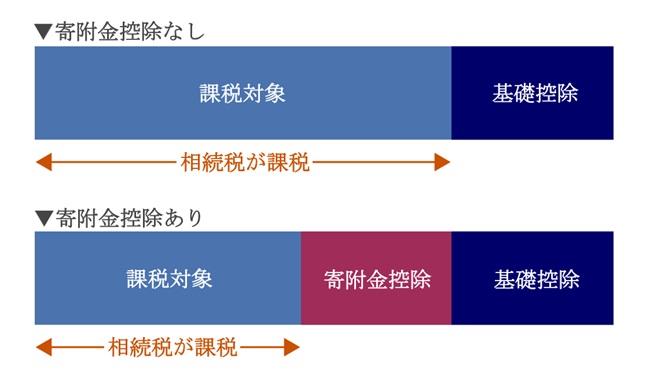

相続税が課税されるのは、相続財産の総額から基礎控除額を差し引いた後の「課税遺産総額」です。

しかし、ふるさと納税を利用して相続財産を寄附した場合は「寄附金控除」が適用され、その寄附額は非課税として取扱います。

結果として、相続財産の総額から寄附額を控除することができるため、相続税の課税対象を減らすことに繋がり、相続税を軽減させることができるのです。

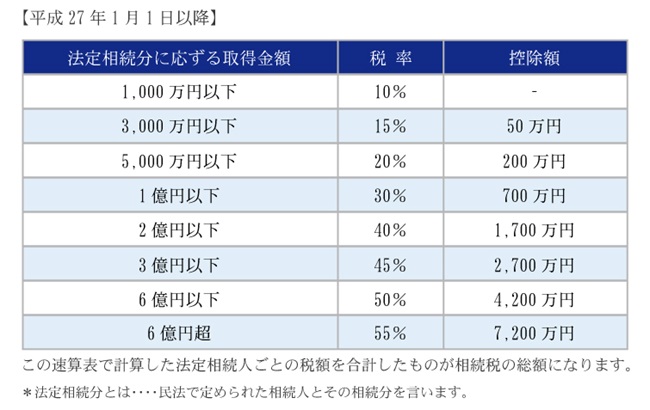

相続税は法定相続分に応ずる取得金額に応じて税率が決まる、超過累進課税制度が採用されています。

つまり、ふるさと納税をすることで取得金額(課税対象額)を減らすことができれば、税率を下げられる可能性もあるのです。

相続税の税率について、詳しくは「相続税の税率は何%か。控除額とは?計算手順や早見表も解説 」をご覧ください。

4.ふるさと納税で相続財産を寄附した場合の節税シミュレーション

イメージしづらいかと思いますので、ふるさと納税で相続財産を地方公共団体に寄附した場合、どの程度の節税効果があるのかをシミュレーションをしてみましょう。

このシミュレーションにおいては、以下の条件であると仮定します。

4-1.相続税の節税効果

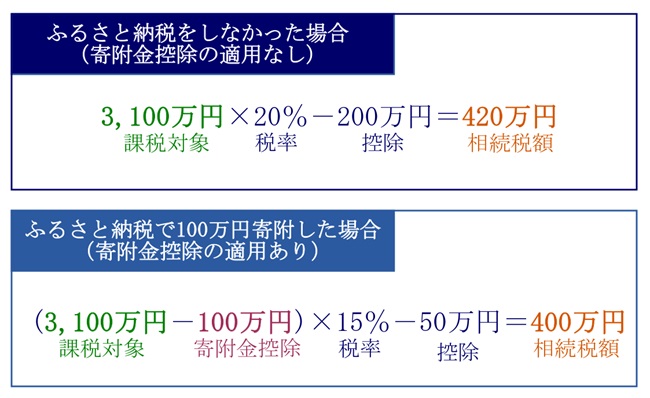

シミュレーションモデルにおいて、ふるさと納税を利用して相続税の寄附金制度を「適用した場合」と「適用しなかった場合」の、相続税額を確認してみましょう。

上記シミュレーションモデルの場合、ふるさと納税を利用して相続財産を寄附することで、相続税の課税対象額が変動し、税率や控除も変わることとなりました。

結果として、相続税の寄附金控除を適用した場合は、相続税額を20万円節税することが可能となりました。

4-2.相続税以外の節税効果を検証

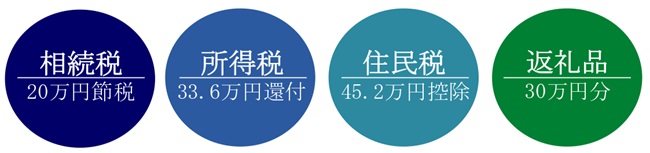

ふるさと納税で相続財産を100万円寄附して、相続税を20万円節税できたとしても、結局手元に残るお金は少ない…と思われるかもしれません。

しかし、ふるさと納税を利用すれば所得税や住民税の還付・控除を受けられますし、返礼品も受け取ることができます。

相続人の給与収入が2,000万円で、100万円を寄附したと仮定した場合、所得税33万6,300円が還付され、住民税45万1,800円が控除 されることとなります(配偶者なし・子供なし・その他保険料や控除なし)。

このシミュレーションモデルにおいては、ふるさと納税を利用して相続財産を100万円寄附することで、合計128.8万円のリターンがあることとなります。

5.ふるさと納税を利用して相続税の寄附金控除を適用するための要件

ふるさと納税を利用して、相続税の寄附金控除を適用するためには、いくつかの要件を満たさなくてはなりません。

5-1.相続税の申告期限までにふるさと納税を完了させる

1つ目の要件は、相続税の申告期限(相続開始を知った日の翌日から10ヶ月以内)までに、ふるさと納税を完了させることです。

相続税の寄附金控除には、租税特別措置法において「申告書の提出期限までに贈与をした場合」と規定されているためです。

つまり、相続税の申告期限までに遺産分割協議を完了させ、なおかつ、相続等により取得した財産を寄附する必要があります。

遺産分割協議が終わらず、申告期限を経過した後に行う寄附の場合は、相続税の寄附金控除の適用対象外となるため注意が必要です。

5-2.相続税の申告書第14表を提出する

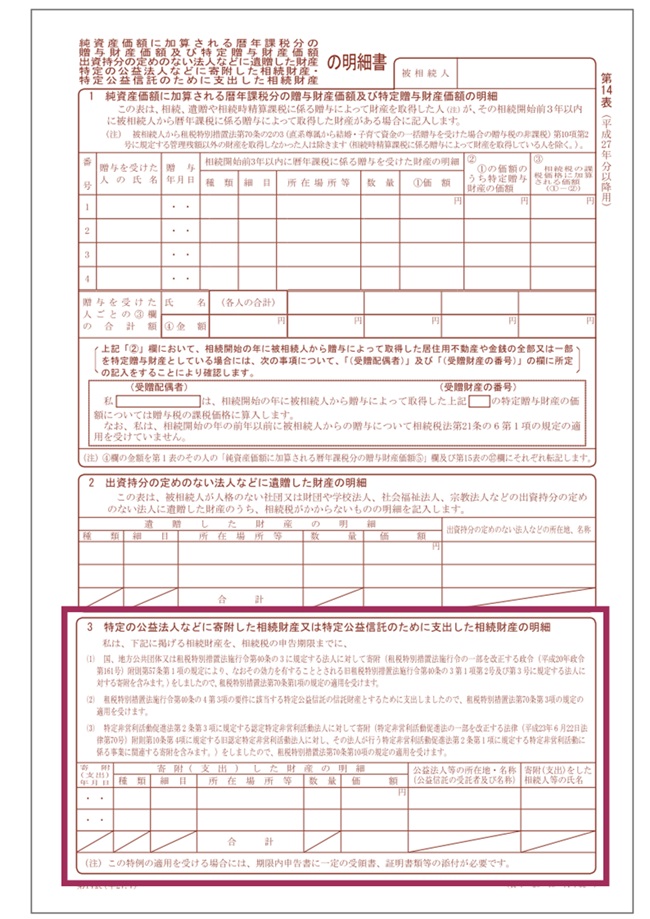

2つ目の要件は、相続税申告の際に「申告書第14表」を提出することです。

相続税の申告書第14表の下部には、「3 特定の公益法人などに寄附した相続財産又は特定公益信託のために支出した相続財産の明細」という項目があります。

【出典:国税庁「相続税の申告書第14表 」】

この部分に、ふるさと納税を利用して相続財産を寄附した「年月日」や「財産の明細」を記載することで、相続税の寄附金控除を受けることができます。

5-3.寄附金受領証明書を申告書に添付して提出する

3つ目の要件は、地方自治体から交付された「寄附金受領証明書」を、相続税の申告書に添付して提出することです。

なお、寄附金受領証明書が発送される目安期間は、自治体によって大きく異なります。

多くの自治体では「申込完了日から2週間程度」ですが、中には「申込完了日から2ヶ月程度」かかる自治体もあります。

寄附金受領証明書は、相続税の申告書に添付が必要となる書類ですので、相続税の申告期限までに寄附金受領証明書を受領できる自治体を選ぶ、もしくは、なるべく早い段階でふるさと納税を利用しましょう。

6.ふるさと納税を利用して相続税の寄附金控除を適用する際の注意点

ふるさと納税を利用して相続税の寄附金控除を適用させるためには、いくつか注意点があるので知っておきましょう。

6-1.遺言による寄附では相続税の寄附金控除が適用されない

被相続人の遺言による寄附では、相続税の寄附金控除は適用されません。

この理由は、相続税の寄附金控除は、相続税を納付する相続人や受遺者の意思であることが前提となるためです。

遺言による指示でふるさと納税による寄附行為自体は可能ですが、相続税の寄附金控除は適用されないことを覚えておきましょう。

6-2.ふるさと納税には控除上限額がある

ふるさと納税には、年収・家族構成・扶養家族によって異なる、「控除上限額」が設けられています。

そのため、寄附額を増やせば増やすほどお得になるわけではなく、控除上限額を超えた寄附については、控除の適用外となります。

控除上限額の計算方法は複雑ですので、総務省「税金の控除について 」をご参考ください。

6-3.換価した相続財産は対象外

換価した相続財産をふるさと納税で寄附しても、相続税の寄附金控除は適用できません。

この理由は、相続税の寄附金控除の対象となるのは、相続等で取得した財産(現預金や生命保険金等)の寄附に限定されているためです。

例えば、相続等で取得した不動産を売却して得た金銭は、ふるさと納税自体はできるものの、相続税の寄附金控除の対象にはなりません。

6-4.生活費や納税資金に影響がない範囲であること

相続財産をふるさと納税で寄附する場合は、生活費や納税資金に影響がない範囲で行いましょう。

この理由は、相続税の納付は、原則として金銭一括払いとなるためです。

ふるさと納税で寄附できる相続財産は現金や預貯金となるため、生活費や納税資金に影響が出てしまっては意味がありません。

6-5.返礼品とその他の一時所得の合計が50万円超にならないこと

ふるさと納税をした自治体から受け取る返礼品は、一時所得として所得税の課税対象となります。

返礼品の価格の合計が年間50万円を超えると、所得額が生じてしまうため、逆に所得税や住民税が増えてしまう可能性があります。

返礼品とその他の一時所得の合計が、50万円以下に抑えられるよう注意しましょう。

6-6.ふるさと納税で相続税が0円になっても申告は必要

ふるさと納税で相続財産を寄附した結果、相続税額が0円になっても、相続税申告は必要です。

この理由は、相続税の寄附金控除を適用させるためには、相続税の申告期限までに、「ふるさと納税で寄附をした」という証明書を提出しなくてはならないためです。

うっかり失念して相続税の申告期限を過ぎてしまうと、相続税の寄附金控除を適用できなくなりますのでご注意ください。

7.まとめ

相続等で取得した財産を、ふるさと納税を利用して寄附すれば、「ふるさと納税」と「相続税の寄附金控除」の恩恵を受けることができます。

しかし、あくまで相続財産を寄附する行為であるため、相続税の課税価格が高く、自身の所得も高い相続人等に向いている制度であると言えます。

また、「いくら寄附をすればどの程度の節税効果があるのか」を、徹底的にシミュレーションする必要もあります。

ふるさと納税を利用した相続税対策をお考えの方は、必ず相続税に強い税理士に相談されることをおすすめします。

※本記事は記事投稿時点(2024年2月19日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:令和6年から新NISA制度スタート!4つのポイント・始め方を解説