チェスターNEWS

相続税のタワーマンション節税が規制されることに

2016/11/01

関連キーワード: タワーマンション

資産家の間の相続税の節税対策として行われていたタワーマンション節税にいよいよメスが入る見通しとなってきました。

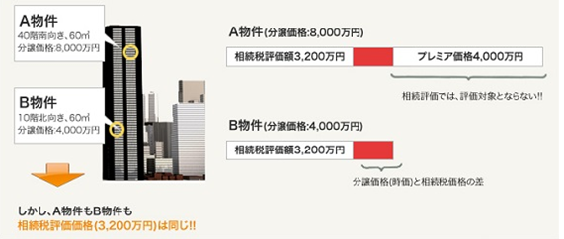

相続税を計算する上で、建物は「固定資産税評価額」で評価することになっていたところ、固定資産税評価はそもそもタワーマンションのような階数の高低によって評価額に違いは生じないことから、高層階を購入して相続税評価額との乖離を狙う資産家が近年増加していました。

下記の図を参考にしてください。

こうしたタワーマンション節税に対する批判や、また低層階に居住する人と高層階に居住する人の固定資産税負担が同じということで税の公平性を害するという声もあり、そういった声に対応する形でタワーマンション節税が規制されることになる見通しです(平成28年10月現在)。

「総務省が検討している新しい評価額の仕組みは、高層マンションの中間の階は現行制度と同じ評価額にする一方、中間階よりも高層の階では段階的に引き上げ、低層の階では段階的に引き下げる」ということです。

またいつからの施工か気になるところですが、現状の発表では、

「新しい税制の対象は18年以降に引き渡す新築物件に限定する。」

ということで、すでに購入された物件や中古建物には適用されない見通しですので、税制改正前の駆け込み需要や、逆に中古タワーマンション市場が賑わうことも予想されています。

いつの時代も節税対策は、納税者と国税庁のいたちごっこですが、やはり節税対策がはやり出すと国税庁が動くというのは同じパターンですので、必ずしも今の節税対策が将来も有効であるという認識を持たないことが大切なのかもしれませんね。

※本記事は記事投稿時点(2016年11月1日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:現金(手許現金)は相続税申告で計上が必要か?