チェスターNEWS

相続税の申告報酬をめぐるトラブルが訴訟に発展!?

2017/04/25

関連キーワード: 相続税

相続税の申告状況

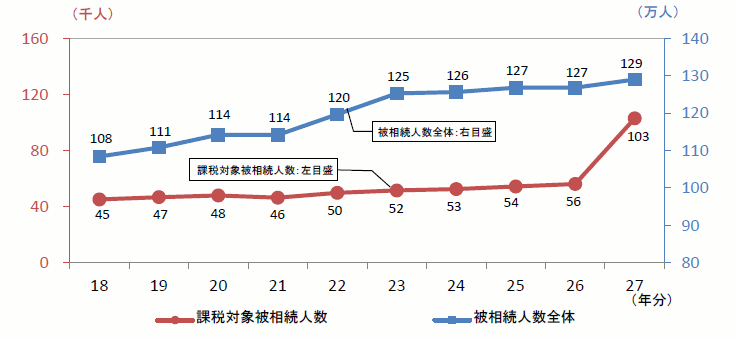

平成27年1月に相続税の基礎控除が引き下げられたことに伴い、相続税の申告件数が大幅に増加しています。

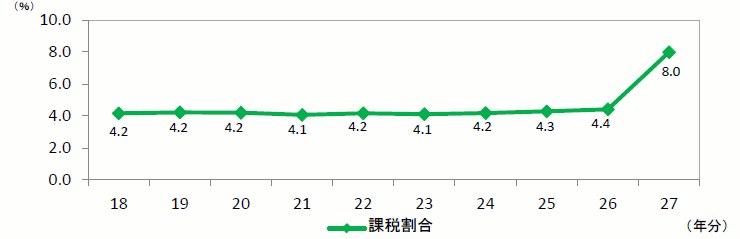

国税庁が公表した「平成27年分の相続税の申告状況について」によると、平成27年中に亡くなった方(被相続人数)は約129万人(平成26年約127万人)、このうち相続税の課税対象となった被相続人数は約10万3千人(平成26年約5万6千人)で、課税割合は8.0%(平成26年4.4%)となっており、平成26年より3.6ポイント増加しています。

〈被相続人の推移〉

〈課税割合の推移〉

◆国税庁 報道発表資料 「平成27年分の相続税の申告状況について」

相続税申告業務に関する訴訟トラブル

相続税の課税対象者の増加に伴い、税理士が相続人から相続税申告業務を依頼される機会が増えてきています。

このような状況下で、税理士と相続人との間で税理士報酬をめぐるトラブルが発生し、それが訴訟にまで発展するケースがありました。

訴訟に発展した事例では、相続税申告に関して、税理士は相続人との間に委任契約を締結しておらず、また相続人に税理士報酬を明確に提示していませんでした。

相続税の申告業務が完了した後、税理士は相続人に対し税理士報酬を請求したものの、報酬額の明確な合意がなかったために、相続人は税理士報酬の支払いを拒否し、結果として裁判にまで発展しました。

裁判では、相続税の申告に関する委任契約は成立していたと認定されたものの、報酬額について合意があったとは認められないと判断されたため、税理士が請求していた報酬額は却下され、従前使われていた東京税理士会の税理士報酬規定にもとづき税理士報酬が決定されました。

〈参考〉従前の相続税の税理士報酬

①税務代理報酬

基本報酬額10万円に、次の基準による報酬額を加算

| 遺産総額 | 報酬額 |

| 5,000万円未満 | 20万円 |

| 7,000万円未満 | 35万円 |

| 1億円未満 | 60万円 |

| 3億円未満 | 85万円 |

| 5億円未満 | 110万円 |

| 7億円未満 | 135万円 |

| 10億円未満 | 170万円 |

| 10億円以上 | 180万円 |

| 1億円増すごとに | 10万円を加算 |

②税務書類作成報酬

上記税務代理報酬額の50%

トラブルを回避するためには

トラブルを回避するためには、業務受任前に税理士報酬を明確にすることと、委任契約書を締結することが必要です。

①報酬の明確化

上記の税理士報酬規定は平成14年3月に廃止されており、現在は税理士報酬を自由に設定することができます。

裁判では、旧税理士報酬規定にもとづき税理士報酬が決定されましたが、事前に報酬に関する合意がないと、トラブルにつながりかねません。

業務締結前に明確な税理士報酬を相続人に提示し、相続人から承諾を得る必要があります。

②相続税に関する委任契約書の締結

税理士事務所と相続人代表者との間で、「相続税申告に関する委任契約書」を締結し、記名押印した契約書を税理士事務所と相続人代表者が各自1通保管します。

トラブルに発展しないための契約書のポイントは以下の通りです。

1.委任業務の範囲の明確化

委任業務の範囲を明確に記載します。例えば相続税申告業務であれば、「本件相続にかかる相続税の税務代理、税務相談、税務書類の作成」と記載します。また相続税申告業務に関連し、準確定申告業務も行うのであれば、「本件相続にかかる所得税の準確定申告についての税務代理、税務相談、税務書類の作成」という文言を追記します。

契約書に記載していない業務については、税理士として助言指導する義務を負わないものとする旨や、仮に業務を行う場合には、別途委任契約書を締結することとし、口頭で税理士業務を受任することはないという文言も記載したほうが良いでしょう。

2.税理士報酬額、支払方法の記載

事前に見積もりを提示し、相続人から承諾を得た税理士報酬額を契約書に明記します。

さらにその税理士報酬には、相続登記に関わる司法書士報酬や交通費などの実費相当額等は含まれていない旨を記載することで、依頼者に誤解を与えないようにします。

また、税理士報酬の支払いのタイミング(例えば着手金として報酬の半金を契約時に支払う等)や支払方法も明確に記載することが望まれます。

※本記事は記事投稿時点(2017年4月25日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:自社株の相続対策スキームに国税が租税回避行為とみなす