チェスターNEWS

相続税の借地権割合の算出の方法

2015/06/19

関連キーワード: 借地権

1.借地権と借地権割合

借地権とは、土地を持ち主から借りて使用できる権利のことです。土地を所有している人が亡くなった場合には、その土地は相続財産となり、一定の価額で評価します。

一方、土地を所有していなくても、土地を地主から有償で借りて家を建てて住んでいる場合には、借地権として相続財産になるため、借地権の金額を評価する必要があります。

借地権は土地を使用する権利の分だけ財産的価値があるため、土地を所有していた場合の価額に一定の割合を乗じた価額が借地権の評価額となります。

この一定の割合のことを借地権割合といいます。

借地権と言う言葉に馴染みがない方は、なぜ土地を持っていないのに、財産的価値があるんだろうと思われると思いますが、借地借家法という法律で、日本においては、土地を持っている人よりも、建物を持っている人の権利を強く保護しているため、財産的な価値を認めています。

2.相続税における借地権割合の使い方

相続税の土地評価において、借地権割合は様々な計算に使われます。

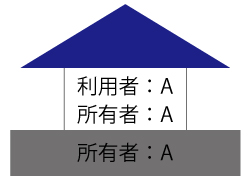

①自用地・・・Aが所有している土地を、Aが利用している場合

基本的な形です。

基本的な形です。

Aの所有している土地は自用地としての評価額となります。

土地の貸し借りはないので、このケースでは借地権割合は使いません。

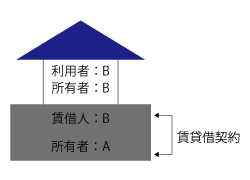

②貸宅地と借地権・・・Aが所有している土地を、Bが利用している場合

Aの所有している土地は、貸宅地として評価します。

Aの所有している土地は、貸宅地として評価します。

◆貸宅地=自用地としての評価額×(1-借地権割合)

Bの土地を使用することができる権利は、借地権として評価します。

◆借地権=自用地としての評価額×借地権割合

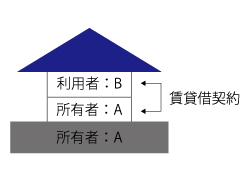

③貸家建付地・・・Aが所有している土地にAが貸家を建て、Bが利用している場合

Aの所有している土地は、貸家建付地として評価します。

Aの所有している土地は、貸家建付地として評価します。

◆貸家建付地=自用地としての評価額×(1-借地権割合×借家権割合0.3×賃貸割合)

なおBはAの貸家に住んでいますが、借家に住んでいる人の権利は価値がないため、原則として相続財産にはなりません。

上記のように、借地権割合は相続税の計算をする際に多くの場面で使われます。

それでは、借地権割合はどのように調べるのでしょうか。

3.借地権割合の調べ方

借地権割合は、国税庁のホームページから調べることができます。

評価しようとしている土地が、路線価をもとに評価する地域(路線価地域)にある場合と、固定資産税評価額をもとに評価する地域(倍率地域)にある場合で、借地権割合の調べ方が異なります。

倍率地域の評価については下記動画で解説していますので、こちらもぜひご覧ください。

①路線価の場合

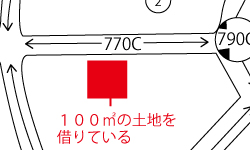

国税庁が公表している路線価図には、道路上に数字とアルファベットが記載されています。

数字は土地1㎡当たりの金額が千円単位で表示されています。また、アルファベットは借地権割合を表示しています。路線価図の枠外上部にアルファベットに対応する借地権割合が記載されています。

例えば、路線価が「770C」となっている場合は、1㎡当たりの金額が77万円、借地権割合が70%であることを表しています。

土地が路線価地域にある場合、相続税における借地権の評価額は、路線価×地積(㎡)×借地権割合で求めます。

土地が路線価地域にある場合、相続税における借地権の評価額は、路線価×地積(㎡)×借地権割合で求めます。

(例)路線価77万円/㎡、地積100㎡、借地権割合70%である場合の借地権の相続税評価額

⇒77万円×100㎡×70%=5,390万円

②倍率地域の場合

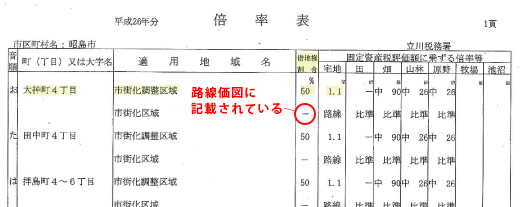

国税庁が公表している倍率表に、倍率地域で用いる借地権割合が記載されています。

土地が倍率地域にある場合、相続税における借地権の評価額は、固定資産税評価額×倍率で求めます。

土地が倍率地域にある場合、相続税における借地権の評価額は、固定資産税評価額×倍率で求めます。

(例)固定資産税評価額1,000万円、倍率1.1(宅地)、借地権割合50%である場合の借地権の相続税評価額

⇒1,000万円×1.1×50%=550万円

なお、倍率表で借地権割合が「-」となっている区域は、路線価図で借地権割合を確認することになります。

※本記事は記事投稿時点(2015年6月19日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:【相続税計算のコツと具体的方法】順番が違うと必ず間違う!