チェスターNEWS

平成30年分給与所得の源泉徴収票の記載の仕方・配偶者控除及び配偶者特別控除の見直しに対応

1.はじめに

国税庁が、「平成30年分給与所得の源泉徴収票の記載のしかた」について公表しました。これは、平成29年度税制改正により見直された配偶者控除及び配偶者特別控除に対応するものになります。

ここで、平成29年度税制改正により、配偶者控除及び配偶者特別控除がどのように見直されたのか、その留意点について、簡単に説明します。

留意点①:配偶者特別控除の対象となる配偶者の合計所得金額が従来に比べて大きく引き上げられました。

従来、配偶者特別控除の対象となる配偶者の合計所得は76万円未満でしたが、平成30年分から123万円に引き上げられ、その対象となる配偶者の合計所得金額が38万円超123万円以下とされました。このように配偶者特別控除の対象となる配偶者の範囲が広がり、対象となる層には減税効果が期待できるようになりました(改正前は、38万円超76万円未満)。

留意点②:配偶者控除と同様に、配偶者特別控除にも納税者本人の合計所得金額に応じて段階的に控除額が変化する仕組みが採用されました。納税者本人の合計所得金額が900万円を超えると、900万円超950万円以下、950万円超1,000万円以下と、段階的に控除額が減少していくことになり、1,000万円を超える場合には、控除が受けられないようになりました(改正前は、給与所得者の合計所得金額の無制限)。

上記のような見直しに対応すべく、平成30年分給与所得の源泉徴収票では、配偶者控除等の適用を受ける配偶者の合計所得金額等を記載することとされました。

また、国税庁の公表した平成30年分給与所得の源泉徴収票の記載の仕方においては、給与所得者本人が中途退職して年末調整を受けない場合の源泉徴収票の記載例も示されています。

2.実際の記載例

(1)平成30年分給与所得の源泉徴収票の記載に関して実際に変更された点

では、実際に、どのような点が変更されたのか、以下で説明いたします。

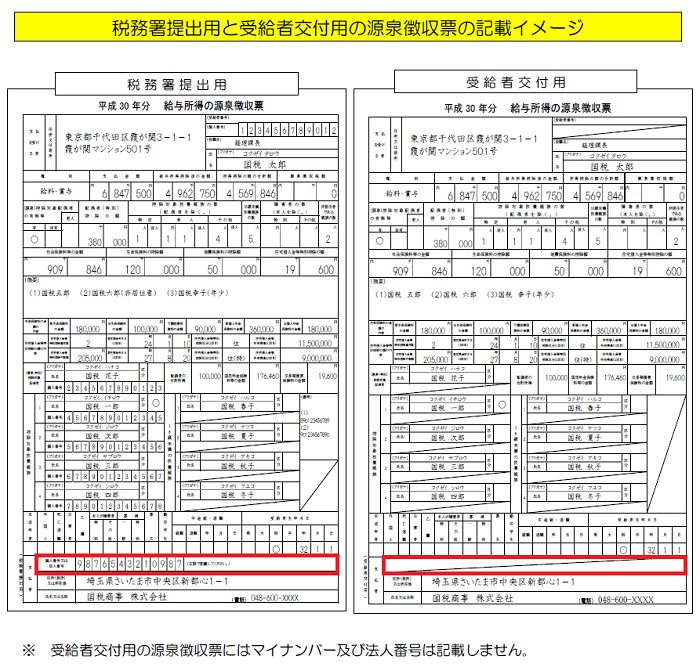

源泉徴収票には、「税務署提出用」と「受給者交付用」があり、次の図のように、「受給者交付用」には個人番号及び法人番号を記載しません。

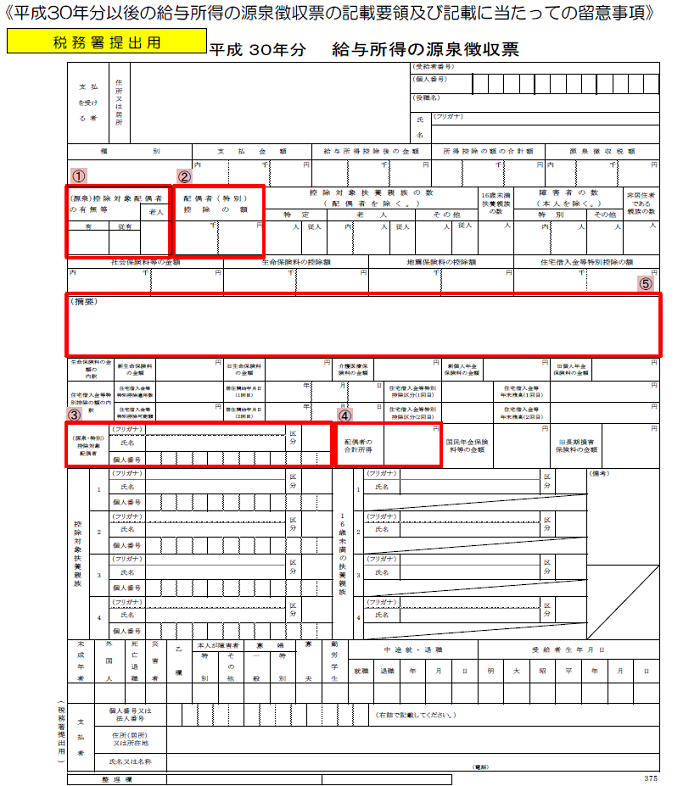

平成30年分以降の給与所得者の源泉徴収票には、次の図に示したように5ケ所の留意点があります。

これらの留意点について、順に説明いたします。

◆留意点①「(源泉)控除対象配偶者(※1)の有無等」の欄について

主たる給与等において、支払を受ける者が年末調整の適用を受けている場合で、控除対象配偶者を有しているときは、【有】欄に「〇」と記載し配偶者控除の適用を受けることができます。

他方、年末調整の適用を受けていない場合には、源泉控除対象配偶者を有しているときに、【有】欄に「〇」と記載します。

(※1)「源泉控除対象配偶者」とは、居住者(合計所得金額が900万円以下である人に限ります)と生計を一にする配偶者で、合計所得金額が85万円以下である人をいいます。

◆留意点②「配偶者(特別)控除の額」の欄について

「給与所得者の配偶者控除等申告書」に基づいて計算された配偶者控除額又は配偶者特別控除額を記載します。

◆留意点③「(源泉・特別)控除対象配偶者」の欄について

控除対象配偶者(※2)又は配偶者特別控除の対象となる配偶者の氏名及び個人番号等を記載します。なお、年末調整の適用を受けていない場合には、源泉控除対象配偶者の氏名及び個人番号を記載します。

(注)

① 受給者に交付する源泉徴収票には、個人番号は記載しません。

② 「給与所得者の扶養控除等(異動)申告書」又は「従たる給与についての扶養控除等(異動)申告書」の記載に応じ、年の中途で退職した受給者に交付する源泉徴収票にも記載する必要がありますので、注意して下さい。

(※2)「控除対象配偶者」とは、同一生計配偶者(※3)のうち、合計所得金額が1,000万円以下である居住者の配偶者

(※3)「同一生計配偶者」とは、居住者と生計を一にする配偶者(青色事業専従者等の該当者を除く)で、合計所得金額が38万円以下である者

◆留意点④「配偶者の合計所得」の欄について

「給与所得者の配偶者控除等申告書」に基づいて計算された控除対象配偶者又は配偶者特別控除の対象となる配偶者の合計所得金額を記載します。

なお、年の中途で退職した者で、源泉控除対象配偶者を有している者は、「給与所得者の扶養控除等(異動)申告書」に記載された、源泉控除対象配偶者の「所得の見積額」を記載します。

◆留意点⑤「摘要」の欄について

同一生計配偶者(控除対象配偶者を除く)を有する者で、その同一生計配偶者が、障害者、特別障害者又は同居特別障害者に該当する場合には、同一生計配偶者の氏名及び同一生計配偶者である旨を記載します。

例えば、「氏名(同配)」というように書きます。

※本記事は記事投稿時点(2018年7月17日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:国外財産調書制度~国外財産申告漏れで修正申告した際の軽減加重措置