チェスターNEWS

国外財産調書制度~国外財産申告漏れで修正申告した際の軽減加重措置

1.国外財産制度とは

平成24年の税制改正において、国外財産調書制度というものが新設されています。これは、国外財産を保有する者から、その保有する国外財産に係る調書の提出を求める制度です。具体的には、毎年12月31日時点で5000万円超の国外財産を保有する居住者(非永住者の方を除く)は、その国外財産の種類、数量、金額その他必要な事項を記載した「国外財産調書」を、その翌年3月15日までに、住所地等の所轄税務署へ提出することが求められています。(国税庁HP;ご存知ですか?国外財産調書制度)

2.国外財産調書の提出義務

この国外財産調書制度においては、適正な提出を確保する目的で、過少申告加算税等の軽減措置及び加重措置が設けられています(内国税の適正な課税の確保を図るための国外送金等に係る調書の提出等に関する法律(以下「国送法」とします)6条)。

(1)国外財産調書の提出がある場合の過少申告加算税等の軽減措置

国外財産調書を提出期限内に提出した場合には、国外財産調書に記載がある国外財産に関する所得税及び復興特別所得税(以下「所得税等」といいます。)又は相続税の申告漏れが生じたときであっても、その国外財産に関する申告漏れに係る部分の過少申告加算税等について、5%軽減されます(国送法第6条第1項)。

(2)国外財産調書の提出がない場合等の過少申告加算税等の加重措置

国外財産調書の提出が提出期限内にない場合又は提出期限内に提出された国外財産調書に記載すべき国外財産の記載がない場合(重要な事項の記載が不十分と認められる場合を含みます。)に、その国外財産に関する所得税等の申告漏れ(死亡した方に係るものを除きます。)が生じたときは、その国外財産に関する申告漏れに係る部分の過少申告加算税等について、5%加重されます(国送法第6項第2項)。

(3)正当な理由のない国外財産調書の不提出等に対する罰則

国外財産調書に偽りの記載をして提出した場合又は国外財産調書を正当な理由がなく提出期限内に提出しなかった場合には、1年以下の懲役又は50万円以下の罰金に処されることがあります。ただし、提出期限内に提出しなかった場合については、情状により、その刑を免除することができることとされています(国送法第10条第1項第2項)。

なお、上記措置については、(3)を除いて、平成26年1月1日以後に提出すべき国外財産調書について適用されます。(3)については、平成27年1月1日以後に提出すべき国外財産調書に係る違反行為について適用されます。

3.国外財産調書提出義務の例外措置

(1)例外措置

国外財産調書が期限後に提出され、かつ、修正申告等があった場合においても、国外財産調書の提出について、「調査があったことにより国外財産に係る所得税等について更生等があるべきことを予知してされたものではないとき」は、国外財産調書は期限内に提出されたものとみなされ(国送法6条4項)その国外財産に関する申告漏れに係る部分の過少申告加算税等について、5%軽減されます。

このように、国外財産調書制度では、国外財産調書を「いつ提出するか」そして「どのような理由で提出するか」ということによって、過少申告加算税などを軽減又は加重するかが判断されることになります。

(2)具体例

それでは、実際の事例をもとに、どのような場合に、国外財産について過少申告加算税が軽減・加重されるのか、説明いたします。

例えば、平成29年分の確定申告を期限内に行い、平成30年4月に「調査があったことにより国外財産に係る所得税等について更生等があるべきことを予知してされたものではない」国外財産調書(平成29年12月31日分)を期限後に提出し、かつ、修正申告を行ったとします。この場合には、国外財産調書は、期限内に提出されたものとみなされるため、過少申告加算税が軽減されます。

これに関して、以下のような国税不服審判所による裁決事例(平成29年9月1日裁決)があります。

Ⅰ)事案

審査請求人(以下「請求人」とします)が、平成26年の所得税及び復興特別所得税(以下「所得税等」とします)について、国外財産に関して生ずる申告漏れ等があったとして自主的に修正申告書を提出(平成27年8月31日)した後に国外財産調書を提出(平成27年9月14日)したところ、原処分庁が、内国税の適正な課税の確保を図るための国外送金等に係る調書の提出等に関する法律第6条(国外財産に係る過少申告加算税又は無申告加算税の特例)第2項の規定を根拠に過少申告加算税の賦課決定処分をしました。これに対して、請求人が、当該規定は自主的に修正申告書を提出した場合には適用されず、過少申告加算税は課されないなどとして、同処分の全部の取り消しを求めました。

Ⅱ)争点

本件国外財産調書は、国送法第6条4項の規定の適用により、提出期限内に提出したものとみなされるか否か。

Ⅲ)各々の主張

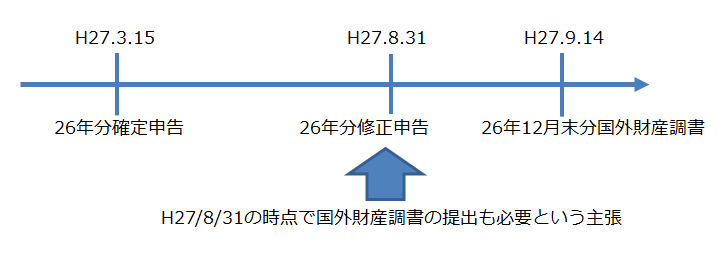

ⅰ)原処分庁(=本件過少申告加算税の賦課決定処分をした税務当局のこと)の主張

原処分庁としては、国送法第6条第4項が適用されるためには、本件修正申告書の提出があった時点(平成27年8月31日)で本件国外財産調書が提出されていることが必要であると考えています。

原処分庁の主張の詳細は以下になります。

本件賦課決定処分は、請求人が提出した本件修正申告書に係る過少申告加算税の賦課決定処分であり、本件修正申告書の提出があった時点(平成27年8月31日)に本件国外財産調書の提出はないことから、国送法第6条第4項に規定する「国外財産調書が提出期限後に提出され、かつ、修正申告等があった場合」には該当せず、本件国外財産調書は提出期限内に提出したものとみなされない。

国外財産調書制度は、内国税の適正な課税に資するために自己の保有する国外財産に関する情報を納税者本人から提出を求める仕組みである。この趣旨を全うするためには、国外財産調書の適正な提出を確保するための措置が必要であって、その適正な調書提出に向けたインセンティブとして加算税の軽減加重措置が設けられたものと解される。そうであるならば、国送法第6条第4項の規定は、その提出期限を徒過した不適正な国外財産調書の提出を当然に許容するものと解すべきではなく、更生を予知しない国外財産調書の提出以後になされる修正申告等があった場合に限って同項が適用されるものと解される。

そうすると、国送法第6条第4項の規定は、最初に「国外財産調書が提出期限後に提出され」、続いて、「修正申告等があった場合」に適用される規定であると解するのが相当であり、請求人の主張する両方の条件(国外財産調書の提出及び修正申告書の提出)の充足性のみを要求しているものではない。

したがって、本件国外財産調書は、国送法第6条4項の規定の適用はなく、国送法第6条第4項の規定の適用はなく、提出期限内に提出したものとはみなされない。

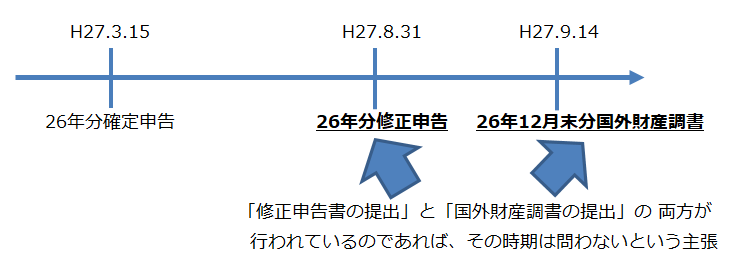

ⅱ)請求人の主張

請求人としては、国外財産調書の提出と修正申告書の提出という両方が行われているのであれば、その順番が前後したとしても、国送法第6条第4項が適用は適用され、提出期限内に提出したといえると考えています。

請求人の主張の詳細は以下になります。

法がその適用に際して同時性や前後関係を要件とする場合、「同時に」あるいは「~の後において」といった文言が置かれるはずであるところ、国送法第6条第4項は「提出すべき国外財産調書が提出期限後に提出され、かつ、修正申告等があった場合」とのみ規定しているのであるから、同項は、国外財産調書の提出と修正申告書の提出の同時性や前後関係を要件とはしておらず、単に両者の充足性のみが要件とされているものと解すべきである。

したがって、本件国外財産調書(通則法第65条第5項の規定の適用がある修正申告書の提出の後に提出された国外財産調書)についても、国送法第6条第4項の規定により、提出期限内に提出したものとみなされる。

原処分庁の主張する国外財産調書制度の趣旨からは、ともに更生を予知しない国外財産調書及び修正申告書の提出の前後関係の相違による過少申告加算税の賦課の有無の理由は導けない。

したがって、本件国外財産調書は、国送法第6条第4項の規定の適用により、提出期限内に提出したものとみなされる。

Ⅳ)審判所の判断(平成29年9月1日裁決)

審判所は、自主修正申告書の提出後に提出された国外財産調書には国送法第6条第4項の適用は認められないとして、請求人の請求を認めず、審査請求を棄却しました。

審判所の判断の詳細は以下になります。

本件のように、先に国外財産に係る所得税につき自主修正申告書の提出があった場合には、その後に提出される国外財産調書(当該自主修正申告書の提出の基因となる国外財産が記載されたもの)は、更生があるべきことを予知してされたものに該当する余地はないこととなるのであるから、国外財産調書の提出時期と修正申告書の提出時期に前後関係はないと解した場合には、国外財産調書の提出に先んじて自主修正申告書の提出がされれば、その後に提出される国外財産調書は、その提出時期にかかわらず、一律に提出期限内に提出されたものとみなされることとなり、加重措置の適用の可否が、自主修正申告書の提出の有無によって決せられることとなる。

このように、加重措置の適用の可否が、自主修正申告書の提出の有無によって決せられるとする考え方は、あくまで国外財産調書の提出を基軸としてその適否を決するという軽減加重措置の趣旨に乖離するものと言わざるを得ず、このような結果を招来することとなる請求人の主張は採用することはできない。

以上のことからすると、国送法第6条第4項は、国外財産調書が提出期限後に提出されたことを前提とし、それ以後に修正申告書の提出があった場合(修正申告書の提出があった場合において、国外財産調書が提出されていることを要件とするもの)の取扱いを定めたものと解するのが相当であり、自主修正申告書の提出後に提出された国外財産調書には、同項の規定の適用はないと解される。

そして、本件国外財産調書は、本件修正申告書の提出後に提出されたものであるから、国送法第6項第4項の規定の適用はなく、本件国外財産調書は提出期限内に提出されたものとはみなされない。

4.最後に

以上のように、国外財産調書が未提出の場合、加算税5%が課されることになり、酷いケースでは重加算税が課されることもありえます。その上、国外財産調書の未提出に対する刑事罰の適用を受けることもありえます。

ですので、国外財産についての申告漏れがある場合には、早期に修正申告をし、国外財産調書も提出することが望ましいと思われます。もっとも、上記のような裁決もあることから、修正申告する時点までには国外財産調書も提出するようにしましょう。

※本記事は記事投稿時点(2018年7月26日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:名義株に関する巨額の相続税更正処分の取り消し