チェスターNEWS

キーワード「相続時精算課税」を含む記事 掲載数 6 件

2024/09/17

相続時精算課税の災害特例~国税庁が質疑応答事例を公開~

1.はじめに 令和5年度税制改正において、相続時精算課税を適用して贈与された「土地」や「建物」が災害によって被害を受けた場合、相続財産に加算するその土地や建物の価額を減額できる特例(以下、相続時精算課税の災害特例)が創設されました。 これに伴い、国税 […]

2023/03/13

【令和5年度税制改正】暦年課税と相続時精算課税制度の見直し

1.はじめに 令和4年12月16日、自由民主党及び公明党から「令和5年度税制改正大綱 」が公表され、同年12月23日に閣議決定されました。 これによると、暦年課税制度における生前贈与の相続財産への加算期間が7年に延長され、相続時精算課税制度に年間11 […]

2022/04/01

贈与税の納税猶予における暦年課税と相続時精算課税

1 はじめに 従来は、非上場株式等についての贈与税の納税猶予と相続時精算課税(※1)との併用を禁止する規定がありましたが、平成29年度税制改正では、その併用禁止規定(改正前租税特別措置法70条の7第3項)が削除され、調整規定(租税特別措置法70条の7 […]

2022/02/14

相続時精算課税とは

贈与の際、贈与者が60歳以上の親または祖父母、受贈者が18歳以上の子または孫である場合、相続時精算課税の適用を選択することができます。 (成人年齢の引き下げにより、贈与が令和4年4月1日以後の場合は、受贈者が18歳以上であれば適用できます。贈与が令和 […]

2015/01/19

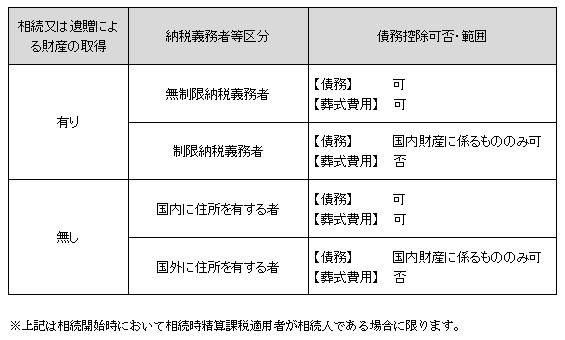

相続時精算課税適用者の債務控除

相続時精算課税制度の適用者は、相続又は遺贈による財産の取得有無に関わらず、相続時精算課税制度を適用して贈与を受けた財産を相続税の課税財産に加算して相続税額を計算します。 この相続時精算課税適用者の債務控除については、相続又は遺贈による財産の取得有無、 […]

2014/11/10

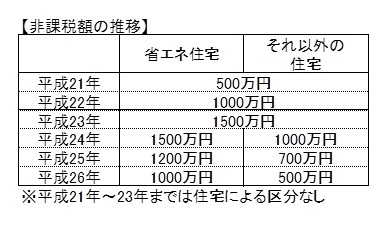

住宅取得等資金の贈与と相続時精算課税

直系尊属から住宅取得等資金の贈与を受けた場合には、その住宅取得等資金については贈与税が非課税になります。 非課税限度額は贈与を受けた年により異なります。 (これまでの推移は下記の表の通りです) 住宅税制については景気に影響を与えるため政策目的で行われ […]