- TOP

- 相続税の相談は誰にすべき?【相続の税理士の選び方】

相続税の相談は誰にすべき?【相続の税理士の選び方】

数千万円もの節税を可能にする相続税専門の税理士- 税務調査対策も万全

相談者:大崎さま(仮名) / 70代・女性・東京都在住

先月、資産家の夫を亡くした。遺産総額が大きいけれど、相続や税金の知識がないので相続税申告が心配。誰かに相談したくて専門家をインターネットで探す一方、夫の知人の税理士に相談するべきか迷っている。相続税専門の税理士と一般の税理士の違いや、効果的な節税方法を知りたい。

回答者:荒巻善宏(税理士法人チェスター 代表 / 税理士・公認会計士)

2004年、公認会計士二次試験に合格。2008年、26歳という若さで独立開業に踏み切り、資産税・相続税専門の税理士法人チェスターを設立。累計19,000件以上の相続税申告実績は税理士業界でトップクラスを誇る。著書に『相続はこうしてやりなさい』(ダイヤモンド社)、『税理士が本当に知りたい相続相談Q&A』(清文社)等。

相続税が心配なら、まずは税理士に相談を

- 大崎さま:

- インターネットで「相続 相談」と検索してみたのですが、相続を扱う専門家として、弁護士、司法書士、税理士などいろんな方が出てきました。一体、誰に相談すればいいのでしょうか?

- 荒巻 :

-

相続の相談先は「何に困っているか」で決めましょう。主に次の3パターンがあります。

(1)相続で揉めている → 弁護士に相談

弁護士は、遺産分割協議のサポートや、調停・審判・遺留分減殺請求など相続人間で揉めごとがある際の代理人となります。このほか、事業承継の支援、遺言書作成支援、遺言執行者への就任などを担うこともあります。(2)相続の手続きがわからない → 司法書士に相談

司法書士は、不動産の名義変更、銀行の口座解約など、手続き面のサポートをします。

遺言書作成・遺言執行、遺言書の検認も行います。(3)相続税がかかりそう → 税理士に相談

税理士は、税務のプロとして財産評価や相続税申告を行います。このほか、生前の相続税の試算や生前贈与などの節税アドバイスや事業承継の支援も可能です。大崎さまが困っているのは、どんなことですか?

- 大崎さま:

- 主人の遺産が多いので、相続税の節税と申告手続きです。

- 荒巻 :

- では税理士が最適です。その後、必要に応じて弁護士や司法書士をプラスすればいいでしょう。

相続税の相談は誰でもいい?知り合いの税理士に頼んでも大丈夫?

- 大崎さま:

- 税理士なら、主人の知人で企業の顧問税理士をされている方がいます。

その方に相談してみようかしら。 - 荒巻 :

- ちょっと待ってください。その方が相続税に詳しいかどうか、確認はされましたか?

- 大崎さま:

- 税理士の中にも、相続が得意な人とそうでない人がいるのですか?

- 荒巻 :

- その通りです。医師の世界が内科や外科に分かれているように、税理士の世界も、法人税、所得税、相続税など、専門分野が異なります。しかも、日本の税理士の大半は主に企業決算や確定申告を扱うので、相続税専門の税理士は限られています。つまり、税理士なら誰でもいいというわけではないんです。

- 大崎さま:

- 相続税専門の税理士って、そんなに少ないのですか?

- 荒巻 :

- 世の中には、相続税申告の経験が少ない、あるいは未経験の税理士のほうがはるかに多いです。相続税申告の年間件数が約15万件であるのに対し、全国の税理士事務所数は2.8万軒です。つまり、一事務所あたり年間約5件しか相続税申告をしていない計算になります。

- 大崎さま:

- でも、専門でなくとも、税理士なら誰でも相続税申告はできますよね?

主人の知り合いに税理士がいるのに相談しないのは、申し訳ないのですが…。 - 荒巻 :

-

「お付き合いのある税理士に頼まなくては…」とおっしゃる方は多いです。

しかし、そのような視点で選ぶことはおすすめできません。相談する相手を間違えると、遺産が大きい方ほど相続税額に大きな差が生じるからです。 - 大崎さま:

- 相続税専門の税理士と、一般の税理士で、何が違うのですか?

- 荒巻 :

-

一番の違いは、相続税に詳しくない税理士に依頼すると、税を納め過ぎる恐れがあることです。

相続税には様々な適用条文があり、財産評価一つとっても専門的な知識や経験が必要です。同じ土地を評価しても、税理士によって評価額が何千万円も違うということがよくあるのです。

また、特例や控除規定の種類が多いので、相続税に詳しくない税理士は使い忘れや適用間違いのリスクも高まります。

これらは改正も多いので常に新しい情報を入れておく必要がありますが、最新情報を把握できていない恐れもあります。 - 大崎さま:

- 実際にどんなケースがあったのでしょうか?

- 荒巻 :

- 地主のお客様が、他の税理士による試算をお持ちになって ご相談に来られたことがありました。土地の資料を拝見すると、評価を下げられそうな土地が複数あったので、私たちがその場で計算したところ、相続税額が約3億円から約2億2000万円まで下がりました。これにはお客様も驚かれて、申告手続きは私たちにご依頼いただくことになりました。

- 大崎さま:

- 税理士が違うだけで8000万円も!最初の面談だけでもわかるのですね。

- 荒巻 :

- 机上の簡易評価だけでも、土地の形、広さ、用途などから特例の適用などの節税策を見出せます。

- 大崎さま:

- 税理士の専門性の高さは、相続税額と直結するのですね。他にも違いはありますか?

- 荒巻 :

- 税務調査のリスクと、手続きのスピーディーさです。相続税申告における一般的な税務調査の確率は10%程度です。税務調査は、税務職員が申告書を見て疑問を抱いた案件が狙われやすいのですが、相続税に詳しくない税理士が作った申告書は税務署の指摘を受けやすいと言えるでしょう。また、相続案件に不慣れな税理士は、手続きに時間がかかったり、無駄が生じたりする恐れもあります。

相続税の相談をするなら…「相続に強い税理士」を見分ける3つのポイント

- 大崎さま:

- 相続専門の税理士の中でも、「誰がいい税理士なのか」はどう見分ければいいのですか?

- 荒巻 :

-

誰に相談すべきかのポイントは、(1)申告実績、(2)事務所の税理士登録者数、(3)相続税申告にかかるトータル費用です。順番に説明していきますね。

(1) 申告実績

最も大切なのは申告実績です。目安として、年間100件以上の申告実績がある事務所なら安心でしょう。(2)事務所の税理士登録者数

実は、税理士業界では「税理士は所長だけで、他の職員は受験勉強中で資格なし」という事務所が珍しくありません。全職員に占める税理士登録者数が1~2割未満の事務所は、専門性が低い可能性があります。(3)相続税申告にかかるトータル費用

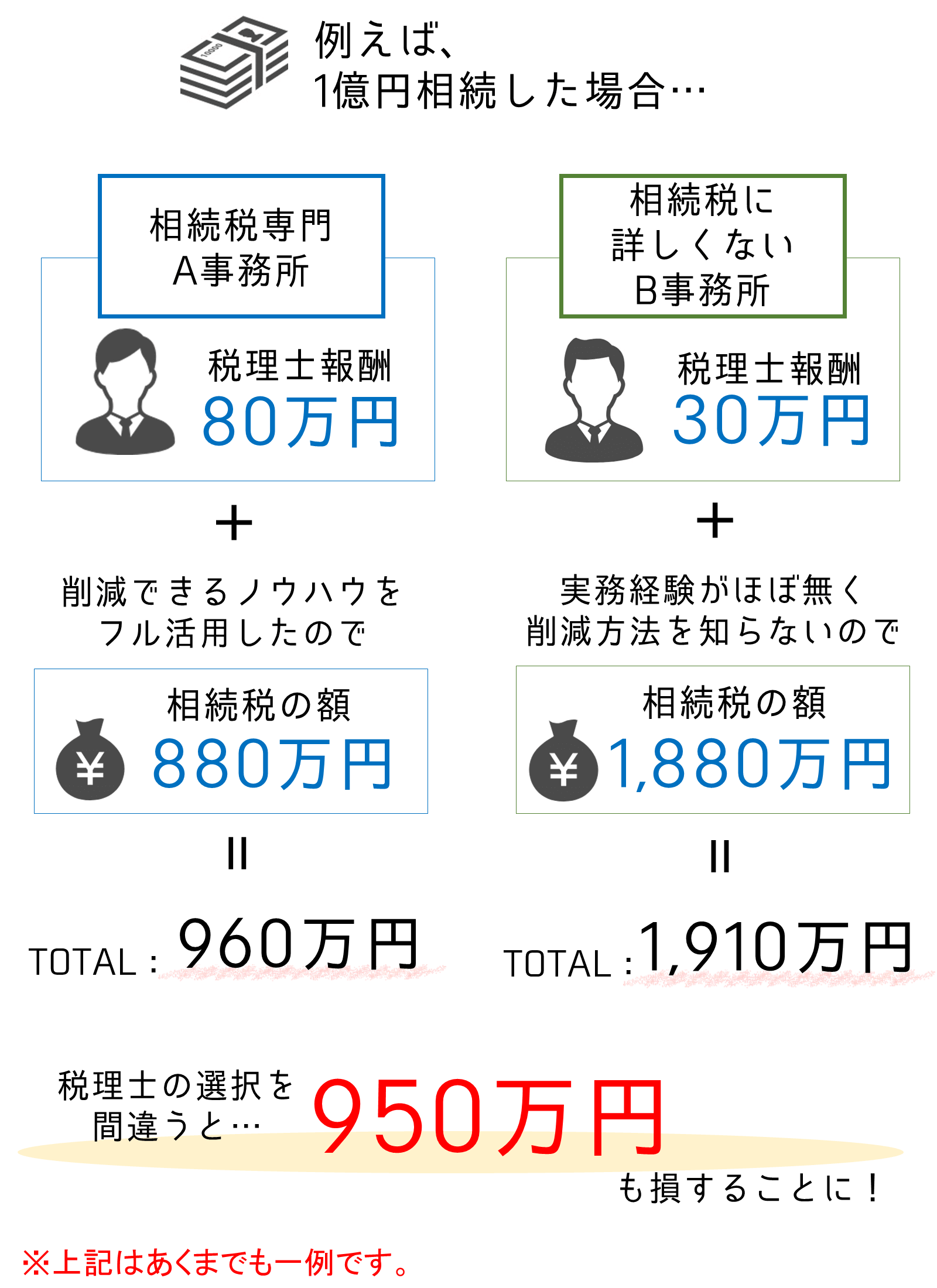

費用面では、相続税申告にかかるトータル費用(相続税の額+税理士報酬)を必ずチェックしてください。

例えば、相続税専門のA事務所と相続税に詳しくないB事務所があり、税理士報酬はA事務所のほうが数十万円高いとします。しかし、A事務所は効果的な節税アドバイスができますから、相続税額はB事務所より数百万~数千万円も低く抑えることが可能です。

トータルで考えると、報酬が高いA事務所に依頼するほうが賢い選択と言えます。以上の3点のほか、相続関連の書籍を出版しているかどうかや、実際に会って感じる税理士との相性も大切です。

- 大崎さま:

- 費用面は特に気になります。一般的に、税理士報酬はどのように決まるのですか?

- 荒巻 :

-

税理士報酬は自由化されていますが、多くの事務所は、遺産総額に応じて基本報酬が決まり、財産の内容によって報酬を加算する料金体系をとっています。適正な税理士報酬の目安は遺産総額の0.5~1%です。仮に遺産が1億円の場合、税理士報酬が50~100万円なら適正価格と言えます。

注意したいのは、報酬体系をきちんと開示していない事務所です。

契約後、税理士報酬とは別の「成功報酬」を後出しで提案してくる事務所も存在します。「節税額の○%が追加でかかるかもしれない」といった言葉が出たら要注意です。トータルでいくらかかるのか、契約前にしっかり確認してください。 - 大崎さま:

- インターネットで調べる時は、どんな点を見ればいいのでしょうか?

- 荒巻 :

-

ホームページに「相続税専門」と書いてある事務所の中には、実際は相続税に詳しくないにも関わらず、集客のために表記しているケースもあります。本当に専門なのかを見分けるためには、その事務所の名前を検索してみてください。同じ事務所が「飲食店専門」や「医業専門」など全く異なる専門性を掲げたホームページが出てくるかもしれません。

また、事務所のホームページについては、相続税の知識や税制改正のニュースなど豊富な情報を配信している事務所のほうが高い専門性を期待できます。メディア掲載実績も参考になりますよ。

遺産総額が大きい場合の節税対策は?何かいい方法はある?

- 大崎さま:

- 私の場合、遺産総額がかなり大きいのですが、どうすれば節税できますか?

- 荒巻 :

-

特に効果が高いのが「小規模宅地等の特例」と「配偶者の税額軽減の特例」の2大特例の活用です。

小規模宅地等の特例には様々な種類があり、組み合わせて使うことができますが、最も有利になる組み合わせはどれか、細かく比較検討することが大切です。

また、遺産総額が大きい場合、二次相続を見据えて配偶者の税額軽減の特例をあえて使わないという選択も考慮すべきです。この特例を使うと、一次相続(夫から妻)では節税となるものの、二次相続(妻から子ども)で税金の負担が重くのしかかるケースがあるのです。

税理士法人チェスターは遺産総額5億円以上の大型案件も豊富ですので、効果的な節税方法をご提案いたします。

- 大崎さま:

- 遺産総額が大きいと、税務調査の対象にもなりやすいと思います。

誰に相談するかで、税務調査に入られる確率が変わる、なんてこともありますか? - 荒巻 :

-

一般的な税務調査の確率は3.5%程度で、5億円以上など遺産総額が大きい方ほど対象となる傾向です。

しかし、税理士法人チェスターが担当した案件の税務調査率はわずか0.5%です。これは、書面添付制度があることがポイントです。書面添付制度は、申告書の内容を補うもので、税理士がすでに検討した論点や主張の妥当性を税務署に詳しく説明できるため、税務調査を回避する効果が高まります。また、税務調査前に税理士に説明の機会が与えられたり、万が一の場合も加算税等のペナルティが軽減されたりする点もメリットです。

さらに、私たちは国税OBの外部顧問や内部審査部によるチェック体制を設けております。難しい論点は徹底的に確認するため、税務調査にも耐えられる申告が可能なのです。 - 大崎さま:

- 専門性が高い税理士は、報酬が高くなるのではないですか?

- 荒巻 :

- いいえ、むしろ相続税申告の経験が豊富だからこそ、報酬を抑えることができます。

税理士法人チェスターは累計19,000件以上の相続税申告実績があり、効率的に対応できるノウハウを数多く構築してまいりました。例えば、土地の不整形割合を求めるために手描き で作成することが多い作業をパソコンのCADソフト で作成したり、過去のお客様の類似の事案を参考にしてスピーディーに判断したりしています。また、成功報酬制という料金体系はとっておりませんので、ご安心ください。 - 大崎さま:

- 税理士事務所に初めて行くときは、何を準備すればいいのですか?

- 荒巻 :

-

遺産の大まかな構成を書いたメモや、不動産の固定資産税の課税証明書や納税通知書があれば、初回面談がスムーズですが、難しく考えずに悩んでいることを率直におっしゃっていただければ大丈夫です。

他の事務所でのお見積もりをお持ちいただくなど、比較のご相談も大歓迎です。相続税に詳しい税理士とそうでない税理士の、圧倒的な情報量の違いを肌で感じていただけるはずです。

- 大崎さま:

- 税理士事務所に相談しに行くのはいつがいいのでしょうか?

- 荒巻 :

- 相続税の申告期限は10ヶ月ですが、手続きには少なくとも3~4ヶ月必要です。なるべく早くご相談いただくことをおすすめします。四十九日を過ぎたタイミングでお越しになる方が多いです。

相続税申告の税理士をお探しの方へ

医師と同じように、税理士にも専門分野があります。

皆様も、「税のお悩みに応じて税理士を使い分ける」という視点を持ってみてください。

税理士法人チェスターは全国4,000名以上の税理士と連携しており、相続税が専門外の同業者からの紹介も多数引き受けております。

このほか、グループ内に弁護士や司法書士などの専門家を抱えており、相続に関する全てのご要望をワンストップで解決できる点も強みです。

ぜひ気軽にご相談ください。