チェスターNEWS

NISA~平成26年分の非課税期間終了時の注意点

1.はじめに

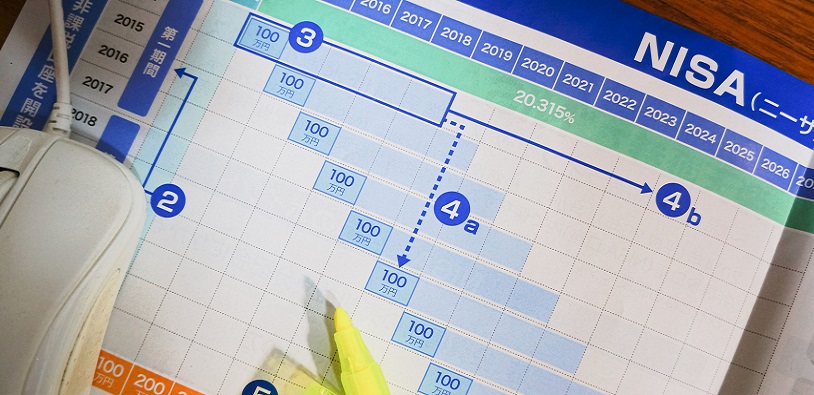

NISA(少額投資非課税制度)に関しては、以下に説明するように、その開始した年である2014(平成26)年分については2018(平成30)年で5年間の非課税期間が終了しますが、翌2019(平成31)年分の非課税投資枠に移管できます(ロールオーバー)。

ただ、そのためには、2018(平成30)年中の非課税期間終了前に「移管依頼書」を証券会社等に提出する必要があることに注意しましょう。

では、そもそも、NISAとは、どういった制度なのかについて、次に説明します。

2.NISA(少額投資非課税制度)とは

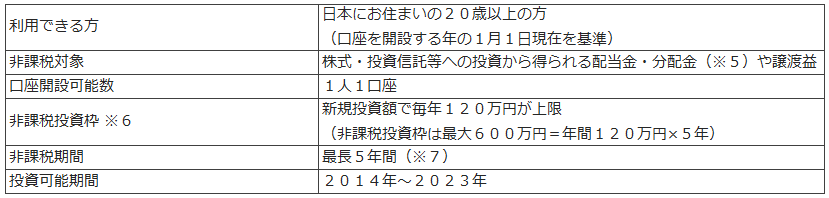

NISAとは、2014年(平成26年)1月に開始した、少額からの投資を行う個人投資家のための税制優遇制度です。

例えば、投資信託(※1)に投資した場合、「普通分配金(※2)」と売却時の「譲渡益」が非課税になります。ただし、他の口座(一般口座や特定口座(※3))で発生した譲渡益や配当金(※4)等との損益通算はできません。

(参照:金融庁HP NISAとは )

※1:投資信託(ファンド)とは、投資家から集めたお金をひとつの大きな資金としてまとめ、運用の専門家が株式や債券などに投資・運用する商品で、その運用成果が投資家それぞれの投資額に応じて分配される仕組みの金融商品のことです。

※2:普通分配金とは、追加型株式投資信託の運用の収益に基づいた分配金のことです。

ここに、追加型株式投資信託(「オープン型投資信託」、「オープンファンド」とも言います)とは、募集期間が限定されていない投資信託のことで、

※3:特定口座とは、上場株式等(2016年からは特定公社債や公募公社債投資信託も対象)の取引から生じた年間損益を証券会社等が計算するサービスを提供する口座のことです。運用開始後もいつでも購入することができます。信託期間は無期限のものと期限付きのものがあります。

他方、追加型投資信託に対し、当初募集期間のみしか購入できない投資信託のことを単位型投資信託といいます。

この特定口座には、「源泉徴収あり」と「源泉徴収なし」の2つの種類があります。「源泉徴収あり」を選択すると、販売会社が納税も代行するため源泉徴収により課税関係が終了し、確定申告が不要になります。一方、「源泉徴収なし」を選択すると投資家自身で確定申告を行う必要がありますが、「年間取引報告書」には確定申告に必要な内容が記載されているので、この内容を確定申告書の所定の欄に記載して、年間取引報告書を添付する形で申告することとなるので、簡素な申告納税が可能となります。一般口座や他の販売会社の特定口座との損益通算、譲渡損失の繰越控除の特例を受けるには、確定申告が必要となります。

※特定公社債とは、国債、地方債、外国国債、公募公社債、上場公社債、2015年12月31日以前に発行された公社債(同族会社が発行した社債を除きます。)などの一定の公社債をいいます。

※4:配当金とは、株主が企業から利益配当請求権に基づき利益の分配として受け取る金銭のことです。

※5:分配金とは、投資信託の運用の結果、得られた収益を口数に応じて決算ごとに投資家に分配するお金のことです。分配金を出すかどうか、またはどのくらいの額を出すのかは、投資信託の約款や投資信託協会の規則に基づいて運用会社が決定するため、状況によっては分配金が出ないこともあります。

※6:その年の非課税投資枠に未使用分があっても、翌年以降に繰り越すことはできません。

※7:最長5年間の期間終了後、新たな非課税投資枠への移管(ロールオーバー)による継続保管が可能です(租税特別措置法37の14第5項第2号等)。

3. NISAのメリット・デメリット

ここで、NISAのメリットとデメリットについて簡単に説明します。

(1)NISAのメリット

〇少額から投資が可能であること。

〇5年間、NISA口座で年間120万円の範囲内で購入した金融商品から得た利益(配当金、譲渡益等)が非課税になること。

〇5年間の非課税期間が終了した後は、保有している金融商品を翌年の非課税投資枠に移管することができること(ロールオーバー)。

(2)NISAのデメリット

〇NISA口座は、1人1口座しか開設できないこと。

(ただ、開設する金融機関は1年単位で変更可能です)

〇現在保有している株式や投資信託をNISA口座に移すことができないこと。

(NISAは、あくまで新規での投資が対象となります)

〇NISAで取引した損益は、他の口座(一般口座や特定口座)と損益通算できないこと。また、損失を翌年以降に繰り越しすることもできないこと。

〇NISAの非課税期間内に保有資産が値下がりし、その後、他の口座(一般口座や特定口座)に移し、値上がりした場合、当初の購入価格と売却価格からみると、損失が出ている状況にもかかわらず、課税対象となること。

4.非課税期間終了後の移管

非課税口座で株式・投資信託等を保有したまま非課税期間が終了した場合の移管方法は、以下のような2種類となります。

①非課税期間終了前に、同一の非課税口座内の新たな非課税管理勘定へ移管する(いわゆるロールオーバー)。

②非課税期間終了前に、特定口座又は一般口座へ移管する。

(1) 方法①

ロールオーバーとは、非課税口座で保有している株式・投資信託等について、最長5年間の非課税期間終了後、翌年分の非課税投資枠に移管することを指します。

なお、ロールオーバー可能な金額に上限はなく、時価が120万円を超過している場合も、そのすべてを翌年分の非課税投資枠に移管することができます。

例えば、NISAが開始された2014年(平成26年)分の非課税口座で保有している株式・投資信託等については、最長5年間の非課税期間終了後に、翌2019年(平成31年)分の非課税投資枠に移管できます。

ただし、このような移管をするためには、2018年(平成30年)中の非課税期間終了前に、「移管依頼書」を証券会社等に提出する必要がありますので(租税特別措置法施行令25の13第10項、租税特別措置法施行規則18の15の3第6項)、注意が必要です。

これに関しては、2018(平成30)年10月前後に、金融商品取引業者等から非課税口座開設者宛てに移管依頼書の送付などによる周知が行われるようです。

(2)方法②

非課税期間終了前に、特定口座又は一般口座への移管するという方法を選択する場合、平成30年度税制改正がされるまでは、非課税口座が開設されている金融商品取引業者等に「非課税口座内上場株式等の非課税口座から特定口座への移管依頼書」を提出する必要がありました。

これについては、平成30年度税制改正により、非課税口座を開設している金融商品取引業者等の営業所に特定口座を開設しているのであれば、特に手続きを要することなく、その特定口座に自動的に移管されることになりました。

他方、特定口座を開設していないのであれば、特定口座以外の他の保管口座移管されることになります(租税特別措置法施行令25の13第8項等)

※本記事は記事投稿時点(2018年8月9日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:平成30年度税制改正・小規模宅地特例適用による駆け込み的不動産賃貸による相続税対策を一部封じる

【前の記事】:名義株に関する巨額の相続税更正処分の取り消し