チェスターNEWS

相続税申告書への押印不要に!共同申告する際の注意点

1.はじめに

令和3年度税制改正により、令和3年4月1日以降に提出される税務関係書類の押印義務が廃止されました。

法令上、相続税の申告では、相続人や受遺者(以下、相続人等)が2名以上いる場合、共同相続人が連名で申告書を作成して提出することとされています。

しかし、相続人等が遠方に住んでいるケースや、押印を拒否する相続人等がいるケースでは、申告書に押印をもらうだけでも大変な時間や手間がかかっていました。

税制改正によって「原則、相続税申告書への押印不要」となったことで、押印をもらうための手間や時間が省かれ、相続税の申告手続きが簡素化されたと言えるでしょう。

ただし、税務関係書類の押印義務の廃止に伴い、共同申告しない相続人等がいる場合の申告書の記載方法に変更があるため注意が必要です。

また、相続税申告においては、引き続き押印が必要な書類もあります。

本稿では、税務関係書類の押印義務廃止における、相続税申告書の注意点についてご紹介します。

2.押印廃止前と押印廃止後の取扱いの違い

税制改正前は、相続税の申告書に共同相続人の情報を全て記載した上で、相続人等全員の押印をして提出することとされており、仮に相続人等の押印がない場合は、「その相続人等は申告をしていないもの」として取り扱われていました。

これは税務署側が「押印の有無」によって、各相続人等の申告の意思を判断していたためです。

税制改正後は、相続人等のマイナンバーや申告書の提出意思を明示する記載をすることで、各相続人等の申告の意思を判断することとなります。

なお、令和3年4月1日以降であっても、旧式の申告書をダウンロードして使用したり、押印をして提出したりしても、その効力に影響が生じることはありません。

3.共同申告しない相続人等がいる場合の申告書の記載方法

相続税の申告書への押印不要と改正されたことで、共同申告しない相続人等がいる場合は、申告書第一表や申告書第一表(続)(以下、申告書第一表等)に、「相続税申告書の提出意思を明示する記載」が必要となります。

なお、共同申告をせずに単独で相続税申告をする相続人等は、別途、相続税申告書を作成・提出する義務がありますので、失念されないようご留意ください。

共同申告しない相続人等がいる場合の申告書の記載方法について、国税庁「複数の相続人がいる場合の相続税の申告書の作成方法」でも詳細をご確認いただけます。

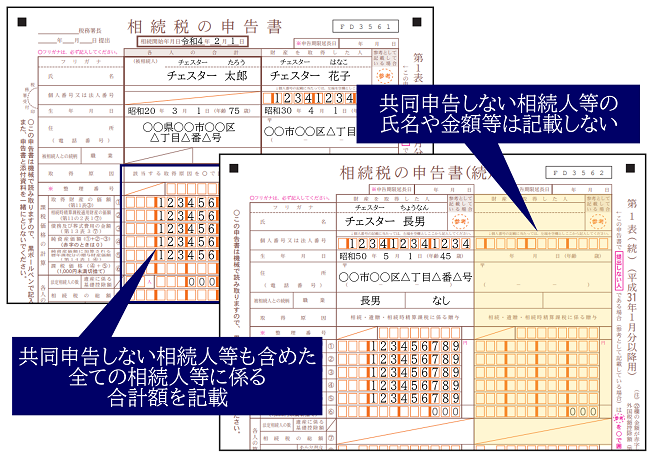

【方法①】共同申告をする相続人等のみ氏名や金額等を記載

この方法では、共同申告しない相続人等がいる場合、共同申告する相続人等のみ、申告書第一表等に氏名や金額等を記載することとなります。

つまり、共同申告しない相続人等については、申告書第一表等に氏名や金額等を記載する必要はありません。

※次男(チェスター次男)が共同申告しないと仮定した場合

なお、被相続人の相続財産の金額欄には、共同申告しない相続人等も含めた、全ての相続人等に係る合計額を記載します。

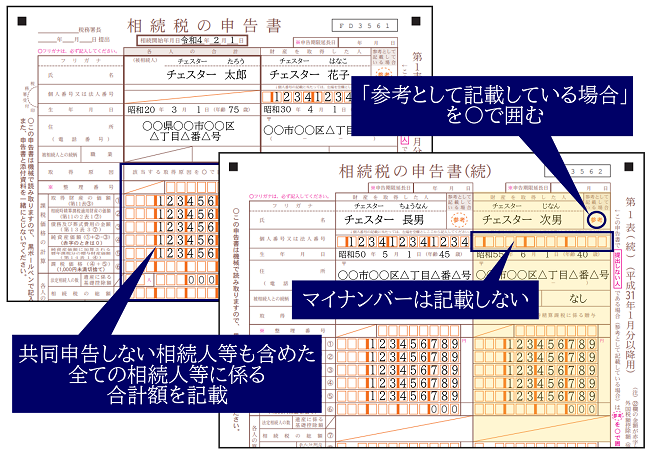

【方法②】「参考として記載している場合」を〇で囲む

その相続に係る全ての相続人等の氏名や金額等を申告書第一表等に記載し、共同申告しない相続人等の氏名欄の横にある「参考として記載している場合」を〇で囲むことも可能です。

なお、共同申告しない相続人等のマイナンバーを記載する必要はありません。

※次男(チェスター次男)が共同申告しないと仮定した場合

これは共同申告による申告書の提出意思の有無を明らかにするためで、〇で囲まれた相続人等の分については、申告書として取り扱われません。

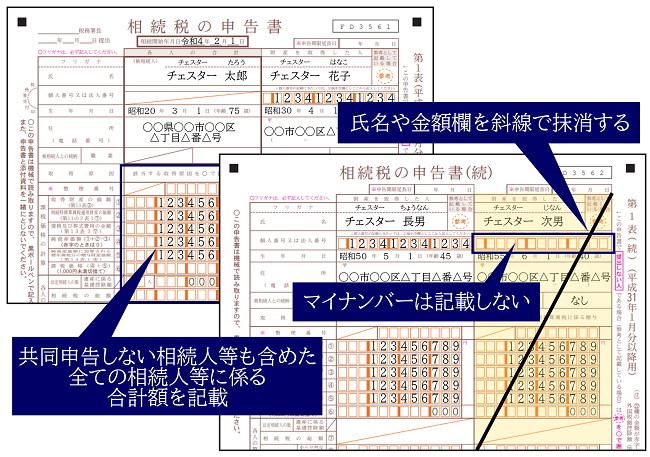

【方法③】氏名や金額欄を斜線で抹消する

相続に係る全ての相続人等の氏名や金額等を申告書第一表等に記載し、共同申告しない相続人等の氏名や金額欄を斜線で抹消することも可能です(マイナンバーも記載しません)。

※次男(チェスター次男)が共同申告しないと仮定した場合

こちらも共同申告による申告書の提出意思の有無を明らかにするためで、斜線で抹消された相続人等の分については、申告書として取り扱われません。

【参考】税理士がe-Taxで代理送信する場合

税理士がe-Taxを利用して複数人の相続人等の代理申告をする場合は、申告書第一表等に利用者識別番号の入力がある相続人等のデータを有効なものとして受け付けることとなります。

よって、共同申告をしない相続人等について、「参考として記載している場合」を〇で囲んだり、氏名や金額欄を斜線で抹消したりする必要はありません。

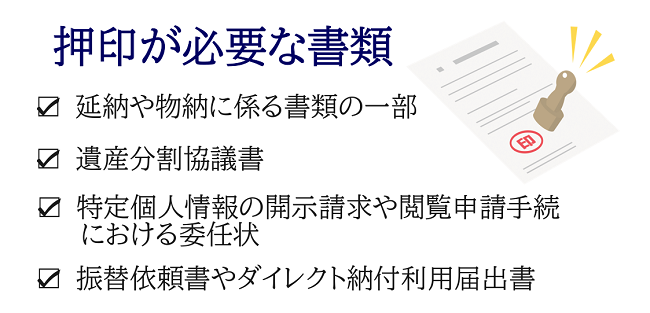

4.相続税申告で押印が必要な書類もある

相続税の申告において、申告書第一表等へ相続人等の押印は不要です。

しかし、申告書に添付する一部の書類については、従来と同じく押印が必要となりますのでご注意ください。

引き続き押印が必要な書類について、国税庁「税務署窓口における押印の取扱いについて」でも詳細をご確認いただけます。

①延納や物納に係る書類の一部

延納の申請等に係る「担保提供関係書類」や「物納手続関係書類」については、引き続き押印が必要となります。

具体的には、以下のような書類となります。

・担保提供者や保証人等の真意を確認するための書類(納税保証書、抵当権設定登記承諾書等)

・物納に充てようとする財産の所有権移転登記を嘱託する際に必要となる書類(所有権移転登記承諾書)

なお、これらの書類への押印は「実印」で行い、実印に係る「印鑑証明書」の添付が必要となります。

②遺産分割協議書

相続税や贈与税の特例を受けるために添付する「遺産分割協議書」については、引き続き押印が必要となります。

この相続税や贈与税の特例とは、「配偶者に対する相続税額の軽減」や「小規模宅地等の特例」等が該当します。

遺産分割協議書については、その相続に係る全ての相続人等の実印を押印し、その押印に係る「印鑑証明書」の添付が必要となります。

③特定個人情報の開示請求や閲覧申請手続における委任状

代理人による納税証明書の交付請求等をする際に提出する委任状については、押印の必要はありません。

しかし、特定個人情報の開示請求や閲覧申請手続きに係る委任状については、引き続き押印等が必要となります。

④振替依頼書やダイレクト納付利用届出書

振替依頼書やダイレクト納付利用届出書については、引き続き金融機関から銀行印の押印を求められます。

なお、e-Taxを利用して提出する場合は、押印は不要となります。

5.さいごに

令和3年4月1日以降は、税務関係書類への押印義務が原則として廃止され、申告書等への押印不要となりました。

共同申告をしない相続人等がいる場合は、申告書第一表等に「申告の意思を明示する記載」が必要となり、単独で申告をする相続人等については、別途申告書を作成・提出する必要があります。

また、申告書第一表等には押印が不要となったものの、引き続き実印での押印や印鑑証明書の添付が必要となる書類がありますので、この点にも注意が必要です。

ご自分で相続税申告をお考えの方もいらっしゃるかと思いますが、相続税申告書の作成は難易度が高く、相続税を過大申告・過少申告してしまうケースも散見されます。

ご自分で相続税申告をされると税務調査が入るリスクも高まりますので、相続税申告は専門家である税理士に依頼されることをおすすめします。

※本記事は記事投稿時点(2022年2月28日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:相続人に未成年者がいる場合(未成年者の税額控除)

【前の記事】:未成年者控除の適用について検討が必要となるようなケース