チェスターNEWS

【令和4年度税制改正】上場株式等に係る配当所得等の課税特例の見直し

1.はじめに

令和4年度税制改正において、「上場株式等に係る配当所得等の課税特例」の見直しが行われました。

本改正により、個人株主が所有する上場株式等と同族会社が保有する上場株式等を合算して、持株割合が3%以上の場合、個人株主の課税方式が総合課税一択となります。

本稿では、令和4年度税制改正における、本特例の見直しについてご紹介します。

令和4年度税制改正の概要について、詳しくはチェスターNEWS「令和4年度税制改正法が施行」を併せてご覧ください。

2.上場株式等に係る配当所得等の課税特例とは

持株割合が3%以上の個人株主(大口株主)である場合、支払いを受ける上場株式等の配当等については20.42%の源泉徴収の上、総合課税によって確定申告をすることとなります。

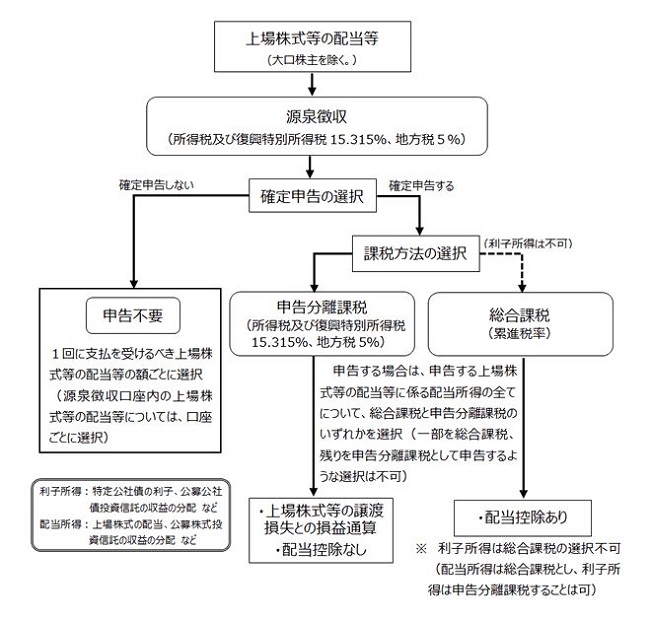

しかし、持株割合が3%未満の個人株主である場合、支払いを受ける上場株式等の配当等については15.315%(他に地方税5%)の源泉徴収の上、課税方式を以下のいずれかから選択できます。

この制度のことを、「上場株式等に係る配当所得等の課税特例」と呼びます。

【出典:国税庁「上場株式等の配当等に係る申告分離課税制度」】

持株割合3%未満の個人株主の上場株式等に係る配当等については、申告不要制度を選択でき、この場合は源泉徴収だけで課税関係が終了します(源泉分離課税)。

なお、確定申告をする場合は、「申告分離課税」か「総合課税」を選択できます。

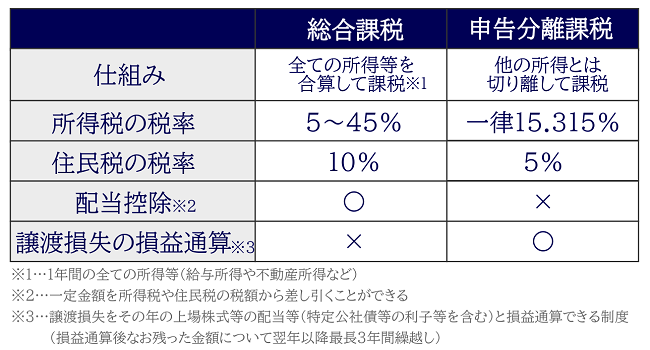

2-1.申告分離課税と総合課税の違い

3.令和4年度税制改正による特例の見直し

税制改正前は、個人株主が所有する上場株式等のみで、持株割合の判定を行っていました。

そのため同族会社である法人を通じて上場株式等の持株割合を3%以上保有している者と、個人のみで上場株式等の持株割合を3%以上保有している者と比較した場合に、所得税の負担に違いが生じることについて、会計検査院から問題視されていました。

そこで、課税の公平性を保つために、令和4年度税制改正により、上場株式等に係る配当所得等の課税の特例について、見直しが行われることになりました。

①同族会社の保有数を合算して持株割合を判定

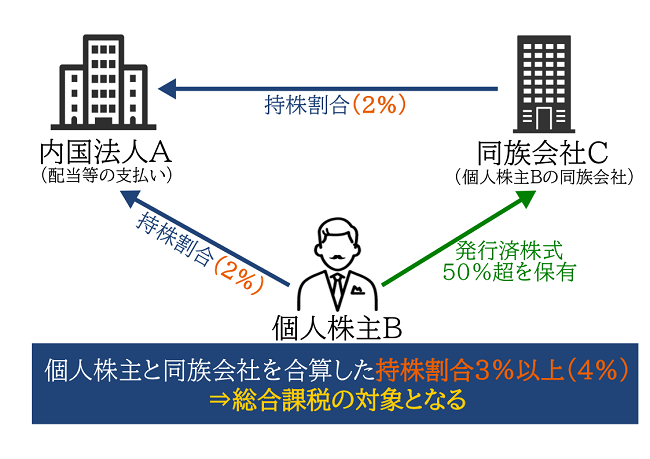

令和4年度税制改正により、持株割合の判定は「個人株主の保有数」と「同族会社の保有数」を合算して判定することとなります。

仮に合算後に持株割合が3%以上になる場合、個人株主の課税方式は総合課税一択となり、申告分離課税や申告不要は選択できなくなります。

例えば、内国法人Aに対する持株割合が、「個人株主B(2%)」「同族会社C(2%)」であったとしましょう。

この場合、個人株主Bの持株割合は3%以上(4%)となり、総合課税の対象となります。

なお、同族会社の範囲は、法人税法における同族会社の定義と同じものとなります。

同族会社とは、上位3株主グループの持株等比率が50%を超える会社をいいます。

②適用時期は令和5年10月1日

上場株式等に係る配当所得等の課税の特例の見直しが適用されるのは、令和5年10月1日以降に支払いを受けるべき上場株式等に係る配当等です。

4.まとめ

令和4年の税制改正により、個人株主と同族会社の保有数を合算して持株割合が3%以上になると、課税方式は総合課税一択となります。

総合課税になる場合は、上場株式等に係る譲渡損失が発生しても、上場株式等の配当等と損益通算ができなくなりますので、高額所得者の所得税負担について増加することが予想されます。

今後、個人株主が同族会社を経営している場合は、個人株主が保有している株式数だけではなく、同族会社が保有している株式数も確認する必要がありますのでご注意ください。

令和4年度税制改正によって、課税方式が変動する可能性がある方は、専門家である税理士に相談されることをおすすめします。

※本記事は記事投稿時点(2022年6月20日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:住宅ローン控除と住宅取得等資金贈与特例~省エネ住宅の基準の違い~

【前の記事】:財産評価基本通達6項(総則6項)の適用事例【最高裁判決】