チェスターNEWS

令和4年度税制改正法が施行

1.はじめに

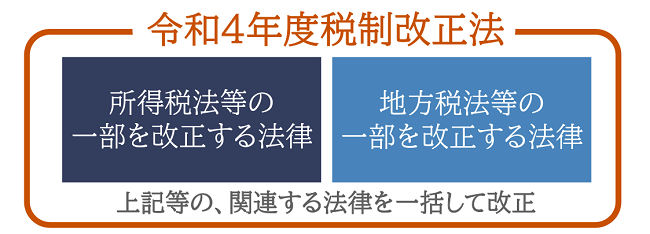

令和4年3月22日、令和4年度税制改正法に係る「所得税法等の一部を改正する法律」と「地方税法等の一部を改正する法律」が参院本会議において可決・成立しました。

令和3年12月10日に自由民主党が公表した「令和4年税制改正大綱」において予定されていた税制改正が、確定したこととなります。

【引用:財務省「令和4年度税制改正(令和4年3月発行)」】

そして令和4年3月31日に官報から「令和4年度税制改正法」が公布され、原則として令和4年4月1日から施行されます(具体的には、「所得税法等の一部を改正する法律」「地方税法等の一部を改正する法律」等、関連する法律が公布されています)。

しかし、令和4年度税制改正法においては、附則において例外措置も設けられているため、本則だけではなく附則もしっかり確認しておきましょう。

2.令和4年度税制改正法とは

令和4年度税制改正法と呼ばれますが、実際は「所得税法等の一部を改正する法律」と「地方税法等の一部を改正する法律」等の、関連する法律を一括して改正することを指します。

所得税法等の一部を改正する法律においては、「成長と分配の好循環の実現に向けた積極的な賃上げ等の促進」と「カーボンニュートラルの実現」の観点から、所得税法や法人税法などの法改正について定められています。

地方税法等の一部を改正する法律においては、固定資産税及び都市計画税や個人住民税などの法改正について定められています。

2-1.本則と附則とは

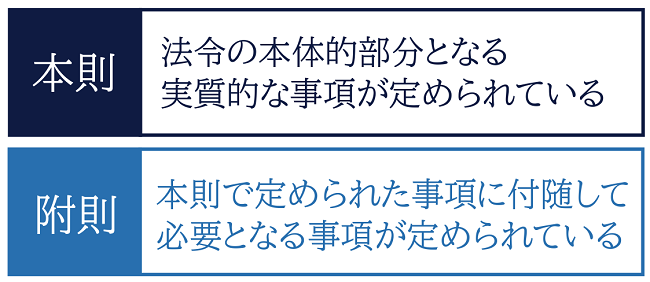

令和4年度改正法においては、他の法律と同様に「本則」と「附則」が定められています。

附則で定められた事項には、重要な内容が定められていることが多々あります。

例えば、施行期日や経過措置、関係法令の改正や廃止、いつの時点から改正法が適用されるのかといった定めなどです。

こうした定めは、実際に特例の適用を受ける場合などに重要となりますので、本則だけではなく附則も必ず確認しておきましょう。

3.令和4年度税制改正法の「本則」とは

先述した通り、「本則」においては、法令の本体的部分となる実質的な事項が定められています。

この章では、令和4年度税制改正法の本則で定められている中から、特に注目すべき改正内容をピックアップしてご紹介します。

なお、令和4年度税制改正法の詳細について、以下ページも併せてご覧ください。

>>チェスターNEWS「【令和4年度税制改正大綱】住宅ローン控除、住宅取得等資金の非課税措置が延長」

>>チェスター公式「令和4(2022)年度税制改正大綱(資産税関連)」

3-1.積極的な賃上げ等を促すための措置

法人税においては、積極的な賃上げ等を促すための措置として、税額控除が見直されています。

継続雇用者の給与総額を一定割合以上増加させた場合、雇用者全体の給与総額の対前年度増加額に対して、大企業等においては税額控除率最大30%(2年間の時限措置)、中小企業においては税額控除率最大40%が適用されます。

適用に際して要件がありますので、詳しい情報は経済産業省「賃上げ促進税制について」をご確認下さい。

3-2.住宅ローン控除制度の見直し

所得税や住民税に係る「住宅ローン控除制度(住宅借入金等特別税額控除)」では、適用期限が4年延長されました(令和7年12月31日までの入居者が対象)。

さらに2050年カーボンニュートラルの実現に向けた措置として、省エネ性能などの高い認定住宅等については、新築住宅等・既存住宅共に借入限度額が上乗せされています。

控除率は「年末時点のローン残高の0.7%(改正前は1.0%)」に引き下げられましたが、新築住宅等については控除期間が「新築住宅等は13年間」に上乗せとなりました。

3-3.住宅取得等資金に係る贈与税の非課税措置の見直し

贈与税に係る「住宅取得等資金に係る贈与税の非課税措置」において、適用期限が2年延長されました(令和3年12月31日まで)。

令和4年1月1日以降の贈与については、契約締結時期を考慮せず、住宅用家屋の種類によって非課税限度額が「500万円」もしくは「1,000万円」となります。

なお、民法改正による成年年齢の引き下げに伴い、受贈者の年齢要件が「18歳以上(改正前は20歳以上)」に引き下げられます。

4.令和4年度税制改正法の「附則」も確認しておこう

これまででご紹介した通り、「附則」には、本則で定められた事項に付随して必要となる事項が定められます。

それでは令和4年度税制改正法で定められた「附則」において、確認していきましょう。

4-1.施行期日

令和4年度税制改正法の施行は、原則として令和4年4月1日ですが、附則第1条には施行期日についての例外措置が記載されています。

例えば、改正後の「住宅ローン控除制度」や、「住宅取得等資金に係る贈与税の非課税措置」が適用されるのは、令和4年1月1日以降に居住の用に供した場合です(所得税法等の一部を改正する法律の附則第34条、第51条)

つまり、施行日である令和4年4月1日から4ヶ月遡って、改正後の法律が適用されることとなります。

4-2.経過措置

令和4年度税制改正法には、改正による急変を緩和するために、経過措置も定められています。

例えば、令和5年10月1日から導入される「インボス制度(適格請求書等保存方式)」は、平成28年度税制改正法で定められた制度です。

免税事業者への配慮の観点から、「適格請求書発行事業者の登録に係る経過措置」が設けられていましたが、令和4年度税制改正法によって経過措置期間の延長が決定しました。

5.さいごに

原則として令和4年4月1日から、令和4年税制改正法が施行されます。

また、附則において施行期日や経過措置といった例外的な重要事項が定められているため、こちらも忘れずに確認をしておきましょう。

※本記事は記事投稿時点(2022年5月6日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:贈与税の税務調査の実態~階級別の状況や特徴を把握しよう~

【前の記事】:成年年齢が18歳に引き下げ!相続税・贈与税への影響とは