チェスターNEWS

【令和4年税制改正】財産債務調書制度等の見直し(令和5年分以降)

1.令和5年分以降の財産債務調書制度等の取扱い

令和4年度税制改正において、財産債務調書制度等の見直しが行われました。

これに伴い、令和4年分までの財産債務調書は改正前の制度が適用されますが、令和5年分以降の財産債務調書は改正後の制度が適用されます。

本稿では、令和5年分以降の財産債務調書の取扱いについてご紹介します。

なお、財産債務調書の概要について、詳しくはチェスター相談所「「財産債務調書」で富裕層は資産の内容を届け出る必要がある 」や、以下の国税庁ホームページをご覧ください。

▼国税庁ホームページ

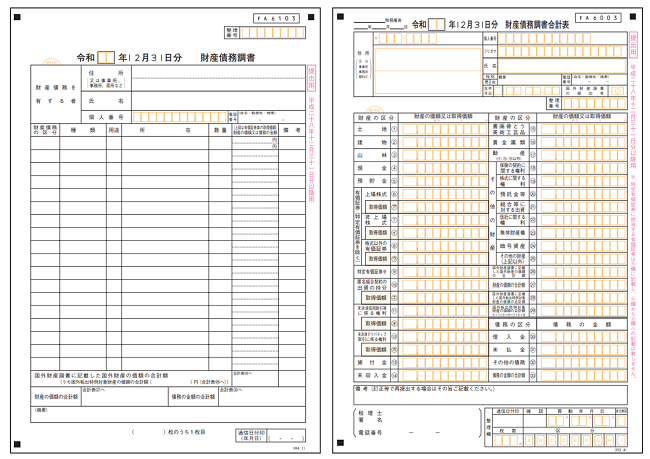

財産債務調書(同合計表)

『内国税の適正な課税の確保を図るための国外送金等に係る調書の提出等に関する法律(国外財産調書及び財産債務調書関係)の取扱いについて』の一部正について(法令解釈通達)

財産債務調書制度等の見直しについて

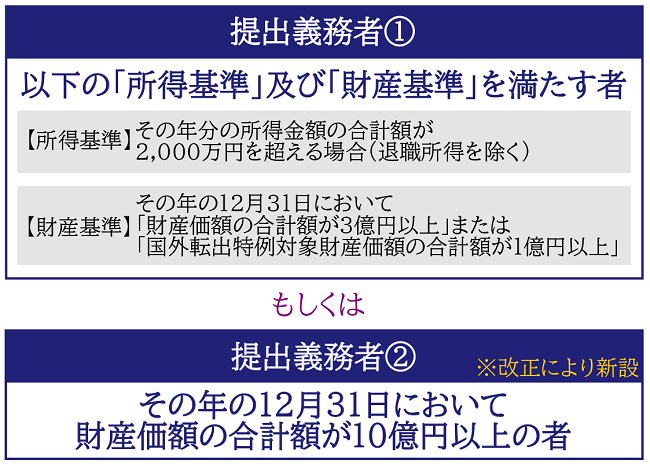

2.財産債務調書の提出義務者が拡充

令和5年分以降は、財産債務調書の提出義務者が拡充されます。

具体的には、改正前の提出義務者に加え、「その年の12月31日において財産価額の合計額が10億円以上の者」も、財産債務調書の提出義務者となります。

改正前の要件では、まとまった資産を保有していたとしても、所得基準である年収2,000万円超を満たしていなければ、財産債務調書の提出義務者に該当しませんでした。

そのため、納税者の資産の異動状況等を把握できない状況であったため、提出義務者の拡充が図られました。

なお、財産価額の合計額が10億円以上の者が居住者であるかどうかの判定は、その年の12月31日の現況によって判断すること等の取扱いも示されています(改正通達6の2-2)。

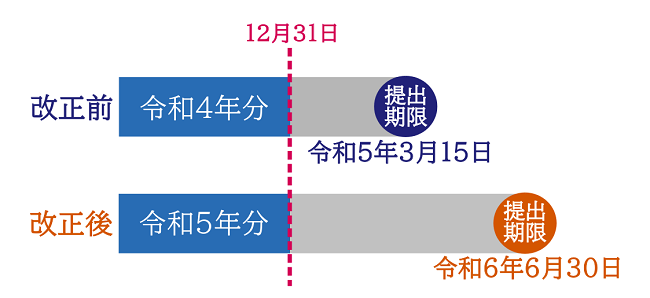

3.財産債務調書の提出期限が後倒しに

令和5年分以降は、財産債務調書の提出期限が後倒しになります。

具体的には、改正前の令和4年分の財産債務調書の提出期限は「令和5年3月15日」ですが、改正後の令和5年分の財産債務調書の提出期限は「令和6年6月30日」となります。

提出期限が後倒しになった背景として、改正前の提出期限(翌年の3月15日)までに、財産債務調書の提出義務者が、保有財産の種類・数量・価額を正確に算出・記載することは必ずしも容易ではない、とされたことが挙げられます。

なお、国外財産調書も同様に、提出期限が後倒しになりました。

4.財産債務調書の記載事項が簡略化

令和5年分以降は、財産債務調書等の記載事項が簡略化されます。

これは提出義務者の事務負担軽減の観点から、記載を省略できる範囲について、拡大の余地があると認められたためです。

【出典:国税庁「財産債務調書(同合計表) 」】

記載事項が簡略化できる項目別に、改正後の取扱いを確認していきましょう。

4-1.事業用の未収入金

令和5年分以降の財産債務調書においては、事業用の未収入金の金額基準が「その年の12月31日における価額が300万円未満のもの」は、所在別に区分することなく「件数」や「総額」で記載することが可能となります(改正通達6の2-1、6の2-6(6))。

改正前は100万円未満でしたので、その範囲が広がったと言えるでしょう。

4-2.借入金・未払金・その他の債務

令和5年分以降の財産債務調書においては、借入金・未払金(支払手形を含む)・その他の債務は、「用途を問わず、その年の12月31日における金額が300万円未満のもの」は、所在別に区分することなく、件数や総額で記載することが可能となります(改正通達6の2-8(2))。

改正前は「事業用または業務の用に供する」「金額が100万円未満のもの」でしたので、その範囲が広がったこととなります。

4-3.家庭用動産

令和5年分以降の財産債務調書においては、取得価額が300万円未満の家庭用動産(現金・絵画骨董・貴金属類を除く)は、記載省略が可能となります(改正通達6の2-11(12)(注))

改正前は取得価額が100万円未満でしたので、記載を省略できる範囲が広がったこととなります。

4-4.一口50万円未満の預貯金口座

令和5年分以降の財産債務調書においては、その年の12月31日における預入高(一口)が50万円未満の預貯金は、その預入高の記載を省略することができるとされ、新たに記載を一部省略できることとなります。

なお、記載を省略する場合は、財産債務調書の「所在欄」または「備考欄」に口座番号を記載する必要があります(改正通達6の2-6(4))。

4-5.青色申告決算書等に記載された減価償却資産

令和5年分以降の財産債務調書においては、青色申告決算書又は収支内訳書の「減価償却費の計算」欄に記載された減価償却資産は、資産ごとに区分して記載することなく、総額で記載することが可能となります(改正通達6の2-1、6の2-6(7))。

これは国外財産調書についても、同様の取扱いとなります。

5.さいごに

令和4年の税制改正により、令和5年分以降の財産債務調書の提出義務者が拡充され、年間所得が2,000万円以下であっても、保有する財産価額の合計額が10億円を超える場合は、財産債務調書の提出義務が課せられます。

実務においては、財産価額の合計額を把握し、財産債務調書の提出義務者に該当するか否かを確認すべきと言えるでしょう。

また今回の改正により、令和5年分以降の記載方法及び提出期限が変更されています。

未提出等に関してはペナルティも発生し得ますので、提出義務者に該当する場合は、提出期限に間に合うよう準備を進めておきましょう。

参考

財産債務調書の概要

税理士が教える相続税の知識「「財産債務調書」で富裕層は資産の内容を届け出る必要がある 」

※本記事は記事投稿時点(2022年8月29日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:海外在住の親族に贈与したい!適用できる特例や留意点