チェスターNEWS

海外在住の親族に贈与したい!適用できる特例や留意点

1.海外在住の親族への贈与についてのご相談内容

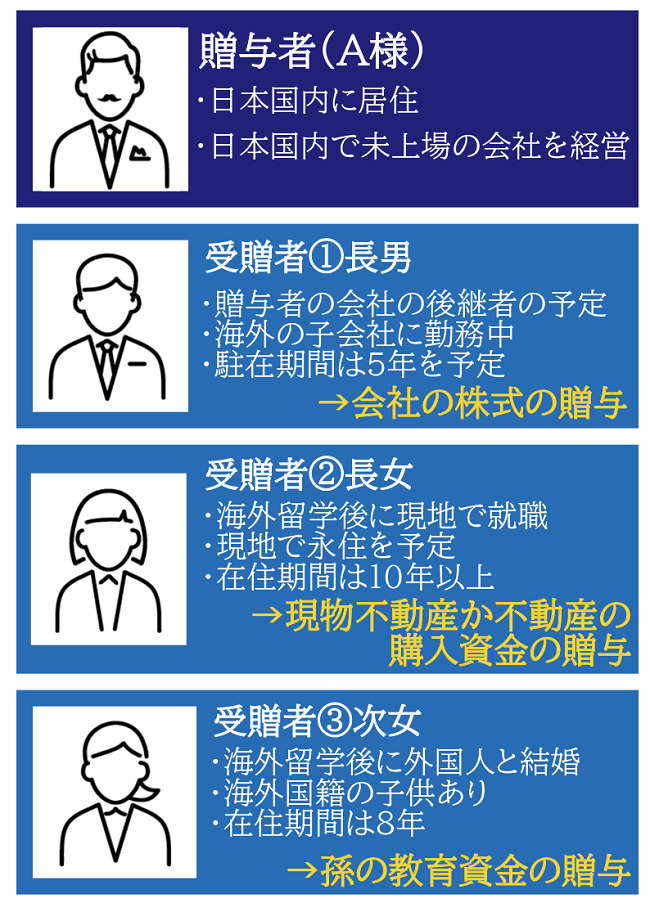

先日税理士法人チェスターのお客様から、海外在住の親族への贈与についてご相談を承りました。

相談者であるA様は国内で未上場の会社を経営されており、3人のお子さま全員が海外に在住されています。

A様は長男への自社株の贈与を検討されており、兄弟間で公平になるよう、長女や次女にも贈与をお考えとのことです。

この場合、A様が海外在住の3人のお子さまに贈与するにあたり、どのような特例の適用を検討し、どのような点に留意すべきなのでしょうか?

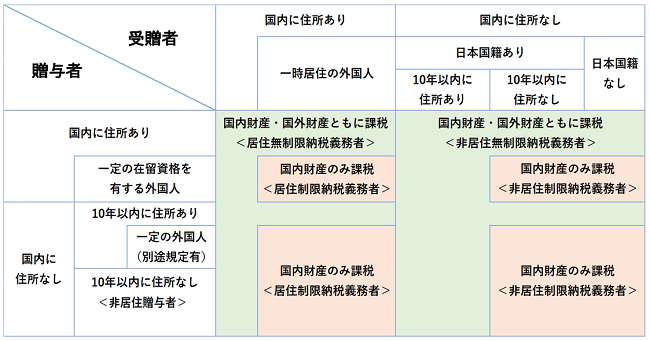

2.まずは贈与税の納税義務の判定を

贈与税の納税義務者は「居住無制限納税義務者」「非居住無制限納税義務者」「居住制限納税義務者」「非居住制限納税義務者」の4つの区分があり、それぞれ課税関係が異なります。

今回ご相談頂いたA様(贈与者)は、日本国内に住所があります。

そして受贈者である長男・長女・次女の3名は、国内に住所がない非居住者であるものの、日本国籍を保有しています。

そのため受贈者全員が「非居住無制限納税義務者」に該当するため、国内財産・国外財産ともに、日本における贈与税の課税対象となります。

これは金銭を贈与する場合のみならず、有価証券や現地不動産を贈与する場合も同様の取扱いとなります。

贈与税の納税義務者の判定について、詳しくは「贈与税は全世界で課税される!?海外送金を活用した節税が難しい理由 」もご覧ください。

3.海外在住の親族に「株式」を贈与する場合

A様は、会社の後継者となる予定の長男に、会社の株式の贈与を考えていらっしゃいます。

受贈者である長男(非居住無制限納税義務者)に株式を贈与するにあたり、適用できる特例制度や、留意点について確認していきましょう。

3-1.相続時精算課税制度の適用を検討

非居住無制限納税義務者である長男に「会社の株式」を贈与する場合、相続時精算課税制度の適用を検討することとなります。

相続時精算課税制度には様々な適用要件がありますが、居住地要件は設けられていないため、非居住者である長男への贈与にも適用できます。

しかし相続時精算課税制度は、贈与者の相続発生時に相続財産として贈与財産を持ち戻す必要があり、暦年贈与が使えなくなるといったデメリットもあります。

そのため、今後の株式の状況や、贈与者であるA様の相続発生時の資産総額などを元に、相続時精算課税制度を適用させるか否かを検討することとなります。

相続時精算課税制度について、詳しくは「相続時精算課税制度とは?活用するメリット・デメリットや注意点も解説! 」をご覧ください。

3-2.国外転出時課税制度の対象になる可能性あり

仮に贈与者であるA様が合計1億円以上の有価証券等を所有している場合、海外に居住する非居住者の長男に株式を贈与すると、国外転出時課税制度(いわゆる出国税)の対象になります。

国外転出時課税制度の対象になった場合、贈与した株式の含み益に対して、贈与者であるA様に所得税・復興特別所得税が課税されます。

そのため、A様が保有している全ての有価証券の時価だけではなく、移転する株式の含み益がどの程度なのかを調査する必要があります。

制度の概要について、詳しくは国税庁「国外転出時課税制度 」もあわせてご覧ください。

4.海外在住の親族に「現地の現物不動産」か「購入資金」を贈与する場合

A様は海外で就職して永住を予定している長女に、「現地にあるA様所有の現物不動産」か「不動産の購入資金」の贈与を検討されています。

受贈者である長女(非居住無制限納税義務者)に、現地の現物不動産もしくは不動産の購入資金を贈与するにあたり、適用できる特例や留意点について確認していきましょう。

4-1.「現物不動産」か「購入資金」のどちらを選択すべきか

国外財産は国内財産と同様に、財産評価基本通達 で定められた方法によって評価するのが原則です。

しかしA様が所有している現地の不動産には、日本の不動産のように路線価や固定資産税評価額が定められていないため、贈与財産の評価額を計算できません。

そのため、現地の不動産鑑定士等の専門家に依頼して、贈与時点の現物不動産の売買価額を算定してもらうことで、通達上の「精通者意見価格」とすることとなります(財産評価基本通達5-2 )。

しかし専門家に鑑定を依頼するには費用負担がありますので、手間やコストを検討した上で、「現物不動産」と「不動産購入資金」のどちらを贈与すべきか考える必要があります。

4-2.住宅取得等資金の贈与特例は適用できない

不動産の購入資金を贈与する場合、住宅取得等資金贈与(直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税制度)の活用を検討されるでしょう。

しかし、住宅取得等資金贈与は誰もが使える特例ではなく、以下のような要件が設けられています。

・贈与を受けたときに日本国内に住所を有していること(一定の場合を除きます)

・対象となる住宅用の家屋は日本国内にあるものに限られる

つまり、A様は「海外の不動産を購入するための資金」を贈与するため、住宅取得等資金贈与の適用要件を満たしておらず、本特例を適用できないのです。

4-3.相続時精算課税制度の適用を検討

現物不動産であれ現地不動産の購入資金であれ、非居住無制限納税義務者である長女に贈与をする場合は、相続時精算課税制度の適用を検討することとなります。

先述したとおり、相続時精算課税制度に居住地要件は設けられておらず、贈与財産は「現物不動産の贈与」でも「金銭の贈与」でも適用が可能です。

また、相続時精算課税制度は「受贈者ごとに」適用が可能となりますので、長男と長女の2人にそれぞれ本制度を適用できます。

ただし贈与者であるA様の相続が発生した際に、贈与財産を相続財産として持ち戻す必要があるため、相続発生時の資産状況を含め徹底的なシミュレーションが必要と言えるでしょう。

5.海外在住の親族に「教育資金」を贈与する場合

A様は、孫の進学のための援助として、次女に「教育資金」の贈与を検討されています。

受贈者である次女(非居住無制限納税義務者)に、孫の教育資金を贈与するにあたり、適用できる特例や留意点について確認していきましょう。

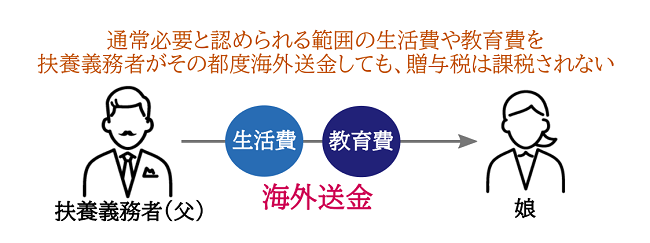

5-1.扶養義務者から非居住者への生活費等は非課税である

贈与財産の価額が年間110万円を超えた場合、原則として贈与税の課税対象となります。

しかし扶養義務者(父母・祖父母・兄弟姉妹等)から、通常必要と認められる範囲の生活費や教育費を、その都度贈与した場合は、贈与税が非課税となります。

そのため、A様がお孫さんの教育資金として、必要になった度に次女に国外送金を行ったとしても、それが実際に孫の教育費として使われていれば、贈与税はかからないということです。

ただし1度に100万円を超える金額を国外送金した場合、金融機関は送金者・受領者・口座番号・金融機関名・金額・送金目的などを記載した「国外送金等調書」を提出する義務があります。これによって税務署は国外送金に係る贈与税の申告漏れを防いでいます。

税務署は金融機関から提出された国外送金等調書を元に、受贈者宛に「国外送金等に関するお尋ね」を送付することがあり、受贈者からの回答と国外送金等調書の内容に相違がないかも確認します。

そのため、扶養義務者から非居住者に100万円超えの国外送金をする場合は、「教育資金や生活費として使用した」と証明できる、領収書などを保存しておくことが重要となります。

5-2.一度にまとめて教育資金を贈与する場合に検討すべき特例

贈与者の年齢などを考慮して、1度にまとめて教育資金を贈与する場合には、「教育資金の一括贈与」や「結婚・子育て資金の一括贈与」の適用を検討できます。

教育資金の一括贈与(直系尊属から教育資金の一括贈与を受けた場合の非課税制度)とは、父母や祖父母から30歳未満の子供や孫に教育資金管理契約に基づいて教育資金を一括贈与された場合、受贈者1人あたり最大1,500万円(習い事は最大500万円)までは、贈与税が非課税になる特例のことです。

結婚・子育て資金の一括贈与(直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税制度)とは、父母や祖父母から結婚・子育てのための資金を一括贈与された場合、最大1,000万円まで贈与税が非課税になる特例のことです。

各種特例について、詳しくは「教育資金贈与はいつまで?対象項目や改正における注意点【最新版】」や「結婚・子育て資金の一括贈与は1,000万円まで贈与税が非課税に!」をご覧ください。

5-3.特例適用の際の留意点

教育資金及び結婚・子育て資金の一括贈与は、日本国内にある金融機関を通じて手続きをすることが要件となります。

なお、取扱金融機関によっては、口座開設時に贈与者と受贈者が金融機関の窓口に来ることや、支払いに充てた金銭に係る領収書を受贈者が営業所に提出することなどが求められます。

そのため、本特例を適用して一括贈与をする場合は、受贈者が海外在住の非居住者であることを、予め取扱金融機関に相談しておく必要があります。

6.非居住無制限納税義務者の贈与税の申告・納税方法

受贈者が非居住無制限納税義務者に該当する場合、日本において贈与税の申告・納税をする義務があります。

今回のご相談内容であれば、生活費や教育資金以外の目的の年間110万円を超える価額の財産を贈与する場合や、相続時精算課税制度を適用する場合が該当します。

6-1.納税管理人を選任する必要あり

受贈者が日本国内に住所がない非居住者である場合、納税管理人と納税地を定め、管轄税務署に贈与税の申告・納税をしなくてはなりません。

納税管理人とは、海外に住んでいる納税者の代わりに申告・納税手続きをする人のことです。

納税管理人は税理士、もしくは日本にいる家族や知人を選任することとなります。

なお、「納税管理人届出書」を提出する必要がありますので、失念しないようご留意ください。

6-2.贈与税の申告期限

贈与税の申告期限は、贈与年の翌年の2月1日~3月15日です。

贈与税の申告期限について、詳しくは「贈与税申告にも申告期限はあるの?贈与税の申告期限と罰則について 」をご覧ください。

7.さいごに

海外在住の親族への贈与においては、適用できる特例に制限があり、国内財産の贈与とは留意点も異なります。

国境を超えた贈与をお考えのみなさんは、資産税に強い税理士に相談の上、適切な税務処理をするよう心がけましょう。

※本記事は記事投稿時点(2022年9月12日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:国税庁が令和4年分の路線価等を公表~全国平均が2年ぶりに上昇~