チェスターNEWS

相続で取得した上場株式を譲渡!譲渡所得等に係る取得費の計算方法

1.はじめに

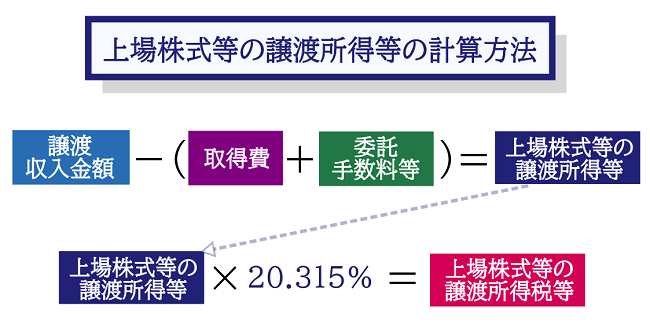

個人が相続で取得した上場株式等を譲渡(売却)する場合、申告分離課税により、譲渡所得等の金額(譲渡益)に対して20.315%(所得税15%、復興特別所得税0.315%、住民税5%)の税率を乗じて計算したものが税額となります。

上場株式等の譲渡所得税の基礎については、以下のページをご覧ください。

>>国税庁「株式等を譲渡したときの課税(申告分離課税) 」

>>チェスター「相続した株の売却時には税金が発生-具体的な税額シミュレーション付き 」

ここで問題となるのは、上場株式等の譲渡所得等に係る「取得費」の計算方法です。

相続によって上場株式等を取得した場合、通常は被相続人が取得に要した費用を引き継ぐことになりますが、同一銘柄の上場株式等を被相続人が複数回に分けて購入していたケースや、上場株式等の取得時期や取得価額が分からないケースがあります。その場合、取得費を何かしらの計算方法によって確定する必要があります。

本稿では、お客様からご相談いただいた内容を元に、相続により取得した上場株式等を譲渡した場合の取得費の計算方法について解説 します。

2.上場株式等の譲渡所得等に係る取得費ついてのご相談内容

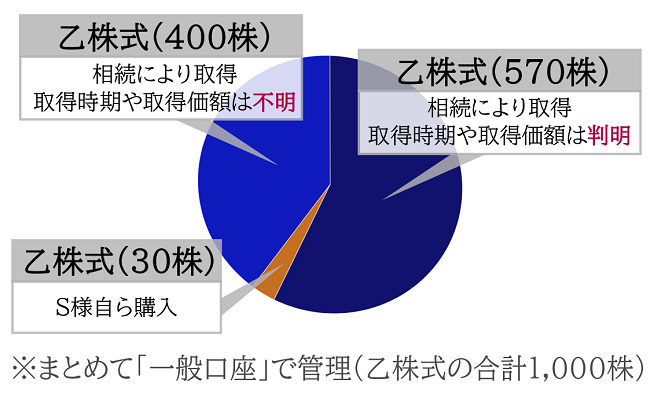

S様(相続人)は、乙株式を合計1,000株所有しており、500株程度の譲渡(売却)を検討中とのことで、現況は以下の通りとなります。

相続によって取得した乙株式(970株)は、被相続人が複数回に分けて取得しており、そのうちの400株は取得時期や取得価額が不明でした。

また、乙株式の一単元が100株であり、過去の株式分割や併合等によって単元未満株が生じていたため、売却しやすいようにS様が自ら30株を追加購入されていました。

本事例の場合、「取得費」はどのように計算すれば良いのでしょうか?

2-1.「総平均法に準ずる方法」で取得費を計算する

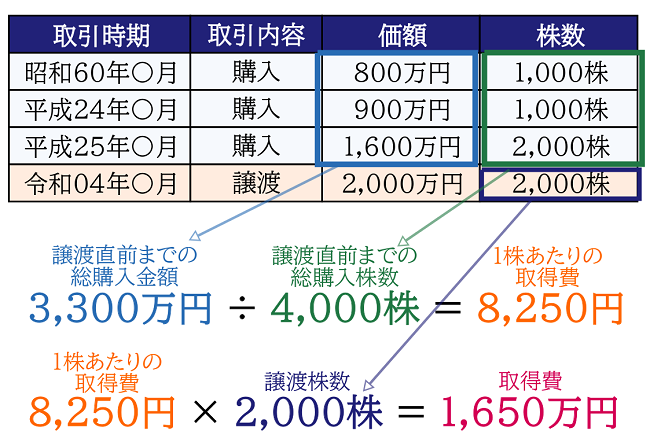

本事例では、S様が同一銘柄の上場株式等を2回以上に分けて取得しており、その一部を譲渡することとなるため、「総平均法に準ずる方法」で1株あたりの取得費を計算することとなります。

総平均法に準ずる方法とは、最初の購入から譲渡日までに取得した株式の取得価額の合計額を、購入した総株数で除した平均額を、1株あたりの取得費とする方法を指します。

具体的な上場株式等の取得費の計算方法は、以下の通りとなります(イメージしやすくなるよう事例とは異なるシミュレーション例を用いています )。

2-2.取得時期や取得価額が不明な場合

本事例では、相続によって取得した乙株式970株のうち、400株の取得時期や取得価額が不明でした。

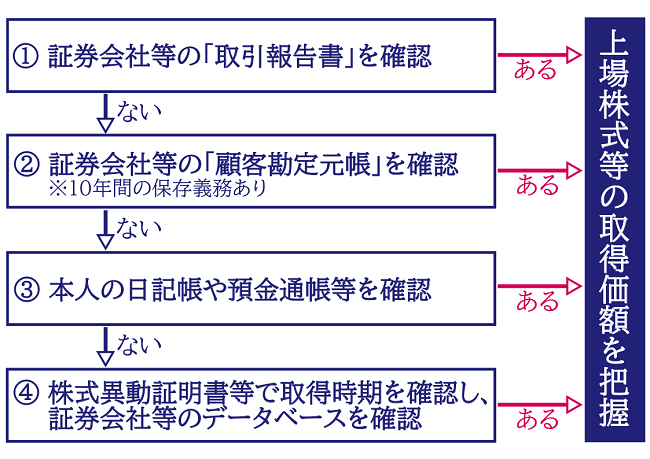

取得時期や取得費が不明な400株については、以下のいずれかの方法で取得価額を算定できます。

上記の方法でも取得時期や取得価額が分からない場合は、「譲渡収入金額の5%」を概算取得費とみなすこともできます。

概算取得費を採用する場合は、取得時期や取得価額が不明な400株だけではなく、1,000株すべてに適用する必要があります。

そのため、概算取得費を用いると納税者にとって不利となる可能性がありますので、取得時期や取得価額が不明な場合は、先述した方法で取得時期や取得価額を調べられることをおすすめします。

3.「取得費加算の特例」の適用可否を確認

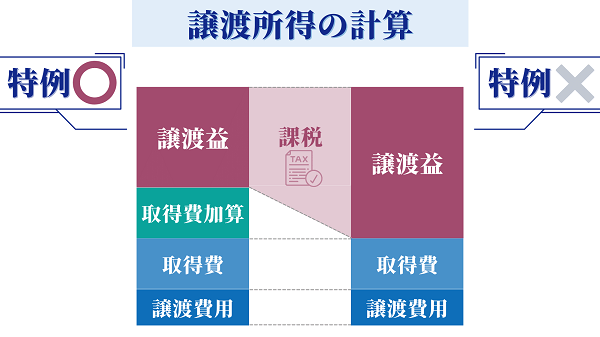

相続によって取得した上場株式等を譲渡する際、一定の要件を満たせば「取得費加算の特例」が適用でき、譲渡所得税の負担を軽減できます。

取得費加算の特例とは、相続等で取得した財産を一定期間内に譲渡した場合、納税した相続税額の一部を、譲渡資産の取得費に加算することができる特例のことです。

なお、加算される金額は、この加算をする前の譲渡所得金額が限度となります。

また、この特例は譲渡所得のみに適用がある特例ですので、株式等の譲渡による事業所得及び雑所得については、適用できません。

取得費加算の特例の要件は、以下の通りとなります。

取得費加算の特例の要件

・相続や遺贈によって財産を取得した者であること

・その財産を取得した人に相続税が課税されていること

・相続開始日の翌日から3年10カ月以内に譲渡していること

取得費加算の特例の概要について、詳しくは以下ページをご覧ください。

国税庁「相続財産を譲渡した場合の取得費の特例 」

チェスター「相続税は取得費加算の特例で節税可能|所得税対策の要件と手順 」

3-1.相続によって取得した株式から優先的に譲渡したものとできる

本事例では、1,000株全てが同一銘柄の上場株式であるとはいえ、相続によって取得したものは970株であり、その他相続人が自ら購入したものが含まれています。

この場合、取得費加算の特例の計算は、「相続によって取得した株式から優先的に譲渡したもの」とすることができます。

なお、取得費の計算に概算取得費を採用した場合でも、取得費加算の特例は適用できます。

4.まとめ

相続によって取得した上場株式等を譲渡する場合は、譲渡益に対して譲渡所得税等が課税されます。

同一銘柄の上場株式等を2回以上に分けて取得し、その一部を譲渡する場合の譲渡所得等に係る取得費の計算は、「総平均法に準ずる方法」で1株あたりの取得費を計算することとなります。

その際に、「取得時期や取得価額が分からないから」と概算取得費を用いると、納税者に不利となる可能性もあります。

ですので、どうしても取得費が不明な場合は、まずは、株式を購入した証券会社に問い合わせてみることをおすすめします。

また、相続開始日の翌日から3年10カ月以内に譲渡した等の要件を満たした場合は、「取得費加算の特例」の適用が可能となり、譲渡所得税等の負担を軽減することができます。

相続した上場株式等の譲渡をお考えの方は、資産税に強い税理士に相談のうえ、納税者に有利となる税務処理を行われることをおすすめします。

※本記事は記事投稿時点(2022年8月15日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:【令和4年税制改正】財産債務調書制度等の見直し(令和5年分以降)

【前の記事】:生産緑地の2022年問題とは~所有者の3つの選択肢~