チェスターNEWS

令和6年以降の住宅ローン控除は「省エネ基準の適合」が必須に

2023/10/02

関連キーワード: 住宅ローン控除 新築住宅 住宅借入金等特別控除

1.はじめに

令和4年度税制改正により住宅ローン控除制度の適用期限が4年延長され、令和7年12月31日までとなりました。

同改正では控除率が1.0%から0.7%に引き下げられ、「ZEH水準省エネ住宅」や「省エネ基準適合住宅」といった新たな住宅等の区分が設けられました。

住宅ローン控除では、省エネ性能や入居時期等によって借入限度額が異なりますが、令和6年以降に入居する新築住宅に住宅ローン控除を適用するためには、省エネ基準に適合していることが要件となるため注意が必要です。

本稿では、令和6年以降の住宅ローン控除について、留意ポイントを解説します。

2.住宅ローン控除とは?

住宅ローン控除とは、個人が住宅ローンを利用してマイホームを購入した場合、一定の要件を満たせば、入居時から最長13年間、年末時点の住宅ローン残高の0.7%が所得税や住民税から控除される制度のことです(租税特別措置法第41条 )。

一般的に「住宅ローン控除」や「住宅ローン減税」として知られている制度ですが、正式名称は「住宅借入金等特別控除」といいます。

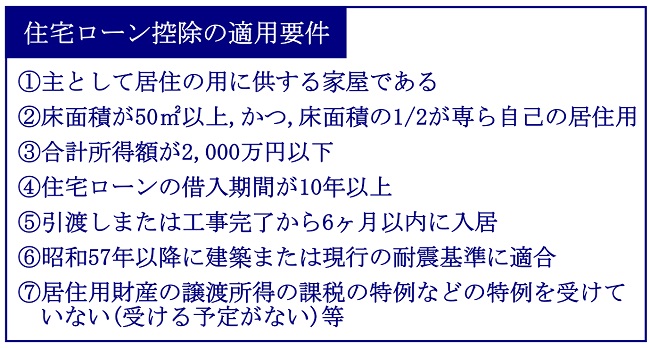

2-1.住宅ローン控除の適用条件

令和4年以降の住宅ローン控除には、以下の適用要件が設けられています。

なお、令和5年末までに建築確認を受けた新築住宅を取得する場合は、②床面積要件が40㎡以上50㎡未満、③合計所得金額1,000万円以下となります。

住宅ローン控除について、国土交通省「住宅ローン減税 」でも詳細をご確認いただけます。

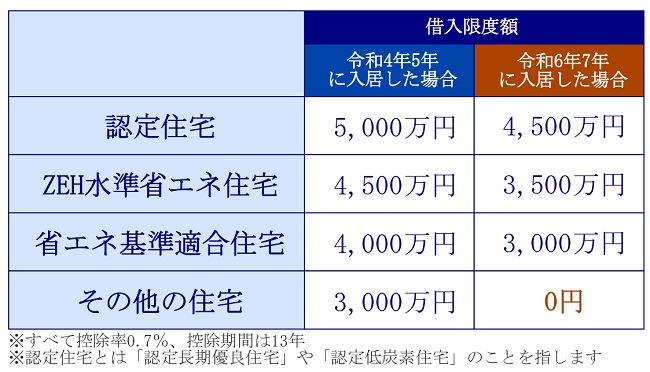

3.住宅ローン控除の借入限度額

令和4年度税制改正により、住宅ローン控除の「新築住宅・買取再販住宅」に係る借入限度額が見直されました(租税特別措置法第41条 )。

これに伴い、住宅等の省エネ性能や入居時期によって、借入限度額が変動しますのでご注意ください。

令和7年4月以降は、すべての新築住宅に「省エネ基準の適合」が義務化されます。

これを背景として、令和6年以降に入居する新築住宅に住宅ローン控除を適用させるためには、原則として省エネ基準に適合していることが要件となります。

省エネ基準について、詳しくは「住宅ローン控除と住宅取得等資金贈与特例~省エネ住宅の基準の違い~ 」でも解説しております。

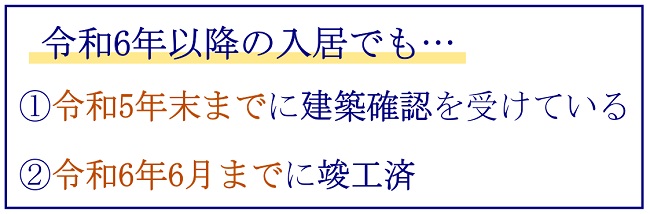

3-1.一定の条件を満たせば省エネ基準に適合しなくても対象に

令和6年以降は住宅等の区分が「その他の住宅」に該当する場合、省エネ基準に適合しないため、借入限度額は0円となります。

しかし、以下の①または②に該当すれば、令和6年以降の入居であっても、「借入限度額2,000万円(控除期間10年)」の住宅ローン控除の対象となります(租税特別措置法施行令第26条 )。

①に該当する場合は、「建築確認に係る確認済証」または「検査済証」の写しを、入居した翌年の確定申告書等に添付する必要があります。

②に該当する場合は、令和6年6月30日以前に建築されたことを証する「登記事項証明書」を入居した翌年の確定申告書等に添付する必要があります(租税特別措置法施行規則第18条の21 )。

4.住宅ローン控除の申請時に必要となる住宅等の区分に応じた証明書

住宅ローン控除を適用させるためには、住宅購入・入居の翌年の2月16日~3月15日までに、確定申告をしなくてはなりません。

この確定申告の際に、住宅ローン控除を適用させる住宅等が、省エネ基準に適合していることを証明する書類も提出しなくてはなりません。

国税庁「住宅の新築等をし、令和4年以降に居住の用に供した場合(住宅借入金等特別控除) 」でも、詳細をご確認いただけます。

4-1.認定住宅(認定長期優良住宅)の場合

住宅の区分が「認定住宅(認定長期優良住宅)」に該当する場合、省エネ性能を証明するために、確定申告書等に以下の書類を添付しなくてはなりません。

①都道府県または市区町村等の長期優良住宅建築等計画等の「認定通知書」の写し

②市区町村の「住宅用家屋証明書(写し)」または建築士等が発行した「認定長期優良住宅建築証明書」

②の住宅用家屋証明書は、認定長期優良住宅に該当する旨等の記載があるものとなります。

なお、認定通知書の区分が既存である場合は②の添付は不要となります。

4-2.認定住宅(認定低炭素住宅)の場合

住宅の区分が「認定住宅(認定低炭素住宅)」に該当する場合、省エネ性能を証明するために、確定申告書等に以下の書類を添付しなくてはなりません。

①都道府県または市区町村等の「低炭素建築物新築等計画の認定通知書」の写し

②市区町村の「住宅用家屋証明書(写し)」または建築士等が発行した「認定低炭素住宅建築証明書」

②の住宅用家屋証明書は、認定低炭素住宅に該当する旨などの記載があるものとなります。

4-3.ZEH水準省エネ住宅の場合

住宅の区分が「ZEH水準省エネ住宅」に該当する場合、省エネ性能を証明するために、確定申告書等に以下の書類を添付しなくてはなりません。

①登録住宅性能評価機関の「建設住宅性能評価書(写し)」

②建築士等が発行した「住宅省エネルギー性能証明書」

※①②のいずれか

どちらもZEH水準省エネ住宅の基準である、「断熱等性能等級5以上」および「一次エネルギー消費量等級6以上」を満たしていることの記載が必要となります。

国土交通省「住宅ローン減税 」において、住宅省エネルギー性能証明書の記載例や、発行業務を行っている登録住宅性能評価機関が公表されています。

4-4.省エネ基準適合住宅の場合

住宅の区分が「省エネ基準適合住宅」に該当する場合、省エネ性能を証明するために、確定申告書等に以下の書類を添付しなくてはなりません。

①登録住宅性能評価機関の「建設住宅性能評価書(写し)」

②建築士等が発行した「住宅省エネルギー性能証明書」

※①②のいずれか

どちらも省エネ基準適合住宅の基準である、「断熱等性能等級4以上」および「一次エネルギー消費量等級4以上」を満たしていることの記載が必要となります。

こちらも国土交通省「住宅ローン減税 」で、住宅省エネルギー性能証明書の記載例や、発行業務を行っている登録住宅性能評価機関が公表されています。

5.まとめ

令和6年以降に新築住宅等に入居する場合、「その他の住宅」に該当すると省エネ基準に適合しないため、住宅ローン控除が適用されなくなります。

しかし、令和5年12月31日までに建築確認を受けた場合や、登記簿上の建築日付が令和6年6月30日までであれば、借入限度額2,000万円・控除期間10年の住宅ローン控除が適用できます。

今後は駆け込み需要が増加することも想定されますので、マイホームの新築を検討されている方は、なるべく早く準備を始めましょう。

※本記事は記事投稿時点(2023年10月2日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:相続土地国庫帰属制度スタート!山林や森林への適用可否