チェスターNEWS

マンションの相続税評価方法と節税対策を税理士が徹底解説

2016/02/23

関連キーワード: 相続税

マンションを所有している人やこれから購入を考えている人は、マンションの相続税評価方法や節税対策について知りたい人も多いと思います。この点マンションの相続税評価の方法は少し特殊ですが、知っておかなければ正確な相続税を知ることもできませんし、有効な節税対策が行えずに損をしてしまうこともあります。この記事ではマンションの相続税評価方法と節税対策(タワーマンション等)を税理士が分かりやすく解説していますので参考にしてください。

1.マンションの相続税評価方法を知ろう

マンションの相続税評価を行う際に、マンション1棟を所有しているケースと、マンションの1室を所有しているケースに分かれると思いますので、この章ではそれぞれの相続税評価方法を解説します。それぞれに共通していることは、マンションの「建物部分」と「敷地部分」を分けて評価するという点です。

1-1マンション1棟の相続税評価方法

マンション一棟を所有している場合、多くのケースが賃貸マンションや賃貸アパートといった第三者に貸して賃料収入を得ているものだと考えられます。それではSTEPで順序立てて相続税評価の方法を解説していきます。

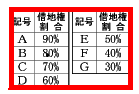

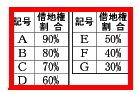

【土地編】STEP1対象地の住所から路線価を探します。路線価については国税庁HPで簡単に調べることができます。 STEP2所有しているマンションの敷地の地積を調べます(登記簿謄本や固定資産税納税通知書に記載されています)。 STEP3上記で調べた路線価に地積を掛けます。 STEP4評価対象マンションが賃貸用であれば、STEP3で求めた路線価×地積に次の割合を掛けます。 100%-(借地権割合 × 30% × 賃貸割合) 借地権割合は、路線価図に記載されています。  賃貸割合とは、賃貸中の部屋の割合です。10室中7室を貸していて3室が空室の場合、賃貸割合は70%になります。 |

以上でマンション一棟の敷地部分の評価が可能です。ここでは概算評価を前提としており、申告の際にはマンション敷地の形状(不整形地、奥行長大等)によって補正を行う場合があります。

【建物編】STEP1固定資産税納税通知書(毎年4月頃に送られてきます)に記載されている建物の固定資産税評価額を確認します。 STEP2STEP1の固定資産税評価額に次の割合を掛けます。 100%-(30% × 賃貸割合) 賃貸割合とは、敷地の評価と同じく賃貸中の部屋の割合です。10室中7室を貸していて3室が空室の場合、賃貸割合は70%になります。 |

以上でマンション一棟の建物部分の評価は終了です。

最終的に上記で求めたマンション一棟の「土地」と「建物」の合計が相続税評価額となります。

1-2マンション1室の相続税評価方法

マンション1室の相続税評価のポイントは「敷地権割合」です。マンション1室を所有している場合、土地の所有権を持っているという認識が低くなりがちですが、マンションの住民全員でマンションの敷地を共有していると考えるとイメージが湧きやすいと思います。それではSTEPで順序立てて相続税評価の方法を解説していきます。

【土地編】STEP1対象地の住所から路線価を探します。路線価については国税庁HPで簡単に調べることができます。 STEP2所有しているマンション全体の敷地の地積を調べます(登記簿謄本や固定資産税納税通知書に記載されています)。 STEP3上記で調べた路線価に地積を掛けます。この時点ではマンション全体の敷地に相当する相続税評価額となりますのでかなり高くなります。 STEP4STEP3のマンションの敷地全体の評価額に、「敷地権割合」を掛けます。敷地権割合はマンションの登記簿謄本に記載されていますので確認しましょう(例:敷地権割合6800分の230といった記載があります) STEP5評価対象マンション1室が賃貸用であれば、STEP4で求めた額に次の割合を掛けます。 100%-(借地権割合 × 30%) 借地権割合は、路線価図に記載されています。  |

以上でマンション1室の敷地部分の評価が可能です。ここでは概算評価を前提としており、申告の際にはマンション敷地の形状(不整形地、奥行長大等)によって補正を行う場合があります。

【建物編】STEP1固定資産税納税通知書(毎年4月頃に送られてきます)に記載されている建物の固定資産税評価額を確認します。 STEP2マンション1室を賃貸している場合には、STEP1の固定資産税評価額に70%をかけます。 |

以上でマンション一棟の建物部分の評価は終了です。

最終的に上記で求めたマンション1室の「土地」と「建物」の合計が相続税評価額となります。

2.マンション節税(タワーマンション)の効果と注意点

前章ではマンション1室の相続税評価額の求め方の解説をしましたが、この章ではマンションを活用した相続税の節税対策の効果と注意点を解説します。

まず前提としてマンションは不動産ですので、相続税を計算する上では現金で持っているよりも不動産で所有している方が有利となります。これは土地や建物の相続税評価の方法が、路線価や固定資産税評価を用いて計算するため実際の時価よりも低くなるように設定されているためです。

さらに不動産は自己利用よりも第三者に賃貸することでさらに相続税評価が下がります。

(現金よりも不動産が有利であることのイメージ図)

さらに最近流行っている「タワーマンション節税」では節税効果が大きくなります。

例えば50階(分譲価格1億円)と5階(分譲価格6000万円)で全く同じ間取りの分譲マンションがあった場合の相続税評価額は両方とも同じ2,500万円になります。この理由はマンションの相続税評価の元になる固定資産税評価額には、高層階のプレミアム価格が反映されないためです。同じ構造で同じ間取りであれば同じ固定資産税評価額になるのです。

そうすると富裕層の人が相続税対策のために高層階を購入するといった動きに繋がりました。本来であれば1億円の価値がある部屋の相続税評価額が2500万円ですむのですから、現金で保有しているよりも明らかに有利になるというわけです。

【タワーマンション節税にはリスクと注意点も】

先述のようにタワーマンションの高層階の部屋は時価と相続税評価額の乖離幅がかなり大きくなりすぎているため、国税庁が節税目的で購入する動きに評価方法の改正に入ったというニュースが流れました。

現在は階数に関わらず一律の相続税評価額となっているマンションの1室の相続税評価方法を見直し、高層階に行くほど相続税評価額が高くなる計算方法に変更となる予定です。

このため現在の税法でタワーマンションの相続税評価額を算出し、大幅に節税になるからという理由だけで購入を急いでしまうと相続税の節税効果が将来的に得られなくなる可能性があるため注意が必要です。

タワーマンションそのものの資産価値にも目を向けて節税効果も付随的にあるという認識のもとで購入を検討するとよいでしょう。

3.まとめ

この記事ではマンションの相続税評価方法とタワーマンションによる相続税節税の注意点を解説しましたので、マンションの相続税に対する理解が深まったと思います。都心部ではマンション需要も伸びておりマンション住まいの人も増加傾向にありますので、マンションの相続税評価や節税対策を理解して相続税の計算や節税対策を実施していただければと思います。

※本記事は記事投稿時点(2016年2月23日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:事業承継対策の相談をする税理士の選び方ガイド

【前の記事】:絵画・書画・骨董品・壺・掛け軸の相続税評価の方法