- TOP

- はじめての相続 ~必要な知識と実務のすべて~

- 小規模宅地等の特例のすべて

- ステップを追うだけ。第11・11の2表の付表1の書き方【小規模宅地等についての課税価格の計算明細書】

ステップを追うだけ。第11・11の2表の付表1の書き方【小規模宅地等についての課税価格の計算明細書】

あなたが相続された土地で小規模宅地等の特例を使うためには

・第11・11の2表の付表1

を書かなければいけません。

相続した財産によって

・第11・11の2表の付表1(別表)を書く必要がある場合もあります。

ここでは第11・11の2表の付表1「小規模宅地等についての課税価格の計算明細書」の具体的な書き方や書くために必要な知識などをご紹介していきます。順を追っていけばスムーズな記載ができるようになっています。

1.全体像:第11・11の2表の付表1の書くべき箇所

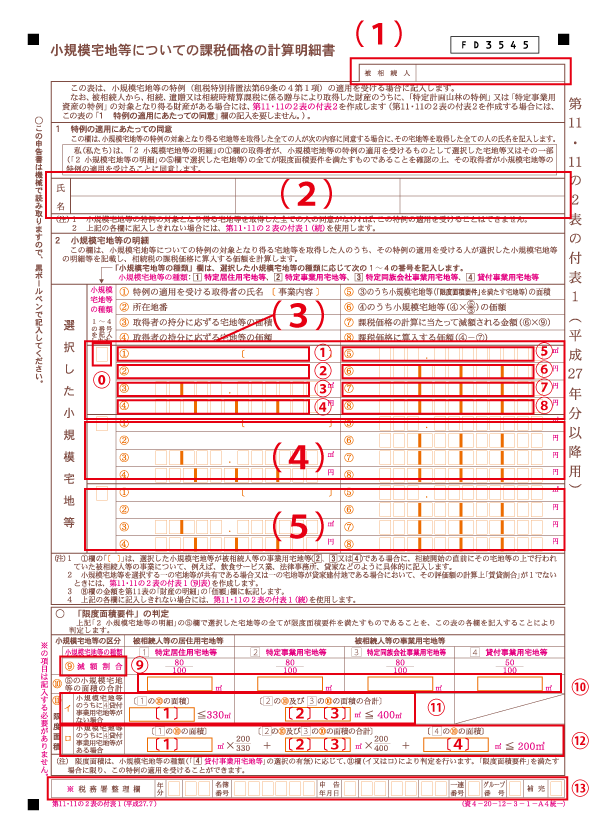

下記の画像が第11・11の2表の付表1「小規模宅地等についての課税価格の計算明細書」になります。

数か所まとめたところもありますが、書くべき個所は15項目ほどになります。

2.第11・11の2表の付表1の記入ステップ

申告書を書く順番は上段・中段・下段と分けてご説明をしてきます。

振り分けている数字ですが申告書の記載と合わせているため、特殊になっております。

例えば、申告書の記述に「③を使って価額をだす」という表現がありますので、そういった記述に合わせています。

では、詳しい書き順を見ていきます。

【上段:第11・11の2表の付表1】

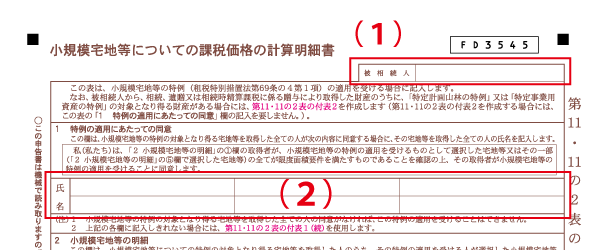

(1)被相続人

今回、お亡くなりになられた方のお名前を書きます。

(2)特例の適用にあたっての同意

小規模宅地等の特例の対象となりうる土地を相続したすべての相続人の氏名を書きます。

*間違いやすいポイント

特例を使わない相続人の名前も記述する必要がありますので注意が必要です。

特例を適用する土地はこれですということに、特例を使える可能性のある相続人すべてが納得しましたということを示すためにこのようになっています。

【中段:第11・11の2表の付表1】

■複数人いる場合の注意点

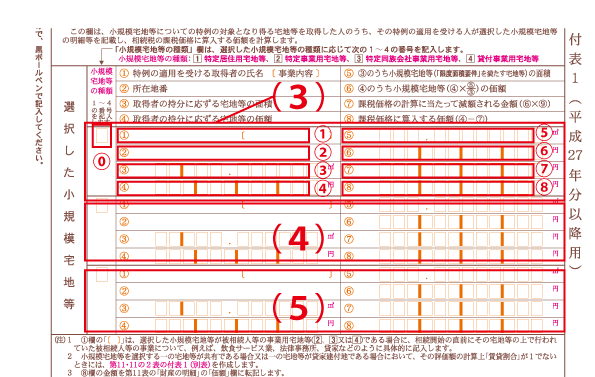

まず、各詳細をご説明する前に大枠の(3)~(5)についてご説明します。

この大枠ですが、ポイントがあります。

それは小規模宅地等の特例を使う人、1人につき1枠という点です。

例えば、兄と弟の2人が土地を相続したとします。

そして2人とも小規模宅地等の特例を受けるとします。

この場合、兄が(3)に、弟は(4)に記載し、各相続する土地の割合や価額、小規模宅地等の特例による減額率を書いていきます。

極端な話ですが、相続人10人が土地を相続した場合、10枠分書くことが必要になります。

第11・11の2表の付表1では書ききれない分は、第11・11の2表の付表1(続)がありますので、そちらに書いていきます。

また、小規模宅地等の特例を使わないが土地を相続される方が相続人にいる場合、その方の情報の記載は必要ありません。

それでは具体的に各相続人が書くべき詳細事項を見ていきましょう。

⓪ 小規模宅地等の種類

あなたが小規模宅地等の特例を使う土地はどの種類に当てはまるか、番号で記載します。

各番号と土地の種類は以下のようになってます。

1.特定居住用宅地等・・・住宅を相続した

2.特定事業用宅地等・・・個人商店などの小規模事業を相続した

3.特定同族会社事業用宅地等・・・株式会社などの事業を相続した

4.貸付事業用宅地等・・・貸付アパート、駐輪場、駐車場などを相続した

あなたの相続された土地は一体どの種類に当てはまるか。

まだ判断できてない場合は、小規模宅地等の特例で80%節税!土地を相続したら絶対使うべき特例をご覧ください。

① 特例の適用を受ける取得者の氏名(事業内容)

特例を受ける相続人の氏名を書きます。

事業用の土地を相続される方は、事業内容も簡単に記載します。

② 所在地番

相続する土地の地番を記載します。

▼参考記事

住所から地番を無料で簡単に探しだす方法

③ 取得者の持分に応ずる宅地等の面積

あなたが相続する土地の面積を記載します。

例えば、全体100㎡で、そのうち2分の1を相続人Aが取得した場合は、100×1/2=50㎡と記載します。

④ 取得者の持分に応ずる宅地等の価額

あなたが相続した土地の価額を記載します

土地の価格が100万円で、そのうち2分の1を相続したら、50万円と記載します。

⑤ ③のうち小規模宅地等(「限度面積要件」を満たす宅地等)の面積

あなたが相続した土地のうち、小規模宅地等の特例を使える土地の面積を記載。

⑥ ④のうち小規模宅地等(④×⑤÷③)の価額

相続した土地のうち、いくら分が小規模宅地等の特例を使えるのか求めます。

このように計算する理由は小規模宅地等の特例で限度面積があるためです。

1軒家を相続したら330㎡までしか特例が適用できないというものです。

例えば、限度面積を超えた500㎡の土地を相続した場合を考えてみます。

小規模宅地等の特例を使えるのは330㎡までです。

そこで500㎡のうち330㎡の価額は一体いくらか?を今回の式で計算します。

小規模宅地等の特例が使える330㎡の価額が計算できたら、次の⑦にて具体的にいくら減額されるかの金額を計算します。

⑦ 課税価格の計算にあたって減額される金額(⑥×⑨)

⑥の計算結果を元に、小規模宅地等の特例を使ってあなたの土地がいくら減額されるのかを計算します。

*⑨とは、申告書下段にある「減額割合」を指しています。

特定居住用宅地、特定事業用宅地、特定同族会社事業用宅地は80%減額。

貸付事業用宅地は50%減額になります。

⑧ 課税価格に算入する価額(④-⑦)

小規模宅地等の特例で減額されて、残った財産を算出します。

ここで計算した財産は課税対象となる価額です。

相続税は小規模宅地等の特例で減額された財産に課税率を掛けて求められます。

例えば、1億円の土地を相続して特例で2000万円減額されたとします。

8000万円が残りでありますので、この8000万円に税率を掛けます。

仮に税率が10%としたら、相続税は8000万円×10%=800万円です。

ここでの例はあくまでイメージです。財産は土地以外にもありますので、必然的に計算もそれに応じて難しくなっていきます。

▼参考記事

順番が違うと必ず間違う!相続税計算のコツと具体的方法

(3)土地が複数ある場合に記載

土地が複数ある場合に上記①~⑧の手順と同じように内容を記載していきます。

もし小規模宅地等の特例を使う土地を3つ以上相続した場合は「第11・11の2表の付表1(続) 小規模宅地等についての課税価格の計算明細書(続)」に土地の種類や価額など同じように記載していきます。

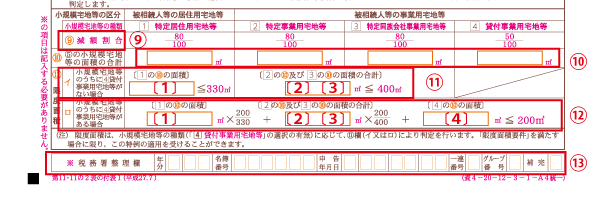

下段:第11・11の2表の付表1

⑩ ⑤の小規模宅地等の面積の合計

特定居住、特定事業、貸付事業など、それぞれ小規模宅地等の特例を使う土地面積の合計を記載します。

*注意点

「第11・11の2表の付表1(続) 小規模宅地等についての課税価格の計算明細書(続)」も書く場合は土地面積の合計に気を付けてください。

“土地面積の合計”とは、第11・11の2表の付表1(続)に書かれた土地面積も含めます。

要は、小規模宅地等の特例を使う土地の面積を全て記載します。

⑪ 小規模宅地等のうちに貸付事業用宅地等がない場合

賃貸アパートや家を賃貸していない場合、記載します。

賃貸物件をお持ちの場合は記載不要です。

[1]特定居住用宅地の面積を記載します

[2]特定事業用宅地と特定同族会社事業用宅地の面積の合計を記載します

⑫ 小規模宅地等のうちに貸付事業用宅地等がある場合

賃貸アパートや家を賃貸している場合、記載します。

賃貸物件をお持ちでない場合は記載不要です。

[1]特定居住用宅地の面積を記載します

[2・3]特定事業用宅地と特定同族会社事業用宅地の面積の合計を記載します

[4]貸付事業用宅地の合計面積を記載します

⑬ 税務署整理欄

税務署が記載する欄なので、記載不要です。

ご自分でやられる際に間違えて記載されるかたもいらっしゃいますので、お気をつけください。

3.第11・11の2表の付表1の記載を間違えた場合の対処法

申告書は機械を通して内容を識別していくため、記載内容を間違えた場合は申告書を印刷して最初から書き直す必要があります。

もし二重線で消して捺印をしてから修正事項を記載すると、機械が申告内容を読み取れないので、再提出を求められる可能性がありますので注意しましょう。

小規模宅地等の特例のすべて

あなたは小規模宅地等の特例を使えるのか?

特例の適用判断から申告書の書き方まで必要な知識を全て無料で公開中。

具体的な内容は

- 小規模宅地等の特例とは?基礎知識と税金の計算方法

- 2世帯住宅、被相続人が老人ホームにいた、賃貸アパートを相続など。

パターン別特例の適用判断一覧 - 書くべき2枚の申告書とステップを追った具体的書き方

など、小規模宅地等の特例を使い80%の減額を受け、相続税を大幅に節税するノウハウです。大事な方が残してくれた大事な土地を相続税の支払いで手放してしまわないようにしてください。

小規模宅地等の特例を使って節税する