チェスターNEWS

海外資産や海外取引の税務調査で活用される資料情報

1.はじめに

国税庁は毎年秋~冬にかけて、所得税・法人税・相続税などの調査実績を公表します。

令和2年は11月に「令和元事務年度 法人税等の調査実績の概要」が、12月に「令和元事務年度 相続税の調査等の状況」が公表されました。

これらの調査実績の概要等を見ると、どの税目もコロナ禍で調査件数が減少した一方、海外資産や海外取引の調査に関する事績が前年度よりも大きく増加していることが分かります。

税務当局はどの税目においても海外資産や海外取引の調査に力を入れていますので、納税者は海外資産や海外取引について適切な税務処理が求められます。

今回は、海外資産や海外取引の調査において税務当局が活用する資料情報について、事例をあげてどのような資料情報が使われたのかをご紹介します。

2.税務当局が調査で使用する主な資料情報

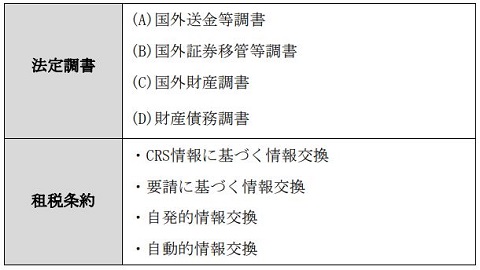

海外資産や海外取引の税務調査で使われる資料情報は、日本の税法で提出が義務付けられている「法定調書」はもちろん、「租税条約に基づく情報交換」などが挙げられます。

この他にも、公的機関や民間情報機関からの情報、在外公館(大使館や領事館)や在外税務職員からの情報、公開情報や報道による情報も、税務調査で使用されます。

海外資産や海外取引の調査においては、資料情報を複数組み合わせれば大概の予想ができます。

次章で具体的な事例を元に解説をしますが、まずは「法定調書」や「租税条約」について確認しておきましょう。

法定調書とは

法定調書とは納税者の「資産の移動」や「保有状況」に関する情報で、「内国税の適正な課税の確保を図るための国外送金等に係る調書の提出等に関する法律(いわゆる国送法)」という法律で定められています。

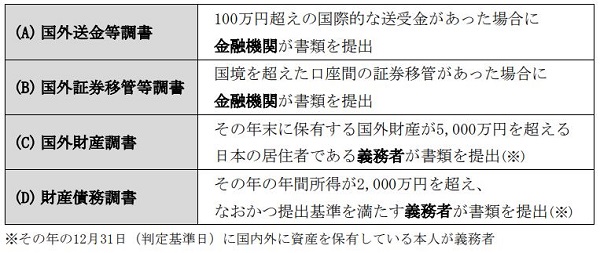

税務当局が海外資産や取引の調査で使用する法定調書は4種類あり、それぞれ提出義務者なども異なります。

「(A)国外送金等調書」は4種類の法定調書の中で税務当局が最も活用する資料情報で、損益取引でも資本取引でも、送金・受金共にすべて情報化されます。

また平成26年の制度開始以来「(C)国外財産調書」の注目度も高く、他の資料情報と組み合わせて使用される傾向にあります。

租税条約に基づく情報交換

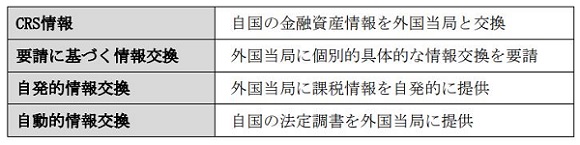

租税条約とは日本と外国の二国間で締結される合意のことで、主に「二重課税の排除・軽減」や「外国の金融機関等を利用した脱税防止」などを目的としており、情報交換規定が定められています。

中でも税務当局が注目しているのはCRS情報で、実際に「CRS情報を活用して脱税や申告漏れを把握した」という取り組みや事例も少なくないようです。

CRS情報(Common Reporting Standard)とは、世界100か国以上が参加するOECD加盟国を中心に構成された共通報告基準のことで、外国の金融機関などに有する口座を利用した国際的な租税回避を防止するのが目的です。

国税庁ホームページによると、令和2年12月18日の時点で報告対象国は96か国あり、さらに日本側に一方的に情報共有してくれる国が12か国あります。

CRS情報はその年の12月31日の時点で、非居住者が保有している自国の預金や有価証券の情報(年末残高・利子・配当・譲渡収入の年間受領総額など)を、該当者の居住地国に自動的に交換提供する仕組みです。

分かりやすく言うと、日本の居住者であるA氏がX国の口座に有価証券を持っている場合、X国は「12月31日の時点でA氏が当国の金融機関に有価証券を保有しており、年間配当はこれだけあります」と、日本に教えてくれるのです。

もちろん日本の税務当局が、日本の非居住者の金融機関の情報を外国に提供することもあります。

3.資料情報を複数組み合わせれば取引の流れは予想できる

海外資産や海外取引の税務調査では、資料情報を複数組み合わせて取引の流れを想定します。

法人税の事例を2つと個人所得税の事例を1つご紹介するので、税務当局が資料情報をどのように組み合わせて申告漏れを把握するのかを確認しておきましょう。

事例①

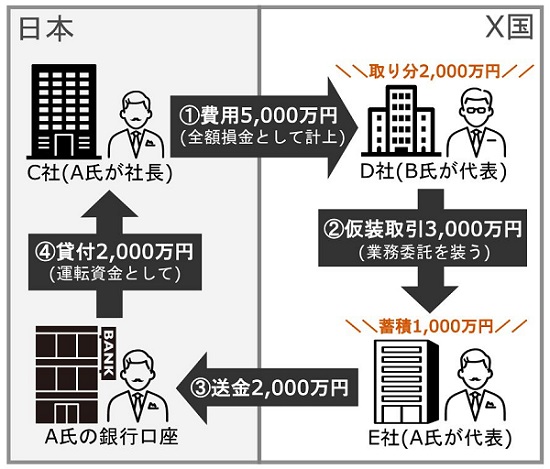

株式会社C社のA社長は、コンサルタントのB氏(X国で事務代行会社のD社を経営)の提案でX国にE社を設立し、以下のような取引を行いました。

(1)C社はX国のD社にコンサル業務の対価として5,000万円を支払い

(2)X国のD社は業務委託を装いX国のE社に3,000万円を支払い

(3)X国のE社に蓄積した資金の内2,000万円を日本のA氏口座に送金

(4)A氏の銀行口座からC社に運転資金として2,000万円を貸付け

(1)の5,000万円は全額損金になるよう、X国のD社は「海外進出のためのコンサルティング業務の対価」として、C社に請求書を発行していました。

しかしC社(A氏が社長)の調査に来た調査官は、一連の取引のほとんどを想定していました。

C社(A氏が社長)がX国のD社(B氏が代表)へ5,000万円を送金したことは、法定調書の「国外送金等調書」で判明します。

X国のD社やE社(A氏が代表)の事業内容については、現地の登記事項や財務諸表から確認することができ、現地に派遣されている税務職員からも情報を集められます。

その結果、X国のD社とE社は同じ住所で、さらにE社はA氏が単独出資していることも判明しました。

X国のE社から日本のA氏の銀行口座に送金された2,000万円については国外送金等調書で分かりますし、A氏からC社への運転資金の貸付けは申告書等から判明します。

これらの情報を総合的に分析した結果、税務当局によって一連の取引を想定され、厳密な税務調査が行われました。

事例②

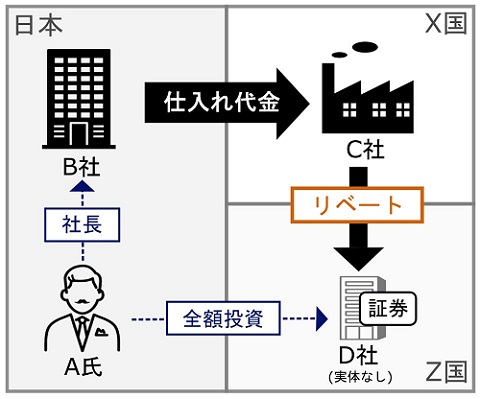

B社はX国のC社から継続的に原材料を仕入れており、X国のC社は日本のB社から受領した代金からリベート(仕入れ代金の一部の払い戻し)を、A氏が全額出資しているZ国のD社の銀行口座に送金していました。

Z国のD社の口座資金の多くは証券に投資されており、利子や配当などの利益を生んでいました。

ただ、B社の調査に来た調査官は、Z国にあるD社の口座の存在はもちろん、A氏が全額投資をしたことも、利子や配当の入金なども把握していました。

これは税務当局の調査官はZ国から提供されたCRS情報によって、以前からD社の銀行口座に注目していたためです。

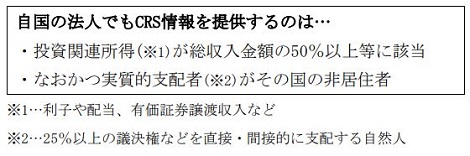

A氏が全額投資したD社はZ国の国内法人のため、日本にCRS情報を教える義務は無さそうに見えます。

ただ、CRS情報は自国の法人であっても、以下の条件を満たせば、法人口座のCRS口座を外国に提供するという決まりがあります。

CRS情報が個人の金融口座だけを対象にすると、「外国で設立したペーパーカンパニーの口座に資金を移して投資で儲ける」という、今回の事例のようなケースが漏れてしまうためです。

Z国のD社の資金のほとんどは証券の購入に充てられ、なおかつA氏が全額投資している法人のため、Z国から日本側にCRS情報が提供されたと考えられます。

事例③

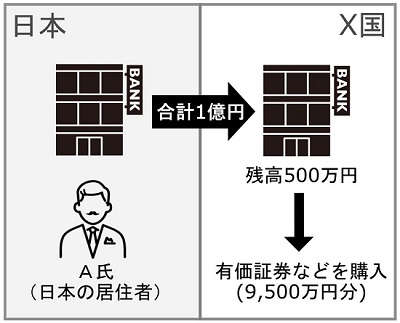

日本の居住者であるA氏はX国に銀行口座を保有し、過去数年間で日本からX国の銀行口座に合計1億円の送金をしていました。

A氏のX国の銀行口座の昨年末の残高は500万円であり、税務署から指摘を受けることはないと考えていました。

この事例の場合、日本からX国の銀行口座への送金額は法定調書の「国外送金等調書」で、X国の銀行口座の残高は「CRS情報」で分かります。

そして税務当局は、「この数年間で合計1億円の送金があったのに、どうしてX国の銀行口座の残高が500万円なのか?9,500万円は何に使われたのか?」と考えます。

調査の結果、A氏はX国の銀行口座から有価証券などを購入していたことが判明したため、利子・配当・有価証券の譲渡益に対する無申告を指摘されました。

更に、A氏が個人で保有している海外資産は5,000万円を超えているにも関わらず、法定調書の「国外財産調書」を提出していませんでした。

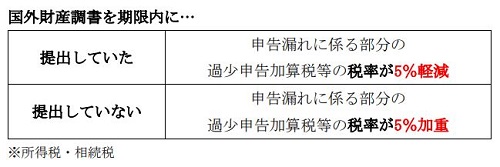

国外財産調書制度は納税者に適切な情報開示を求めるため、「過少申告加算税等の特例措置」が設けられています。

この特例は所得税や相続税の申告において、国外財産に対する申告漏れなどの相違があった場合、過少申告加算税等の税率が「軽減」もしくは「加重」される仕組みです。

国外財産調書を提出していなかったA氏は、ペナルティとして所得税の申告漏れに係る部分の過少申告加算税等の税率が5%加重されることになりました。

4.相続が発生した場合は申告漏れに直結

【事例③】の事例において、A氏の相続が発生した場合、その相続税調査の時点で「A氏が保有していた海外財産についての申告漏れが見つかる」という流れも想定できます。

法人税や所得税は、仮に申告漏れがあったとしても、結果的に所得が赤字であるケースもあり得ます。

ただし相続税は、被相続人が相続発生時点に所有していた、「国内・国外の相続財産の総額」に対して課税される税金です。

国外財産調書やCRS情報で提供される故人の資産情報が、相続税申告書の「相続税がかかる財産の明細書(第11表)」に記載されていなければ、申告漏れに直結するということです。

相続人が「被相続人が国外に財産を持っていることを知らなかった」というケースも想定されますが、加算税などのペナルティからは逃れられません。

事例③では、A氏が「国外財産調書」を提出していなかったことで、所得税の申告漏れに係る過少申告加算税が5%加重されました。

ただし、相続税においては、A氏の相続人が「相続した財産を有する者の責めに帰すべき事由がない場合」や「居住者の責めに帰すべき事由がない場合」に該当すれば、申告漏れに係る部分の過少申告加算税等の税率の加重措置の対象外となります(相続発生日が令和2年4月1日以降のみ)。

また、A氏の相続人が相続発生した年の翌々年の3月15日(令和5年分以後は6月30日)までに国外財産調書を提出すれば、仮に申告漏れが発覚しても、相続税に係る過少申告加算税等が5%軽減されます(相続発生日が令和2年4月1日以降のみ)。

相続人においては、被相続人の国外財産については申告漏れがないよう申告するのみならず、相続によって取得した国外財産における「国外財産調書」の提出を失念しないことが大切です。

5.さいごに

国際的な資金や資産の移動や保有は各国で情報化されており、日本だけではなく世界中の税務当局が「課税上の問題が生じやすい」と考えています。

今回ご紹介した国際資金の移動や保有に関する資料情報は、日本の税務当局が活用する場面が増えると同時に、外国当局から日本に来る調査要請の数も増えると見込まれます。

「海外資産なら税務署には分からない」という時代はもう終わり、今やあらゆる情報を総合的に分析して税務調査が行われる時代です。

海外資産や海外取引がある人は取引の記録や記帳を明確にし、適切な税務処理を行うよう留意しましょう。

※本記事は記事投稿時点(2021年1月1日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:令和2年上半期の路線価の補正はしないことを決定

【前の記事】:税務手続きでの押印、多数が廃止の方向へ