【最新】住宅取得資金等贈与の非課税特例を簡単解説!手続き・必要書類・期限

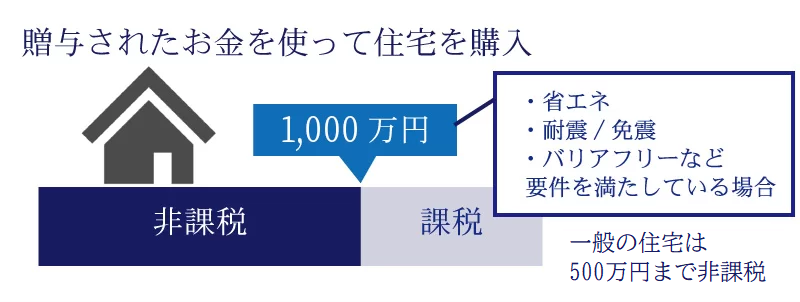

住宅取得等資金贈与の非課税特例とは、直系尊属(父母・祖父母など)から住宅取得等資金を贈与された(もらった)場合、最大1,000万円まで贈与税が非課税になる制度のことです。

まとまった金額の贈与を受けても贈与税が課税されず、住宅ローンの借入もしやすくなるといったメリットがあります。

令和6年度税制改正により、住宅取得等資金贈与の非課税特例の適用期限が、令和8年12月31日まで延長されました。

これに伴い、非課税上限額が決まる住宅の種類など、適用要件の見直しも行われました。

この記事では、令和6年度税制改正による見直しが適用される、令和6年1月1日から令和8年12月31日までの非課税上限額や適用要件についてご紹介します。

この記事の目次 [表示]

1.住宅取得等資金贈与の非課税特例とは

住宅取得等資金贈与の非課税特例とは、直系尊属(父母や祖父母など)からの贈与により、自己の居住の用に供する住宅用の家屋の新築・取得・増改築等の対価に充てるための「住宅取得等資金」を取得した場合、一定の要件を満たせば、非課税限度額(1,000万円もしくは500万円)まで、贈与税が非課税となる制度のことです。

国税庁HPでは「直系尊属から住宅取得等資金の贈与を受けた場合の非課税」、国土交通省HPでは「住宅取得等資金に係る贈与税の非課税措置」としていますが、いずれも同じ特例のことを指します。

住宅取得等資金贈与の非課税特例は、自己の居住の用に供する住宅用の家屋の新築・取得・増改築の資金として利用できる反面、居住用以外の住宅や土地の購入には利用できません。

1-1.住宅取得等資金贈与の非課税特例シミュレーション

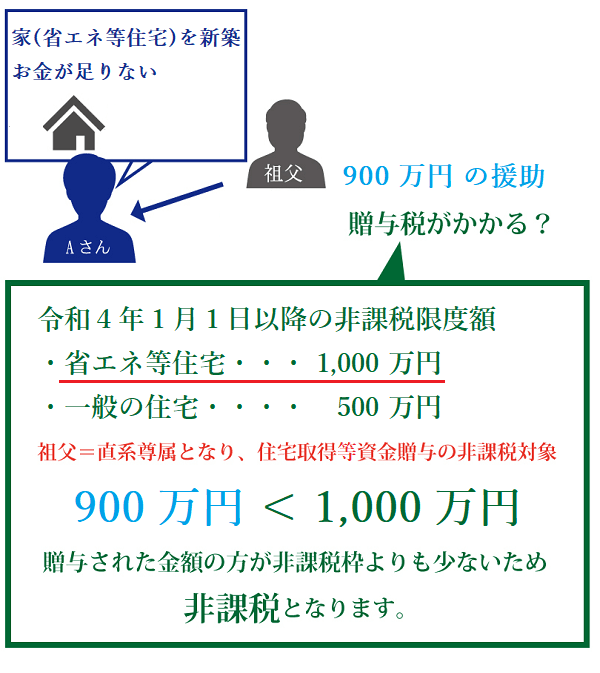

Aさんは住宅を新築することにしましたが、資金が足りないので、祖父(直系尊属)から900万円の資金を贈与してもらいました。

贈与日は令和6年7月10日で、贈与額900万円に対して贈与税が課税されると思っていました。

しかし、Aさんが新築する居住用住宅は、「省エネ等住宅(省エネ性、耐震性、高齢者配慮など)」という条件に合致し、その他の要件も満たすことが可能でした。

Aさんは住宅取得等資金贈与の非課税特例を適用することで、最大1,000万円の贈与が非課税になりました。

Aさんが祖父から受けた贈与額は900万円なので、非課税枠(最大1,000万円)を超えていません。つまり、Aさんは贈与税を払わなくて済むのです。

1-2.住宅取得等資金贈与の非課税特例を利用するメリット

住居用の家屋を新築・取得・増改築するにあたり、直系尊属から贈与を受けて住宅取得等資金贈与を適用できれば、非課税限度額までは贈与税は課税されないというメリットがあります。

また、住宅取得等資金贈与を適用した贈与が受けられれば、金融機関からの借入も少なく抑えることができます。

結果として、借入のハードルが低くなり、借入がしやすくなるなどのメリットもあります。

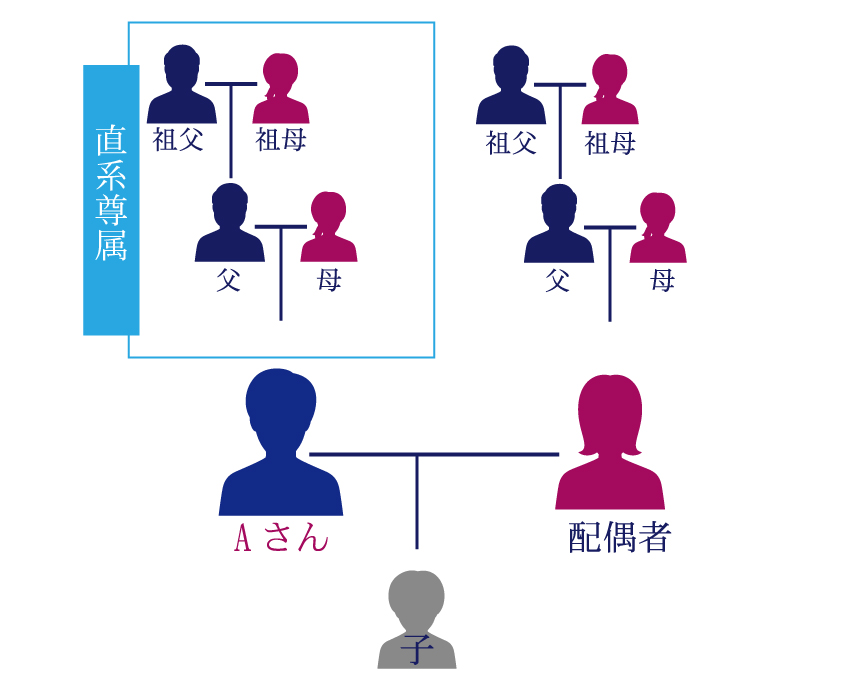

2.直系尊属とは、どういう人を指すのか?

直系尊属(ちょっけいそんぞく)とは、自分の父母や祖父母などのことです。

「直系」とは祖先から子孫へ直線的に続く血族関係のことで、兄弟姉妹のように横に分かれた血族関係は「傍系」と呼びます。

「尊属」とは自分よりも上の世代のことで、同じ世代や下の世代は「卑属」と呼びます。

配偶者の父母や祖父母は尊属ではありますが、直系血族ではないため「直系尊属」には該当しません。

ただし、養子と養親は法的に「直系血族と同様の親子関係」が生じるため、養子からみて養親は直系尊属になります。

直系尊属について、詳しくは「相続時に耳にする直系尊属って誰のこと?直系尊属を説明します!」をご覧ください。

3.住宅取得等資金贈与に係る非課税限度額(令和6年以降)

住宅取得等資金贈与において、受贈者毎に設けられた非課税限度額は、「省エネ等住宅(別名:質の高い住宅)」と「それ以外の住宅」のどちらに該当するかで変動します。

令和6年1月1日から令和8年12月31日までに行われる贈与に係る、住宅取得等資金贈与の非課税上限額は、令和4年以降分と同額です。

しかし、令和6年度税制改正により、省エネ等住宅の要件が見直されています。どちらに該当するのかが分からない方は、必ず税理士に相談しましょう。

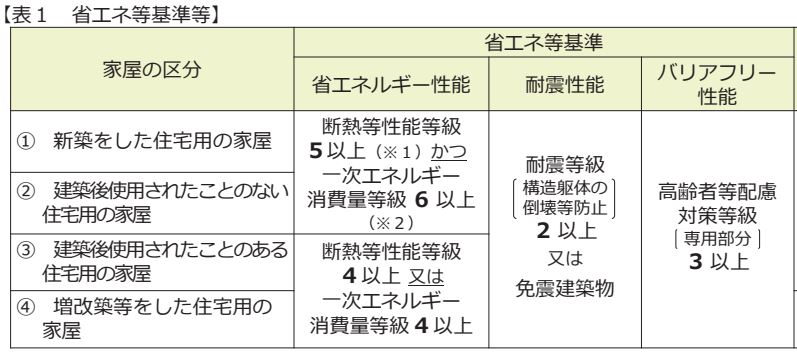

3-1.省エネ等住宅とは

省エネ等住宅とは、以下の省エネ等基準のいずれかに適合する住宅用の家屋で、一定の証明書により証明されたものをいいます。

【出典:国税庁「「住宅取得等資金の贈与を受けた場合の贈与税の非課税」等のあらまし」】

上記①②における省エネルギー性能については、「令和5年末までに建築確認を受けた住宅」または「令和6年6月30日までに建築された住宅」であれば、断熱等性能等級4以上または一次エネルギー消費量等級5以上でも適用されます。

4.住宅取得等資金贈与の非課税特例の要件(令和6年以降)

住宅取得等資金贈与の非課税特例を利用するためには、令和8年12月31日までに贈与が行われることが前提です。

この他にも、「受贈者に関する要件」と「住宅に関する要件」の両方を満たす必要があります。

4-1.受贈者に関する要件

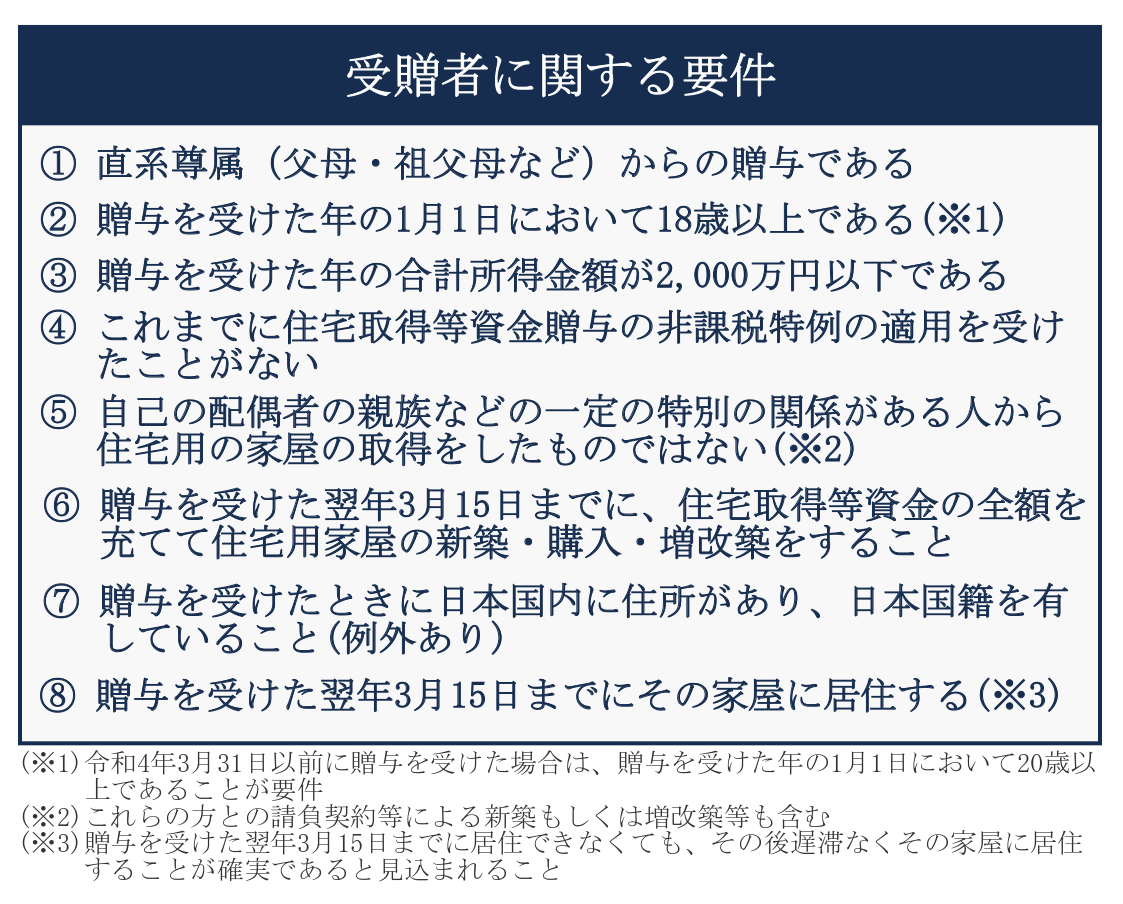

住宅取得等資金贈与の非課税特例を適用するためには、受贈者(贈与を受けた人)が以下の要件をすべて満たす必要があります。

③の「合計所得金額」とは、給与所得だけではなく、不動産所得や事業所得がある場合はこれらも含めた所得金額です。

なお、新築等をする住宅用の家屋の床面積が40㎡以上50㎡未満の場合は、贈与を受けた年の合計所得金額が1,000万円以下であることが要件となります。

また、贈与を受けた翌年3月15日には居住しているか、その後居住することが確実であると見込まれることも要件となるため、贈与を受けるタイミングも考慮するべきといえるでしょう。

4-2.住宅用の家屋に関する要件

住宅取得等資金贈与の非課税特例を適用するためには、住宅用の家屋に関する要件も満たさなくてはなりません。

住宅用の家屋に関する要件は、新築・取得・増改築のいずれに該当するのかによって、満たすべき要件が異なります。

また、いずれも「日本国内にある住宅用の家屋」であることが前提となります。

4-2-1.住宅用の家屋を「新築」した場合

住宅用の家屋を新築した場合は、その家屋が以下の要件をすべて満たしている必要があります。

※以下の要件すべて

- 家屋の登記上の床面積(マンションは専有面積)が40㎡以上240㎡以下

- 床面積の半分以上が受贈者の居住の用に供されること

4-2-2.住宅用の家屋を「取得」した場合

住宅用の家屋を取得した場合は、新築した場合の要件に加え、以下のいずれかの要件を満たすことも必要となります。

※以下のいずれかの要件

- 建築後使用されたことのない住宅用の家屋であること

- 昭和57年1月1日以降に建築されたものであること

- 耐震基準に適合することを証明する書類があること

- 住宅を取得するまでに耐震改修工事の申請を行い、贈与を受けた年の翌年3月15日までに耐震基準に適合したことを証明できる

4-2-3.住宅用の家屋を「増改築等(リフォーム)」した場合

住宅用の家屋を増改築(リフォーム)した場合は、以下の要件をすべて満たしている必要があります。

※以下の要件すべて

- 増築後の登記簿上の床面積(マンションは専有面積)が40㎡以上240㎡以下である

- 床面積の半分以上を受贈者の居住の用に供されること

- 増築は自己が所有かつ住居している家屋について行われ、工事の内容について証明する書類がある

- 増築工事の費用が100万円以上であり、費用のうち半分以上が自己の居住の用に供される部分の工事に充てられていること

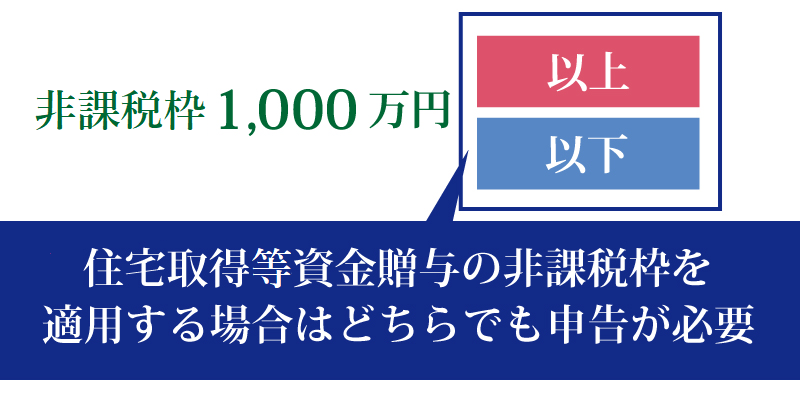

5.住宅取得等資金贈与の適用には「贈与税の申告」が必要

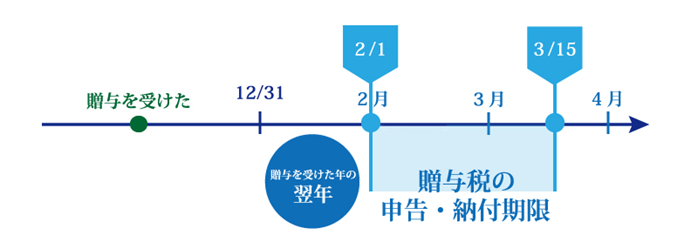

住宅取得等資金贈与の非課税特例を利用するためには、贈与を受けた年の翌年の2月1日から3月15日までの間に、贈与税の申告が必要です。

よくある間違いで、贈与を受けた金額が非課税限度額以下であったので、申告不要と思われる方がいらっしゃいます。

しかし、非課税限度額以下で住宅取得等資金贈与を利用するという場合でも、申告しなければ住宅取得等資金贈与の非課税特例は適用されませんので、この点注意を要します。

申告をしないと贈与税の課税対象となるので、贈与を受けた翌年に必ず贈与税の申告をしましょう。

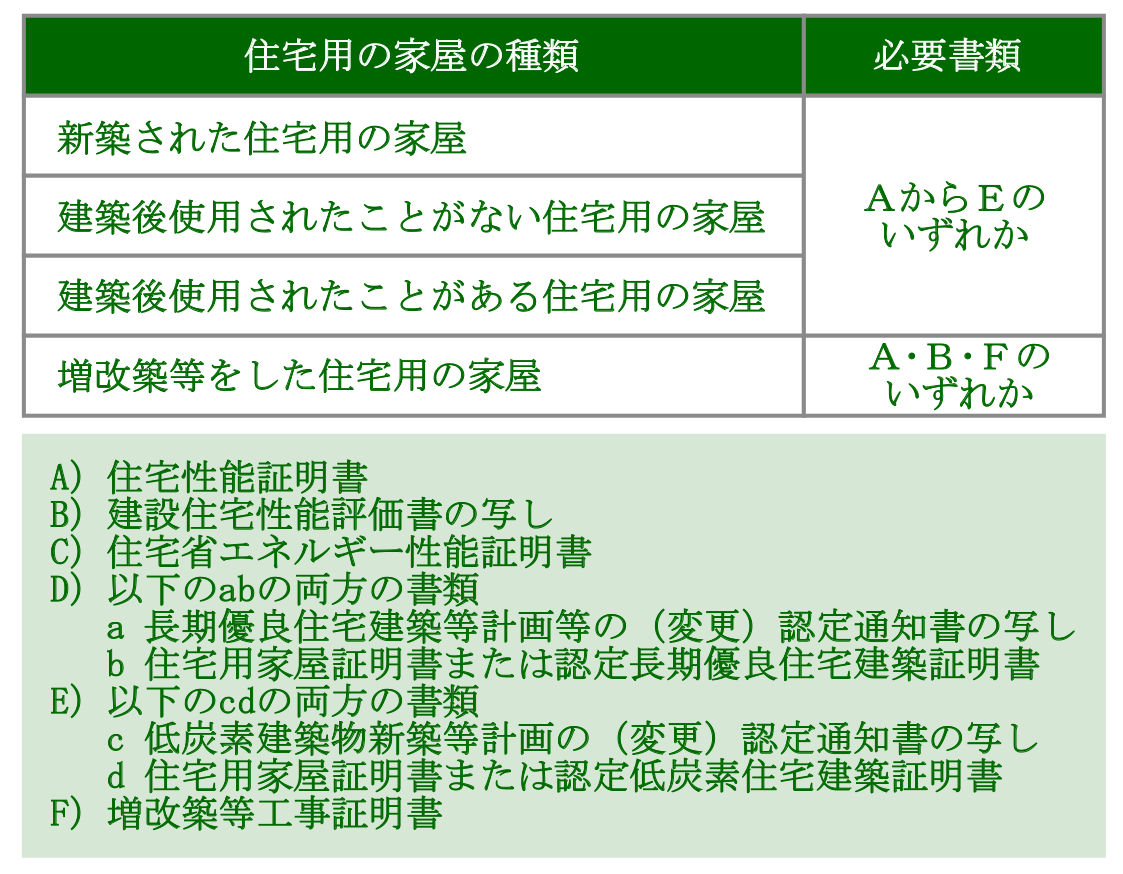

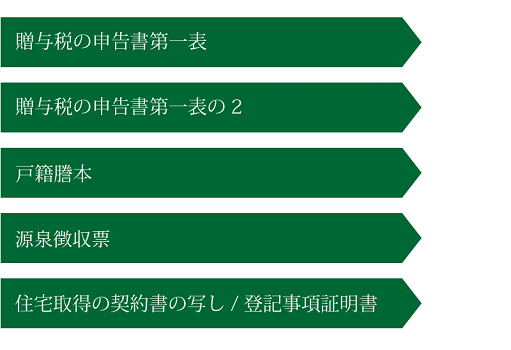

5-1.贈与税の申告時に添付が求められる必要書類

贈与税の申告書を提出する際には、住宅取得等資金贈与の非課税特例に係る必要書類の添付を求められます。

必要書類はいくつかあり、住宅の種類によって必要書類も異なるため、しっかりチェックして準備をしましょう。

5-2.住宅取得等資金贈与の適用するための申告書類

添付されている記入要項に沿って記入していくことで、申告書を作成することができます。

また、住宅取得等資金贈与の非課税特例の要件である、「直系尊属からの贈与であるか」、「購入した住宅が贈与された本人の名義になっているか」などを確かめるため、戸籍謄本・契約書・登記事項証明書等の提出も求められます。

申告書の作成に自信がない方は、専門である税理士に相談して準備することも検討しましょう。

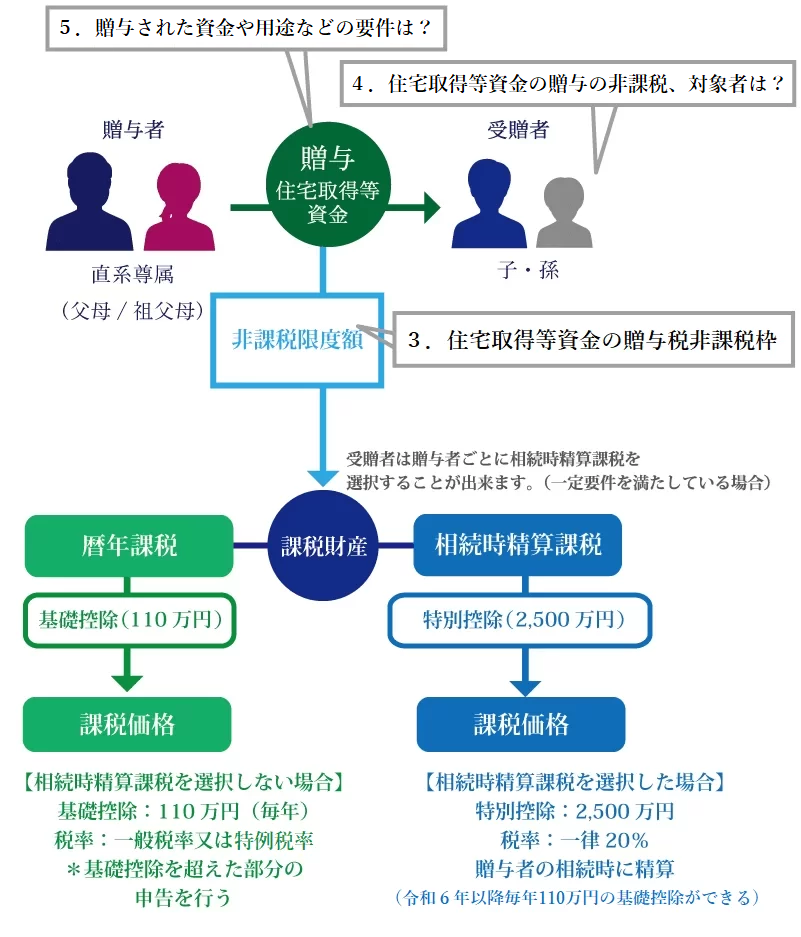

6.住宅取得等資金贈与は「暦年課税」や「相続時精算課税」と併用可能

住宅取得等資金贈与の非課税特例は、一定の要件を満たしている場合は、暦年贈与や相続時精算課税との併用が可能です。

住宅取得等資金贈与の非課税限度額を超える贈与を予定する場合は、専門知識を持つ、税理士に相談をされることをおすすめします。

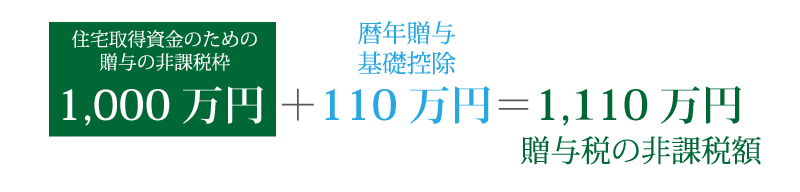

6-1.住宅取得等資金贈与と暦年贈与の併用

暦年贈与とは、贈与税の原則的な課税方法である「暦年課税」における、年間110万円の基礎控除を活用した贈与方法のことです。

具体的には、その年の1月1日から12月31日までの間に贈与があった場合、贈与税の基礎控除(年間110万円まで)であれば贈与税がかかりません。

住宅取得等資金贈与の非課税特例は、この暦年課税の基礎控除と併用が可能ですので、最大1,100万円まで贈与税が非課税となります。

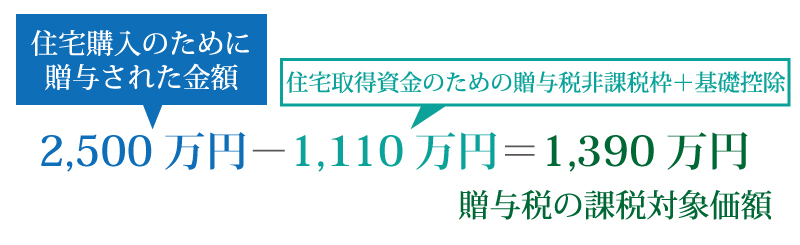

例えば、Aさんが祖父から住宅取得等資金として、2,500万円を贈与されたとします(Aさんは省エネ等住宅を新築と仮定)。

この場合、贈与額2,500万円から、住宅取得等資金贈与の非課税枠(1,000万円)と、暦年贈与の基礎控除(年間110万円)を差し引いた、1,390万円に対してのみ贈与税が課税されることとなります。

詳細は「住宅取得等資金と暦年贈与を組み合わせると最大1,110万円(※)まで贈与税がかからない?」で解説しておりますので、あわせてご覧ください。

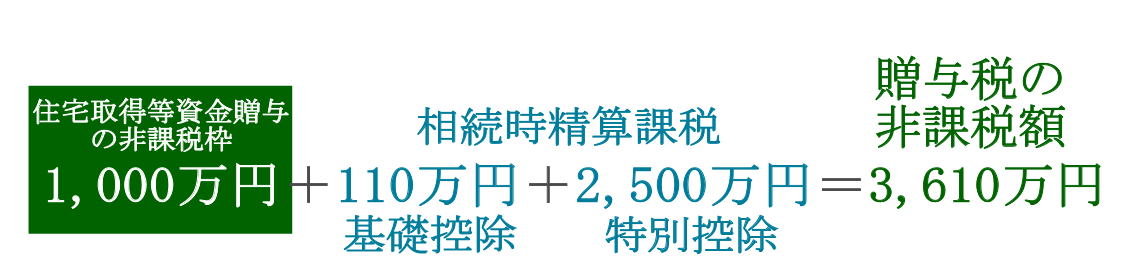

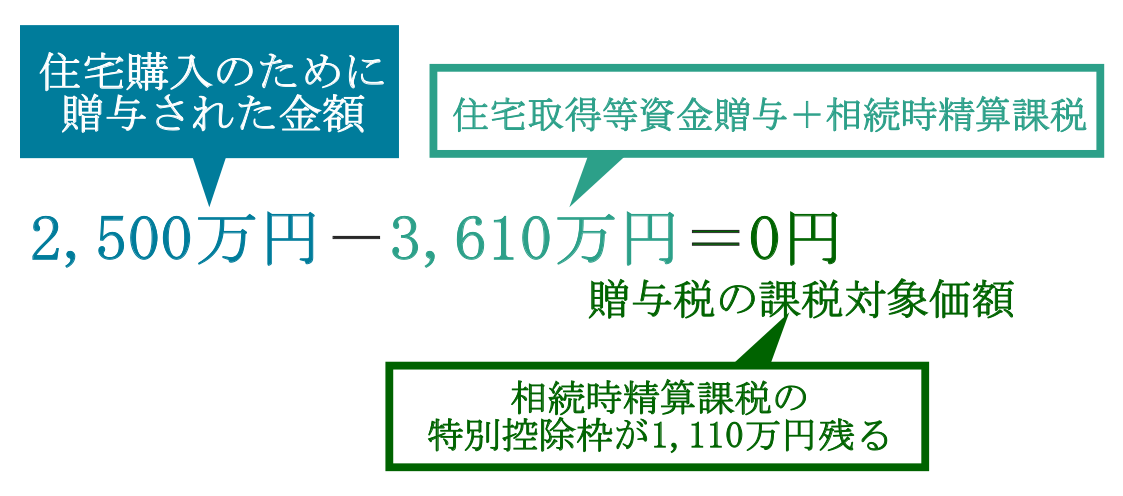

6-2.住宅取得等資金贈与と相続時精算課税の併用

相続時精算課税とは、60歳以上の直系尊属(父母や祖父母)から、18歳以上の子ども(もしくは孫)」に対して、生前贈与をした際に選択できる贈与税の制度です。

相続時精算課税を適用した場合、特別控除(累計2,500万円)までは贈与税が非課税となるものの、贈与者の相続発生時に相続財産に持ち戻して相続税が課税されます。なお、令和6年1月1日から、相続時精算課税にも基礎控除(年間110万円)が創設されました。

住宅取得等資金贈与の非課税特例は、この相続時精算課税の特別控除や基礎控除と併用が可能ですので、最大3,610万円まで贈与税が非課税となります(うち、2500万円は、相続時に相続財産として持ち戻して計算)。

例えば、Aさんが祖父から住宅取得等資金として、2,500万円を贈与されたとします(Aさんは省エネ等住宅を新築と仮定)。

この場合、贈与額2,500万円から、住宅取得等資金贈与の非課税枠(1,000万円)と、相続時精算課税の基礎控除(年間110万円)、特別控除(累計2,500万円)を差し引くことができるため、贈与税は非課税となります(特別控除分の1,390万円は祖父の相続時に相続税が課税)。

なお、相続時精算課税制度の贈与者の要件に「60歳以上の父母または祖父母」とありますが、住宅取得等資金を贈与する場合は、60歳未満でも相続時精算課税による贈与を行うことが可能となります。

詳細は「相続時精算課税制度と住宅取得等資金贈与の併用で3,610万円の贈与税が非課税に!」で解説しておりますので、あわせてご覧ください。

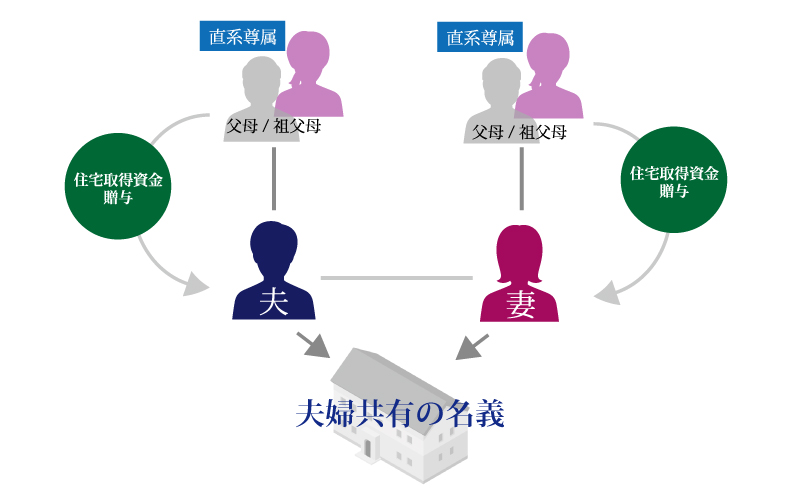

7.住宅取得等資金贈与の非課税枠は夫婦別々に利用できる?

住宅取得等資金贈与の非課税上限額は、受贈者毎に設定されているため、夫婦別々に利用することも可能です。

例えば、夫が自分の父親から贈与を受け、妻も自分の父親ら贈与を受けて、夫婦それぞれ住宅取得等資金贈与を適用させる…というイメージです。

この場合、暦年課税の基礎控除や、相続時精算課税の基礎控除や特別控除も、夫婦別々に利用できるので、非課税枠を大幅に広げることが可能となります。

夫婦別々に住宅取得等資金贈与の非課税特例を利用する場合は、取得した住宅の名義を、資金の負担割合に応じて夫婦共有にすることが必須です。

仮に住宅取得等資金贈与の非課税枠を、夫婦ごとに利用したのに取得した住宅が「夫のみの名義」であった場合には、夫婦の間で贈与があったとして贈与税が課されることがあるので注意が必要です。

8.まとめ

住宅取得等資金贈与の非課税特例は、贈与税の節税効果が高い制度です。しかし購入する住宅の種類で非課税限度額が変わったり、満たすべき適用要件が複雑だったりと、確認に手間取る部分もあります。

また、必要書類を添付した上で、定められた期限までに贈与税の申告も不備なく行わなければなりません。

住宅取得等資金贈与の非課税特例の適用をお考えの方は、相続税や贈与税に強い税理士に相談されることをおすすめします。

8-1.税理士法人チェスターにご相談を

税理士法人チェスターは、年間3,000件以上の相続税申告実績を誇る、相続税と贈与税専門の税理士法人です。

住宅取得等資金贈与の非課税特例の適用有無の判定はもちろん、生前贈与よる相続税対策まで、贈与や相続に関するサポートを幅広くおこなっています。

相続税や贈与税関連でお悩みの方は、まずはお気軽にお問合せください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

贈与税編