チェスターNEWS

貸付事業用宅地等の適用可否~再開発によって貸付事業を中断した場合~

1.はじめに

令和3年12月24日、東京国税局は「市街地再開発事業により中断した貸付事業を相続開始前3年以内に再開した場合の小規模宅地等についての相続税の課税価格の計算の特例(租税特別措置法第69条の4)の適用について」を公表しました。

これによると、市街地再開発事業によって貸付事業が一時的に中断された場合は、小規模宅地等の特例の貸付事業用宅地等に設けられた「3年縛り規制」の対象にはならず、本特例が適用されることが示されました。

本稿では、本事例の照会内容と東京国税局の回答について、法令等を交えながら解説を行います。

2.小規模宅地等の特例(貸付事業用宅地等)の3年縛り規制とは?

令和3年4月1日以降の相続において、小規模宅地等の特例における貸付事業用宅地等は、原則「3年縛り規制」が適用されます。

この3年縛り規制とは、「相続開始3年以内に新たに貸付事業の用に供された宅地等」は、本特例を適用できなくなる規制のことです。

つまり、貸付日から所有者の相続発生日まで3年以上経過しないと、原則として本特例は適用できません。

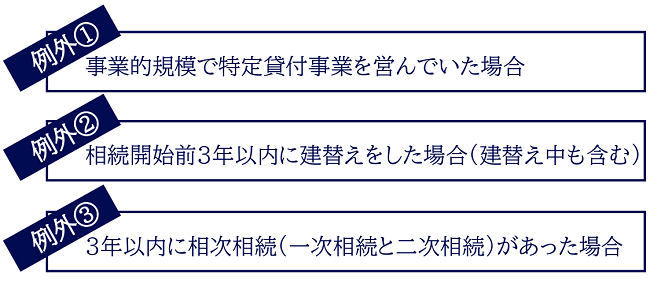

しかし、相続開始前3年以内に貸付を行っていても、以下に当てはまる場合は、例外的に本特例を適用できます。

例外的に3年縛り規制の対象にならないケースについては、過去のチェスターNEWS「小規模宅地等の特例(貸付事業用宅地等)の“3年縛り規制”の例外的な取扱い」をご覧ください。

3.貸付事業用宅地等の適用可否における照会内容

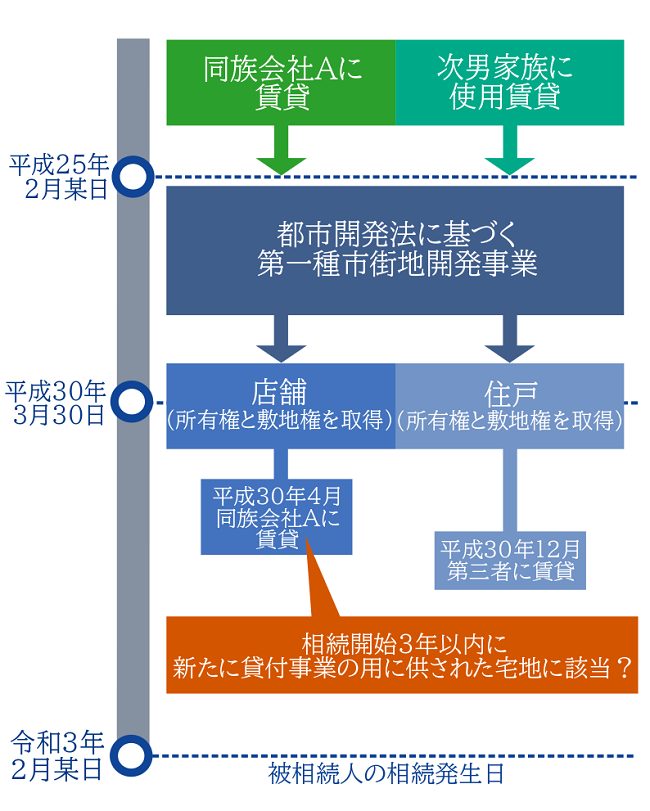

被相続人はX市にある建物と敷地を所有しており、平成25年まで被相続人の次男家族に使用賃貸させ、さらに同族会社Aに賃貸していました。

平成25年2月、都市開発法に基づく第一種市街地再開発事業に係る権利変換により、同事業において建設される「施設建築物の一部を取得する権利」及び「その敷地に関する権利」を取得しました。

平成30年3月30日、被相続人は同事業の権利変換によって、施設建築物の一部(店舗1、住戸1)の所有権と敷地権を取得しました。

X市から建築物の一部を引渡された後は速やかに新たな賃借人の募集を行い、引渡しの2日後である平成30年4月に店舗を同族会社Aに賃貸(A社は第三者へ転貸)し、平成30年12月に住戸を第三者に賃貸しました。

そして店舗と住戸の賃貸から3年を経過することなく、令和3年2月某日に所有者である被相続人の相続が発生しました。

本事例において注目されるのは、市街地再開発事業によってやむを得ず貸付事業の用に供することができなかったものであるため、同族会社Aに賃貸されていた店舗に係る宅地が「相続開始前3年以内に新たに貸付事業の用に供された宅地等」に該当するものとして、小規模宅地等についての相続税の課税価格の計算の特例の適用を受けることができるか否かです。

なお、被相続人の相続人は、本特例に係る他の要件を満たしているものとします。

4.東京国税局は「3年縛り規制に該当せず」と回答

令和3年11月26日、東京国税局審理課長は、貸付事業用宅地等の適用可否における照会に対し、「貴見のとおりで差し支えない」との回答を公表し、その本特例の適用を認めています。

この回答の元となった法令条項等を確認していきましょう。

なお、回答内容は東京国税局の見解であり、事実関係が異なる場合等は、回答内容とは異なる対応になることもありますのでご注意ください。

4-1.関係法令等の解釈

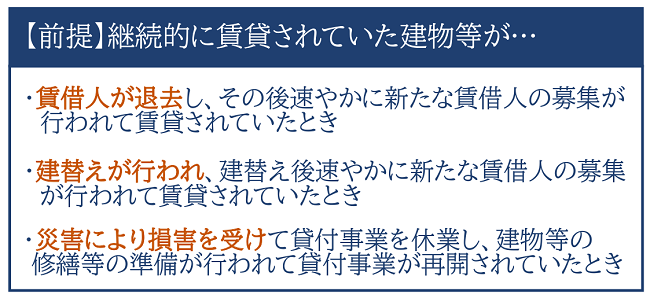

措置法通達69の4-24の3によれば、「新たに貸付事業の用に供された宅地等」とは、宅地等またはその上にある建物等が「何らの利用がされていない場合」において、その宅地等が貸付事業の用に供された場合を指すと解釈されています。

しかし以下のような事由により、貸付事業に係る建物等が一時的に賃貸されていなかったと認められる場合は、「何らの利用がされていない場合」には該当しません。

つまり、継続的に賃貸されていた建物等である場合、何らかの事情で一時的に賃貸されていなかったとしても、その後速やかに新たな賃借人の募集が行われて賃貸されていれば、「何らの利用がされていない場合」には該当しないということです。

また、平成19年1月23日の最高裁判所第三小法廷の判決では、土地区画整理事業に係る宅地について、相続開始時点において居住の用に供されていた宅地等に該当するとされ、小規模宅地等の特例が適用されると裁決されました。

この裁決は小規模宅地等の特例における特定居住用宅地等ですが、都市開発法に基づく第一種市街地再開発事業によって宅地等を貸付できない場合についても、引渡し後に貸付事業を再開している限りは、やむを得ない貸付事業の一時的な中断と考えられます。

4-2.照会内容への当てはめ

本事例においては、平成25年以前までその建物と敷地は賃貸の用に供されており、平成25年2月に都市開発法に基づく権利変換によって建物と敷地を明け渡しており、平成30年3月30日までは「やむを得ずに建物と敷地を貸付事業の用に供すことができなかった」と認められます。

また、平成30年3月30日に引き渡された後は速やかに新たな賃借人の募集を行っており、引渡しの2日後には権利変換によって取得した店舗を同族会社Aに賃貸し、平成30年12月には第三者に賃貸しています。

これらを踏まえると、引渡し後に「貸付事業の用に供する予定が無かった」とは断定できません。

よって同族会社Aに賃貸された店舗に係る宅地等については、やむを得ずに営んでいた貸付事業が一時的に中断されたに過ぎないため、「新たに貸付事業の用に供された宅地等」には該当せず、小規模宅地等の特例の貸付事業用宅地等として本特例の適用を受けることができると考えられます。

5.さいごに

小規模宅地等の特例における貸付事業用宅地等については、令和3年4月1日以降は原則「3年縛り規制」の対象となります。

しかし、今回ご紹介した事例のように、例外的に3年縛り規制の対象とならず、本特例が適用できるケースもあります。

本特例はここ数年の税制改正によって適用要件が複雑となっておりますので、適用可否についてご不明点がある方は、必ず相続税に強い税理士に相談されることをおすすめします。

※本記事は記事投稿時点(2022年3月14日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:国税庁が「令和2年分の国外財産調書の提出状況」を公表

【前の記事】:相続税申告で提出しなければいけない15の書類