チェスターNEWS

小規模宅地等の特例(貸付事業用宅地等)の“3年縛り規制”の例外的な取扱い

1.はじめに

小規模宅地等の特例における貸付事業用宅地等(以下、本特例)とは、被相続人等の貸付事業の用に供された宅地等を、被相続人の親族が取得して一定の要件を満たした場合、その宅地等の課税価格に算入すべき評価額を、上限面積200㎡まで50%減額できる特例のことです。

本特例は相続税の節税効果が高いことから、被相続人の死亡直前に駆け込みで不動産賃貸を行って本特例を適用させ、相続税対策を行うケースが散見されました。

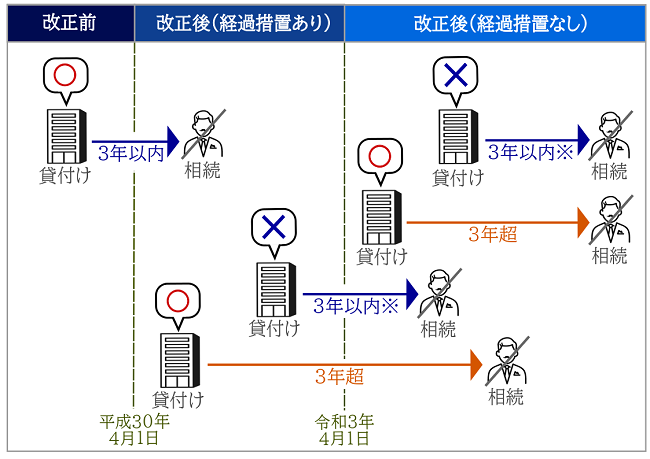

このような駆け込み的な不動産賃貸による相続税対策を封じるために、平成30年の税制改正によって「3年縛り規制」が設けられました。

この「3年縛り規制」とは、貸付日から相続発生日まで3年以上経過しないと、本特例を適用できなくなる規制のことです。

平成30年4月1日~令和3年3月31日までは3年縛り規制の経過措置が設けられており、平成30年3月31日以前から貸付事業の用に供されていた宅地等は、相続開始前3年以内に貸付をしていても、本特例が適用されていました。

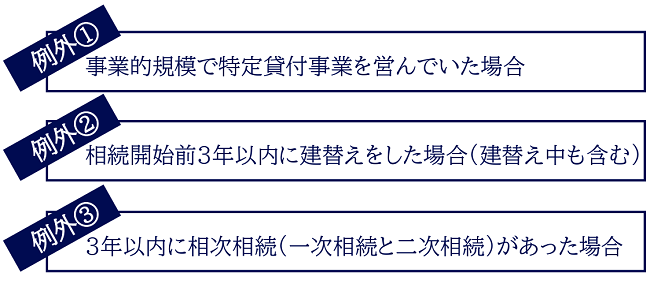

※令和3年4月1日以降の相続については、原則「3年縛り規制」の対象となりますが、相続開始前3年以内に貸付を行っていても、例外的に本特例を適用できるケースがあります。

本稿では、この例外的に本特例を適用できる3つのケースや、その留意点について解説を行います。

本特例の詳細や3年縛り規制の概要について、詳しくは以下ページをご覧ください。

>>貸付事業用宅地等とはどんな土地?貸アパートや駐車場の相続税が大幅減額

>>平成30年度税制改正・小規模宅地特例適用による駆け込み的不動産賃貸による相続税対策を一部封じる

>>小規模宅地等の特例(貸付事業用宅地等)の“3年縛り”経過措置が終了

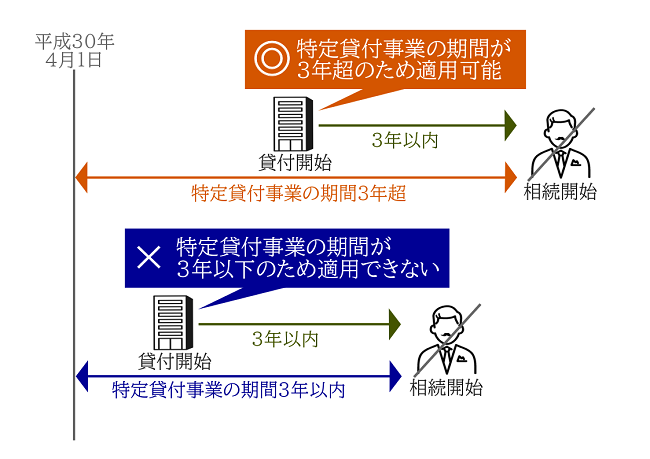

2.事業的規模で特定貸付事業を営んでいた場合

被相続人等が相続開始前3年を超えて、継続的に事業的規模で特定貸付事業を営んでいた場合は、相続開始前3年以内に新たに貸付事業の用に供された宅地等であっても、例外的に3年縛り規制の対象にはならず、本特例を適用できます(租税特別措置法第69の4条3項四)。

なお、相続税の申告期限まで、親族が引き続き当該宅地等を保有して貸付事業の用に供し、特定貸付事業を行っていることが要件となります。

事業的規模で特定貸付事業を営んでいると判定されるのは、貸家などの独立家屋であれば5棟以上、貸マンションやアパートであれば10室以上とされています(措置法通達69の4-24の四、所得税基本通達26-9)。

なお、月極駐車場であれば「駐車スペース50台分以上」、コインパーキング等の有料駐車場や有料駐輪場については事業所得と判断されれば特定貸付事業に該当します(措置法第69の4-24の4(2)(注))

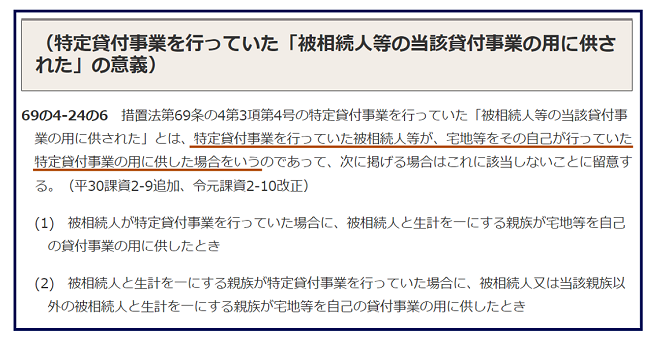

2-1.自己が行っていた特定貸付事業の用に供した場合の取扱い

本特例が例外的に適用されるのは、自己が行っていた特定貸付事業の用に供した場合、つまり特定貸付事業を行っていた被相続人等自身が宅地等を貸付の用に供した場合です(措置法69の4-24の6)。

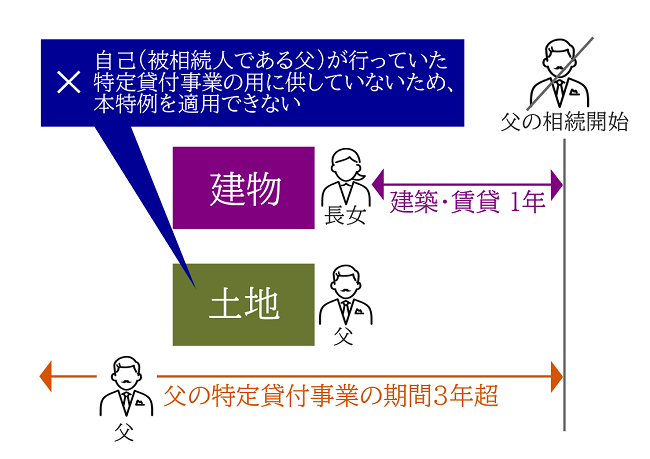

被相続人が特定貸付事業を営んでいた場合で、被相続人と生計を一にしていた親族が被相続人所有の土地に親族所有の建物を建築し貸付の用に供したときは、当該建物の敷地の用に供された土地については、本特例を適用できませんのでご留意ください(上記の(1)に該当)。

具体例を挙げると、被相続人である父が相続開始前3年を超えて特定貸付事業を営んでおり、生計を一にする長女が、父の相続開始1年前に、父が所有する土地の上に長女名義の建物を建築して賃貸を始めた場合などがあります(土地は使用貸借)。

父の相続開始によって長女が父名義の土地を取得しても、「自己が行っていた特定貸付事業の用に供した場合」に該当しないため、本特例は適用できません。

2-2.相続開始前3年以内に特定貸付事業に該当しなくなった場合の取扱い

本特例が例外的に適用されるのは、相続開始の日まで3年を超えて特定貸付事業を行っていた場合です。

しかし、被相続人が3年以上特定貸付事業を営んでいたとしても、相続開始前3年以内に売却などを行ったために、特定貸付事業に該当しなくなった場合はどうなるのでしょうか?

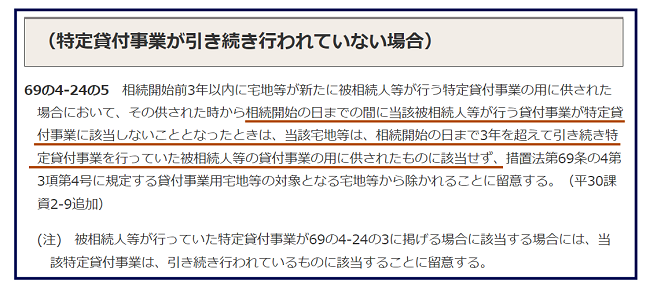

措置法69の4-24の5では、以下のように定められています。

具体例を挙げると、被相続人がマンションAによって特定貸付事業を3年以上営んでいたものの、マンションBを購入し、マンションAを売却した場合などがあります。

マンションAを売却したことにより特定貸付事業に該当しなくなった場合、マンションBの貸付期間が3年以内のときには貸付事業用宅地等には該当しなくなるため、本特例を適用できません。

仮にマンションAを売却しなければ、マンションBの貸付期間にかかわらず、マンションAとマンションBの両方に本特例が適用可能です。

3.相続開始前3年以内に建替えをした場合(建替え中も含む)

本特例が適用できなくなる「新たに貸付事業の用に供された宅地等」には、“貸付事業の用以外の用に供されていた宅地等”や“何等の利用がされていない建物がある宅地等”が貸付事業の用に供された場合も含みます。

しかし、相続開始前3年以内に建替えをした場合や相続開始時に建替え中の場合は、例外的に「3年縛り規制」の対象にはならず、貸付事業用宅地等に該当し、本特例が適用可能となる場合があります。

3-1.相続開始前3年以内に建替え・賃貸した場合の取扱い

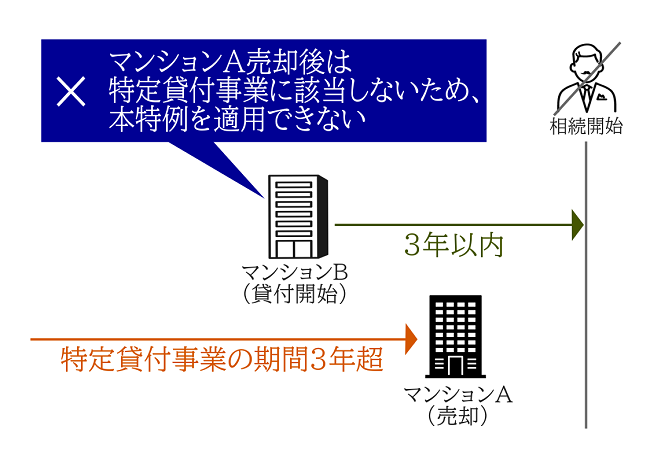

相続開始前3年以内に建替えをしていても、本特例を例外的に適用できる場合があります(措置法通達69の4-24の3)。

それは建替え前から継続的に被相続人の貸付事業の用に供されており、建替え後速やかに新たな賃借人の募集が行われて賃借され、「新たに貸付事業の用に供された宅地等(何等の利用がされていない場合)」に該当しない場合です。

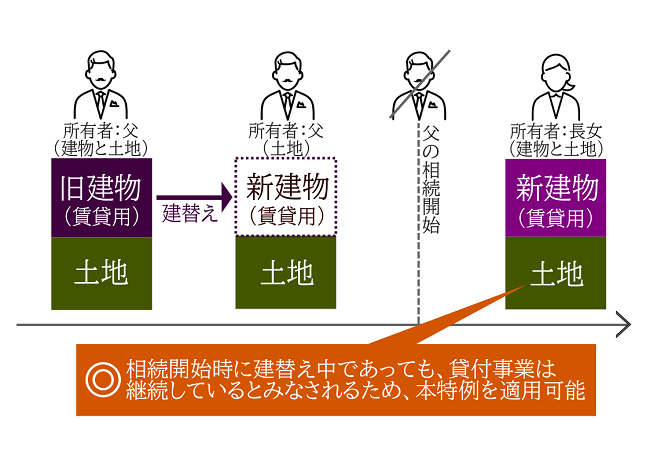

3-2.相続開始時に建替え中である場合の取扱い

相続開始時に建替え中である場合、建替え前の賃貸物件と同様、建替え後の建物は賃貸の用に供される予定であれば、貸付事業用宅地等に該当し、本特例を例外的に適用できます(措置法通達69の4-5)。

これは「旧賃貸建物」と「新賃貸建物」の貸付事業は、継続しているものとして扱われるためです。

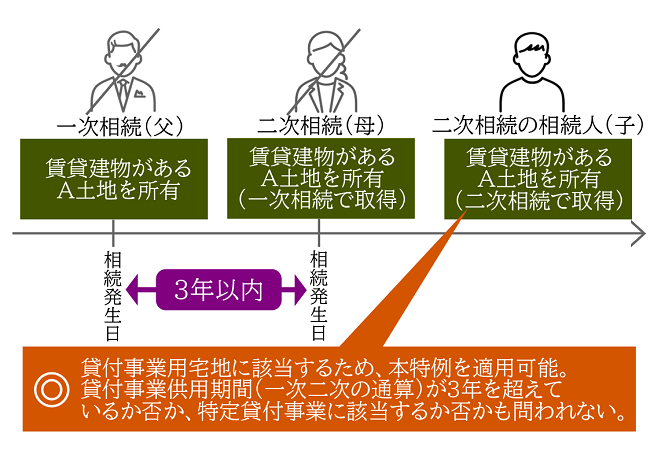

4.3年以内に相次相続(一次相続と二次相続)があった場合

3年以内に相次相続(一次相続と二次相続が発生した)場合は、例外的に3年縛り規制の対象にはならず、貸付事業宅地等に該当するため本特例が適用可能となります。

なお、貸付事業供用期間が一次相続と二次相続の通算で3年を超えているか否かは関係なく、事業的規模で特定貸付事業を営んでいたか否かも関係ありません。

つまり、3年以内に相次相続があった場合は、貸付事業を行っていた年数、棟数や部屋数に関係なく、二次相続の相続人は本特例を適用できるのです。

詳細は「小規模宅地特例の貸付事業用宅地等~3年以内の相次相続は3年縛りの規制の対象外」でも解説しておりますので、併せてご覧ください。

4-1.二次相続の被相続人が他にも賃貸物件を所有していた場合の取り扱い

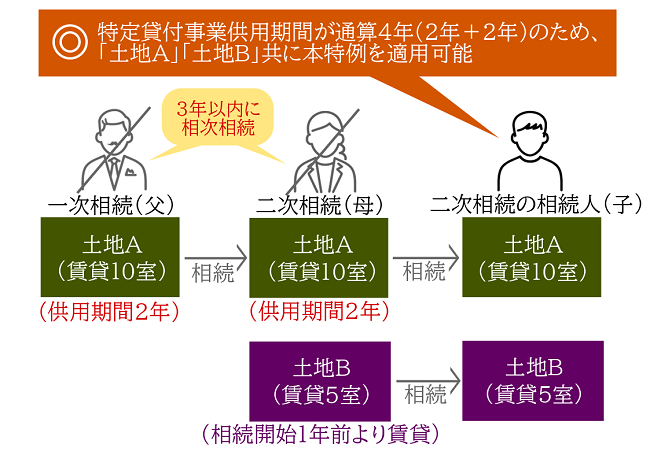

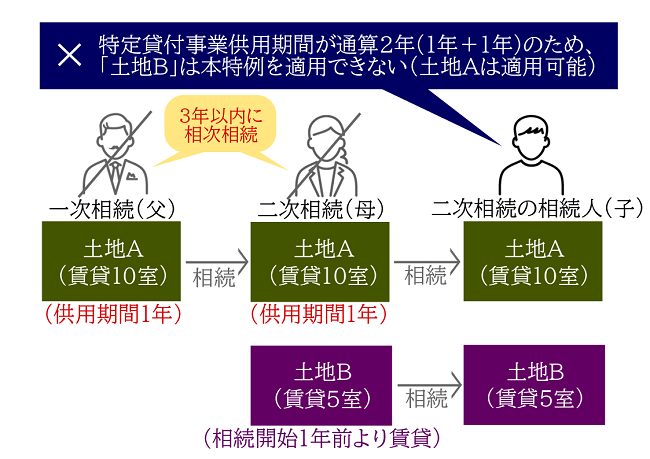

二次相続における被相続人が、一次相続において先代から引き継いだ特定貸付事業だけではなく、相続開始前3年以内に賃貸物件を所有して賃貸していた場合、この相続開始前3年以内から所有していた賃貸物件は、本特例を適用できるのでしょうか?

この場合、一次相続における被相続人(先代)の特定貸付事業供用期間と、二次相続における被相続人の特定貸付事業供用期間を通算して判断することとなります(租税特別措置法施行令第40条の二 21)。

4-1-1.適用できるケース

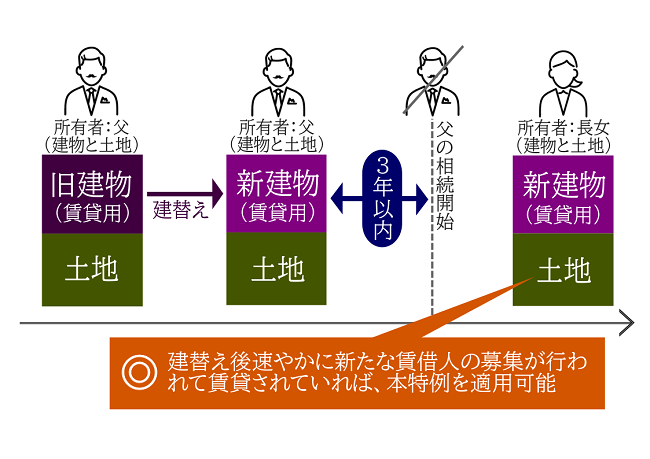

上記の場合、一次相続(父)と二次相続(母)の特定貸付事業供用期間、つまり特定貸付事業を営んでいた期間は「通算4年」となります。

よって、母が相続開始1年前より所有していた「土地B(賃貸5室)」も貸付事業用宅地等に該当し、本特例が適用できます。

なお、「土地A(賃貸10室)」に関しては3年以内に相次相続が発生しているため、特定貸付事業の供用期間に関係なく、本特例を適用できます。

4-1-2.適用できないケース

上記の場合、一次相続(父)と二次相続(母)の特定貸付事業供用期間、つまり特定貸付事業を営んでいた期間は「通算2年」となります。

よって、母が相続開始1年前より所有していた「土地B(賃貸5室)」は貸付事業用宅地等に該当しないため、本特例は適用できません。なお、「土地A(賃貸10室)」に関しては3年以内に相次相続が発生しているため、特定貸付事業の供用期間に関係なく、本特例を適用できます。

5.さいごに

本稿でご紹介した3つケースに該当する場合は、小規模宅地等の特例(貸付事業用宅地等)における「3年縛り規制」の対象とはならず、本特例の適用が可能となります。

しかし例外的に3年縛り規制の対象とならないケースについては、一般の方では判断をするのが難しいかと思います。

本特例を適用できるか否かの判定は、相続税申告の依頼を見越した上で、相続税理士に相談されることをおすすめします。

※本記事は記事投稿時点(2022年1月3日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:所得税の税務調査で贈与税の無申告が発覚した3つの事例

【前の記事】:【お知らせ】年末年始の営業日とご対応について